Befektetés Kisokos 2025

- Írta: Veres Patrik

- publikálva: 2022. április 22.

- frissítve: 2025. január 24.

- Olvasási idő: 36 perc

Befektetés rövid, közép vagy hosszú távra? Milyen befektetéseid lehetnek az állampapír mellett?

Beszélek egy pénzügyi tanácsadóval Elolvasom a részleteketA legjobb befektetések, ha nem vagy tőzsdeguru

Tamás Áron, a GRANTIS pénzügyi tanácsadója összefoglalja, amit a befektetési lehetőségekről első körben tudnod érdemes.

Hogyan fektess be 2025-ben?

Sokszor kérdezik tőlünk barátok, ismerősök és az ügyfeleink is, hogy melyik a legjobb befektetés idén? Ezt úgy is megfogalmazzák, hogy van egymillió, kétmillió, bármennyi forintom, mibe fektessem? Mint sok komplex és igazán érdekes kérdésre, a válasz egyértelmű: attól függ!

Attól függ, hogy mennyi pénzt tudsz mellőzni, mennyi időre, ami pedig attól függ, hogy mennyi vésztartalékod van, mekkora a hiteltartozásod, kell-e a gyerekek tandíját fizetni stb.

De attól is függ, hogy mekkora kockázatot vagy hajlandó eltűrni. Ha a befektetett tőkéd harmada elpárolog, akkor hajlamos lennél-e azonnal eladni a részvényeidet? Ez esetben könnyen veszteséget realizálhatsz, és így nem ajánlaná senki se a tőzsdézést.

Bár nincs egyetlen legjobb befektetés, a jó hír az, hogy mindenki megtalálhatja azt, ami hozzá illik. Nem csak a részvény lehet jó befektetés, mivel ezen kívül állampapír, befektetési alap, megtakarításos életbiztosítás és még nagyon sok más egyéb befektetési, megtakarítási lehetőség van.

Ezt a cikket azoknak írtuk, akik az alapvető befektetési szempontokkal és befektetési eszközökkel szeretnének tisztában lenni. Érthetően mutatjuk be az egyes opciókat, alapfogalmakat, és hogyha valamelyikbe bővebben elmerülnél egy kattintással átugorhatsz a részletes cikkre – vagy konzultálj tanácsadónkkal!

Miről lesz szó a cikkben? Mik a legfontosabb szempontok befektetéskor? 🔎

Sokszor elhangzik az, hogy mindenkinek csak a sajátos helyzetében megfelelő befektetésbe szabad beszállnia. Arról viszont ritkábban esik szó, hogy ezt milyen módon lehet meghatározni. Mi ebben a cikkben ezen szeretnénk segíteni a legfontosabb szempontok összefoglalásával:

- Kockázattűrés: fel kell becsülnöd, hogy mekkora stresszt okozna neked nap mint nap egy olyan befektetés, mely hajlamos a kilengésekre.

- Hozam: a hozamigény szintén meghatározó szempont. Ha a magas hozam elsődleges számodra, akkor az eszközök egy részét maximum diverzifikációra fogod használni.

- Időtáv: Mennyi ideig tudod nélkülözni a befektetett tőkét? Ha sok ideje van a portfóliódnak kievickélni egy esetleges negatív tendenciából, akkor pl. magas hozampotenciájú, de rizikósabb eszközökből is vásárolhatsz.

- Az egyes pénzeszközök ismerete: Miután felállítottad a legfontosabb paramétereket, melyek alapján választani fogsz, akkor el lehet kezdeni gondolkozni a konkrét befektetési formán, melyet használni fogsz.

Az alapvető szempontok bemutatása után az alábbi befektetési eszközökről olvashatsz:

- Állampapír (magyar és külföldi egyaránt)

- Részvény

- Vállalati kötvény

- Befektetési alap

- ETF

- Megtakarításos életbiztosítás

- TBSZ számla

- Befektetési arany

- Nyugdíj előtakarékosság: NYESZ értékpapírszámla, önkéntes nyugdíjpénztár, nyugdíjbiztosítás

- Gyermekcélú megtakarítások

- Készpénz betét, letétjegy

- Kriptovaluták

A legfontosabb dolog amit érdemes megjegyezni ebből a cikkből:

Egy befektetés lehet biztonságos, magas hozamú, vagy rövid lejáratú. De ezek közül csak kettőt lehet választani. Aki mind a hármat ígéri, az biztosan hazudik.

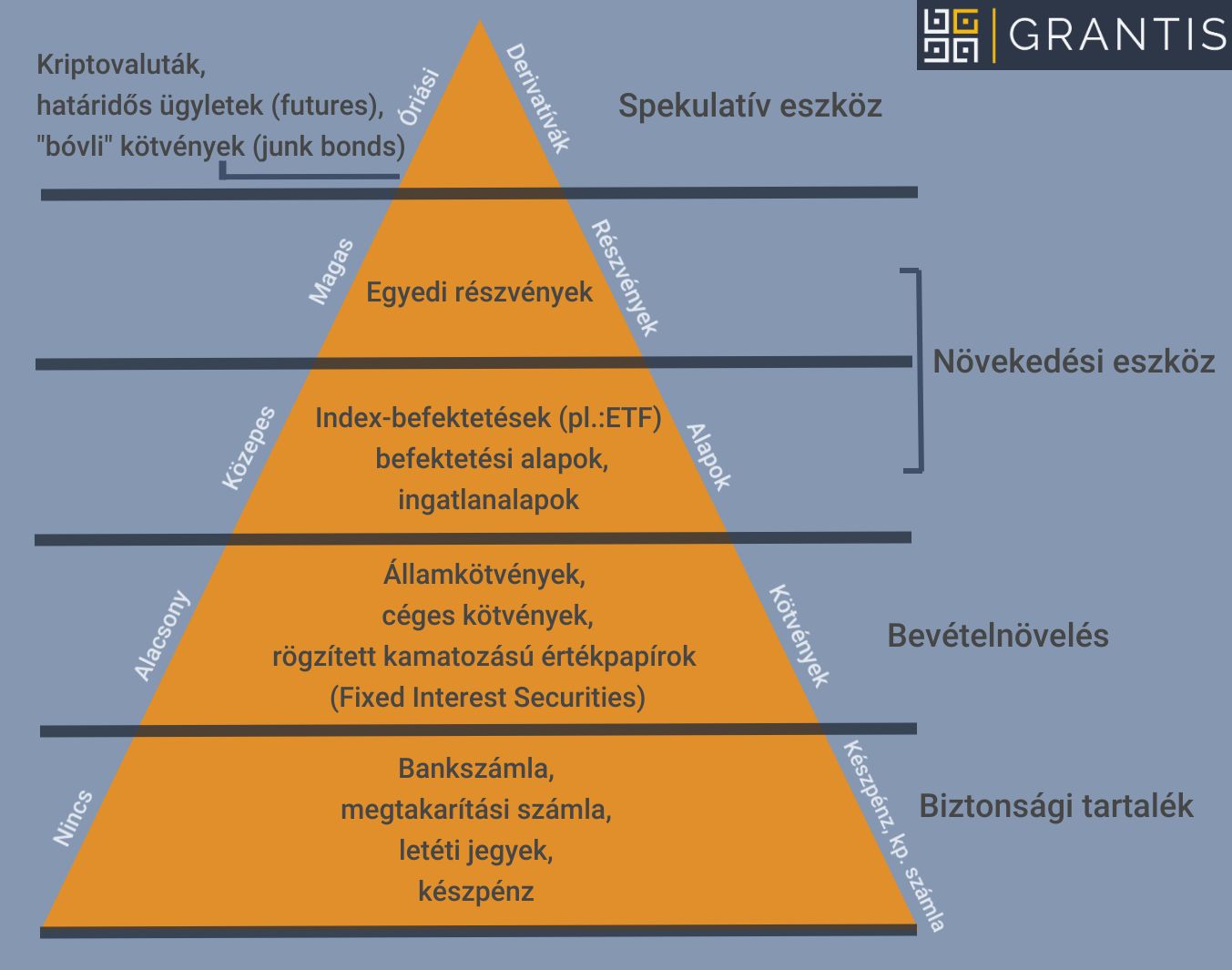

Mi a legjobb befektetés? I. – A kockázattűrés és a Kockázat Piramis 🔺

Összefoglalónk vezető rendező elve a Kockázat Piramis lesz. Ez egy rendkívül egyszerű szemléltetési eszköz arra, hogy körülbelül el tudd helyezni a legsűrűbben használt befektetési eszközöket, kockázatuk szerint.

Ahogy már írtuk korábban, befektetőként erősen ajánlott a kockázattűrési határaidon belül mozogni. Természetesen mindenki szeretne magas kockázatú eszközökkel csillagászati hozamokat elérni, de az sem szerencsés, ha erre rámegy az ember minden lelki nyugalma. Nem mindenki szeret félig nyitott szemmel aludni egy derült égből Elon Musk tweettől rettegve.

Sokan vagyunk úgy, hogy (ha hosszabb távú befektetésen gondolkodunk) inkább befektetünk 1-1 cégbe egyedi „blue chip” részvénnyel, a német gyógyszeripari szektorba ETF-el, és ezt a kombinációt kicsit biztonságosabbá tesszük egy jól megválogatott nemzetközi “államkötvény-koktéllal”. Neadjisten diverzifikáljuk egy kis fizikai arany ETF-el. És ezzel semmi baj nincs.

A piramis legalján lévő pénzbetét szinte mindig az infláció alatti hozammal bír. A letétjegy ennél egy kicsit jobban teljesít, de még mindig ritkán ajánlható hozamot termelő befektetésként. Ezért velük csak nagyon röviden fogunk foglalkozni ebben a cikkben.

Mi a legjobb befektetés? II. – A várható hozam 💰

A másik nagy kérdés természetesen az az, hogy milyen hozamot szeretnél a befeketetésed alatt. Mindenki szereti a sok pénzt, és az se volna rossz ha azonnal jönne, de a rizikó, a hozam, és a befektetési időtáv egy egységet alkot.

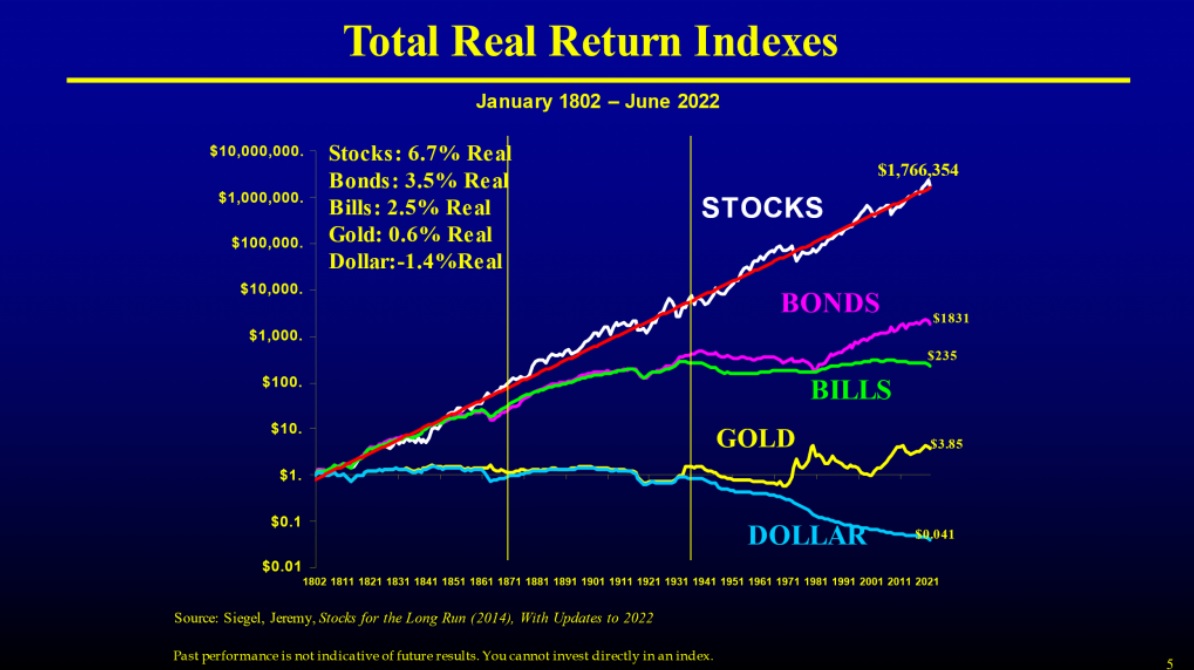

Az ábrán világosan látszik, hogy historikusan hogyan viszonyulnak egymáshoz ezek a befektetési eszközök, ha az évek során realizálódó hasznot vesszük alapul. Azt lehetett sejteni, hogy egy bankjegy vásárlóértéke szépen lassan csökkeni fog, de talán az arany alacsony, vagy a részvények ennyire kiemelkedően magas előnye újdonság a kezdő befektetőnek.

Mindenképpen vedd figyelembe, hogy egy befektetési eszköz múltbéli viselkedése korántsem garancia arra, hogy a jövőben is ugyanúgy fog viselkedni!

Mi a legjobb befektetés? III. – A befektetési időtáv ⏳

A harmadik meghatározó szempont a befektetési időtáv, melyet választasz. Alapvetően három szintre lehet osztani, de ezt rendkívül változatosan osztják fel a befektetéssel és megtakarítással foglalkozó források. Mi az állampapírok fajtáihoz valamelyest igazodva fogjuk használni az időtávokat:

- Rövid táv: Jellemzően az 1-3 éves befektetési időtávot takarja. Ezeknél a típusú ügyleteknél általában a volatilitást kerülni szokták a befektetők, mert rövidtávon nagy veszélyt jelenthet a portfólióra.

- Közép táv: 3-10 éves időszakasz

- Hosszú táv 10+ éves

Sok befeketetésnél “Javasolt befektetési időtáv” is szerepel a pénzügyi eszközhöz mellékelt tájékoztatóban, vagy fact sheet-ben. Ezeket a javaslatokat érdemes komolyan venni, mert sok befektetési eszköznél vagy alapnál egyszerűen nem éri meg belekezdeni az egész folyamatba, ha nem tartod legalább az ajánlott ideig benn a pénzed.

Mi a legjobb befektetés? IV. – Befektetési eszközök 📊

Rengeteg befektetési lehetőség van ma Magyarországon. Természetesen mindegyiknek megvan a maga előnye-hátránya, ezért nehéz egyet kiválasztani közülük, és azt mondani, hogy az a legjobb befektetés – sőt nem is ajánlott.

Egy portfólió lényege pontosan az, hogy az itt felsorolt pénzügyi eszközökből és alternatív befektetésekből

Egy portfólió lényege pontosan az, hogy az itt felsorolt pénzügyi eszközökből és esetlegesen alternatív befektetésekből (mint amilyen például a befektetési arany, az ingatlanvásárlás, vagy az árupiaci ügyletek) egy olyan válogatást hozz létre, mely idomul a befektetett összeghez, a kockázattűrésedhez, és a tervezett befektetési időtávhoz.

Most, hogy megvannak az alapok, vegyük számba az egyes pénzeszközöket!

Állampapír befektetés 2025 📃

Az állampapír a Magyar Állam által kibocsátott hitelviszonyt megtestesítő értékpapír. Vagyis az államnak kölcsönadott pénzedért cserébe kamatot kapsz. Rövid, közép és hosszú távú befektetés, ami alacsony kockázatok mellett fix vagy változó kamatot fizet, akár infláció felett is.

Népszerű állampapír például a Magyar Állampapír Plusz (MÁP Plusz, MÁP+) vagy a Prémium Magyar Állampapír (PMÁP).

Milyen állampapírok vannak?

Meg lehet különböztetni az állampapírokat céljuk, lejárati idejük, és a kibocsájtó állam szerint. Mi az utóbbit fogjuk használni. Magyarországon a Magyar Államkincstár adja ki ezeket az értékpapírokat, az itt szereplő információknak az általuk kezelt központi állampapír honlap a forrása.

Mielőtt állampapír vásárlásába kezdenél, mindig győződj meg az aktuális kamatlábakról! A gazdasági és politikai helyzet miatt az államok sokszor enyhén szólva dinamikusan változtatnak a jegybanki alapkamaton – ami természetesen kihatással van az államkötvények értékére is.

Külföldi állampapíroknál kicsit bonyolultabb a helyzet. A legfontosabb mérlegelendő szempontokat kicsit lejjebb ki is gyűjtöttük. Legegyszerűbben – és általában legolcsóbban is – vásárolni belőlük kötvény ETF-eken keresztül lehet. Mivel másodpiacon is lehet kereskedni ezekkel az államkötvényekkel, alapvetően szabadon árazhatóak.

Magyarország: MÁP, MÁP plusz, Önkormányzati Államkötvény

A ma Magyarországon elérhető állampapírokat a Magyar Államkincstár adja ki. Önkormányzati Magyar Államkötvényt a Magyarország helyi önkormányzatairól szóló 2011. évi CLXXIX. törvény szerinti helyi önkormányzatok, mint jogi személyek szerezhetik meg és ruházhatják át egymás között – ezért nem is fogunk velük részletesen foglalkozni a cikkben.

Prémium Magyar Állampapír

A PMÁP kamata a folyamatosan frissülő inflációs-adatokkal együtt változik – így mindig ellenőrizd le az államkincstár honlapján az értékeket! Az aktuális sorozatokra vonatkozó kamatlábak a lenti linken keresztül érhetőek el.

A Prémium Magyar Állampapír legfontosabb tulajdonsága az, hogy infláció-követő. Egy ilyen értékpapír vásárlásával csökkenthető annak a kockázata, hogy az infláció egyedül feleméssze a vásárlóerejét a befektetett pénzednek. Ennek a mechanizmusa az, hogy minden évben a kifizetendő kamat az előző évi infláció értéke + kamatprémium (0,75 százalék 4 éves futamidő, 1,5 százalék 6 éves futamidő esetén).

- kamat: 5,85% ( 4 éves futamidővel) vagy 6,60% ( 6 éves)

- futamidő: 4 vagy 6 év.

A Prémium Magyar Állampapírral kapcsolatos hivatalos és folyamatosan frissített részleteket itt találod.

Magyar Állampapír Plusz (+ nyomdai Magyar Állampapír Plusz)

Az első évben félévente, majd azt követően évente fizet kamatot, és a kamatbevétel adómentességet is kap.

- kamat: 3,50% – 6,00%

- futamidő: 5 év

A Magyar Állampapír Plusszal foglalkozó adatlap itt található.

Babakötvény (BABA)

Kizárólag Start-értékpapírszámlán keresztül lehet vásárolni belőle. Kamata évente változik (az előző évi infláció képezi a kamatbázist), és kizárólag a Magyar Államkincstár kereskedhet vele.

- kamat: akár 8,10%

- futamidő: kibocsátás napjától számított 19 év

A Babakötvényhez kapcsolódó részletes információkat itt találod

Egyéves Magyar Állampapír (1 MÁP)

10.000 forintos alapcímletben kiadott értékpapír, melyet jegyzés útján forgalmaznak. Csak és kizárólag természetes személyek (lehet devizakülföldi vagy devizabelföldi is) vásárolhatják meg.

- kamat: 4,25%

- futamidő: 1 év

Amennyiben további részletekre vagy kíváncsi az Egyéves Magyar Állampapírral kapcsolatban, kattints ide!

Frissítés: A 2022. december 20-ai pénzügyminiszeri sajtótájékoztató alapján az Egyéves Magyar Állampapír 2024 második felében megszűnik!

Kincstári Takarékjegy

Devizabelföldi magánszemélyek által megvásárolható, örökölhető értékpapír. A benne szereplő követelés a kiállítóval szemben soha nem évül el.

- kamat: 4,25% vagy 4,50% (2 éves futamidő esetében)

- futamidő: 1 vagy 2 év

A Kincstári Takarékjegy adatlapja ide kattintva tekinthető meg.

Prémium Euró Magyar Állampapír (PEMÁP)

A Prémium Euró Magyar Állampapír egy elég sajátos állampapír forma. 6 éves futamidővel adják ki, és Magyarországon egyedülálló módon a kötvény alapcímlete nem forint, hanem euró alapú.

- kamat: 2,85%

- futamidő: 6 év

A sokak által kedvelt Prémium Euró Magyar Állampapírral kapcsolatos további információ ide kattintva érhető el.

Magyar Államkötvény (MAK)

Magyar Államkötvényt belföldi és külföldi magánszemélyek, cégek, és intézmények egyaránt vásárolhatnak. Aukció formájában kerül forgalomba.

- kamat: futamidő függvényében változó

- futamidő: 3-20 évig terjed

A Magyar Államkötvény részletes adatlapját itt találod.

Diszkont Kincstárjegy

Szintén aukció útján forgalomba kerülő állami értékpapír, ahol a hozam az árverés során kialakult vételár, és a névérték különbsége.

- kamat: –

- futamidő: 3 vagy 12 hónap

A Diszkont Kincstárjegy részleteit ide kattintva éred el.

Magyar állampapírt jellemzően egy portfólio részeként kockázatcsökkentésre szokták használni. Mivel az államok általában megbízható adósoknak számítanak, a hitelezőnek – azaz neked – nem kell félnie például attól, hogy az Államkincstár egyszercsak szedi a sátorfáját, és távozik az országból. Egy jól diverzifikált és hosszútávon is kiegyensúlyozott portfólio létrehozása és kezelése nem kis feladat. Ezért mindenképpen érdemes tanácsot kérni egyik szakértőnktől – a velük való konzultáció számodra teljesen ingyenes!

Bővebben itt olvashatsz az állampapírok működéséről. Például olyan kérdésekre adunk ott választ, hogy hogyan lehet megvenni vagy eladni őket, vagy mikor és mennyi kamatot kaphatsz utánuk.

Nemzetközi állampapír vásárlás – Szempontok, országok 🌍

Szempontok – Kamat

Természetesen a kamat az egyik meghatározó szempont, amikor valaki külföldi állampapír vásárlására adja a fejét. Általánosságban el lehet mondani, hogy a 3%-os érték felett már elfogadhatónak számít egy külföldi értékpapír kamatozása.

Rizikók – politikai, fiskális, deviza

Államkötvény választásánál vizsgálni kell az adott ország és kormány által generált rizikóra. Ha egy bukott állam, vagy egy nemrég államcsődött bejelentő kormány kínál kötvényt eladásra, akkor nyilvánvalóan sokan inkább nemet mondanak.

De nem szükséges ilyen szélsőséges példára gondolni. Már egy jegybanki alapkamat növelés következtében is könnyen csökkenhet a kötvény értéke. Egy elhibázott gazdaságpolitikai lépés pedig a szakadékba viheti a helyi pénznem értékét – magával rántva a te befektetésednek az értékét is!

Ismertség, rálátás

Egy másik fontos szempont, hogy “hiteles”-e az az állam, akitől vásárolsz, azaz hogy a piac mennyire fogadja el értékes kötvénynek, és hogy mekkora rálátásod van neked vagy a befektetési tanácsadódnak az adott országra. Amennyiben széles körben elfogadott a kötvény, akkor az általában tükrözi a nemzetközi bizalmat az adott gazdaságban, ezáltal likvidebbé is válik az értékpapírod.

A globális államkötvénypiac egy kirívóan komplikált szcéna, ahol sohasem leszel tökéletesen informált – ezért szerintünk mindenféleképpen érdemes egy olyan tanácsadó segítségét kérni, aki napi 8 órában foglalkozik a témával.

Németország

Németország az Európai Unió meghatározó gazdasági hatalma. Ennek megfelelően a német állampapírok iránti igény is magas – még annak ellenére is, hogy számos egymást követő évben negatív kamattal rendelkezett!

A német 10 évre szóló állampapírok értékének történelmi és jelenlegi alakulását itt találhatod.

USA

Az Amerikai Egyesült Államok gazdasága a világon a legnagyobb nemzetgazdaság. Washingtonban szinte sohasem áll meg a pénznyomda, ám ennek ellenére – többek közt a palagáz-forradalomból kifolyólag – az amerikai gazdaságot nem szokták félteni. Ezen indokok miatt az USA megbízható adósnak mondható.

Az amerikai 10 évre szóló állampapírok értékének történelmi és jelenlegi alakulását itt találhatod.

Kína

Kínába befektetni mindig is rizikósabbnak számított, mint mondjuk egy nyugati országba. Ugyan a kínai gazdaság óriási és folyamatosan növekszik a válságok ellenére – sokan még így is tartanak tőle. A pártállam kiszámíthatatlansága és totalitárius jellegű teljhatalma miatt a tulajdonviszonyok relatíve bizonytalanok. Ugyan az orosz-ukrán háború során a nyugati államok is sok esetben fagyasztottak be például állampapírokat is tartalmazó számlákat – azonban a nem-oligarcha átlagos befektető számára ez semmi negatívumot nem jelent.

A kínai 10 évre szóló állampapírok értékének történelmi és jelenlegi alakulását itt találhatod.

Svájc

Svájc klasszikus célpontnak számít, ha vagyonmentésről van szó. A svájciak mindig is kényesen ügyeltek arra, hogy stabil, megbízható, és diszkriminizációtól mentes pénzügyi szektorral rendelkezzenek. Nagy hírt kavart az oroszországi oligarchák vagyonának a befagyasztása pont emiatt – de azt hangsúlyozni kell, hogy befagyasztás történt, tehát ez bármelyik pillanatban feloldható.

A svájci 10 évre szóló állampapírok értékének történelmi és jelenlegi alakulását itt találhatod.

Ezek az állampapírok a “kevéssé rizikós” értékpapírok közé tartoznak, mivel világszinten is domináns gazdasági hatalommal rendelkeznek. Egyéb külföldi állampapírokra – az észak-koreai államkötvények csábítása ellenére – jelen cikkünkben nem fogunk kitérni.

Részvény és részvényvásárlás📜

Amikor részvényt vásárolsz, akkor egy vállalat résztulajdonosává válsz, ami azt is jelenti, hogy részesedhetsz a cég profitjából, ha a részvénytársaság fizet osztalékot.

A részvényt tovább is adhatod. Ha drágábban adod el, mint amennyiért vetted, akkor hozamod termelődik. Hogy mennyiért tudod megvenni, majd eladni, azt mindig az aktuális árfolyam szabja meg, amit a kereslet-kínálat határoz meg.

Ha egy részvényt többen szeretnének megvenni, mint ahányan eladni, akkor megnő rá a kereslet, vagyis emelkedik az árfolyama.

Ha egy részvényt alacsonyabb árfolyamon adsz el, mint amennyiért megvetted, akkor veszteséged keletkezik a részvény eladás során. Az időzítés tehát nagyon nem mindegy, ezért fordulhat elő, hogy akár évekig is érdemes tartani egy részvényt az eladás előtt.

Hol lehet részvényt venni? – Az elsődleges és másodlagos részvénypiac

Az elsődleges piacon közvetlenül a cégtől lehet vásárolni részvényt. Ilyenkor egy befektetési bank segítségével a cég megállapítja a részvények egyéni értékét, és ezek után felajánlja vásárlásra. Ebben a szakaszban szinte csak nagybefektetők vehetnek részt.

A másodlagos részvénypiacon viszont nem történik közvetlen vásárlás a cégtől, hanem itt már a korábbi vásárlókból lesz az eladó is. Ezen a piacon már kisbefektetők is részt vesznek, így mi erre fogunk fókuszálni.

Hogyan vehetek részvényt magánemberként?

- Először választani kell egy befektetési szolgáltatót – más néven brókercéget. (legfontosabb szempont sokszor a költségek, és a cégen keresztül elérhető piacok fajtája)

- Ezután lehet választani egy céget, mely az eddigi mutatói miatt, vagy egyéb indokból megtetszett.

- Hasonlítsd össze a hasonló cégek mutatóival, hogy megalapozott döntést hozhass

A brókercég honlapján keresztül tudod megvenni az választott részvényt ( cég neve, ticker kódja, illetve az értékpapír ISIN vagy CFI kódja alapján lehet keresni)

A részvényekről itt tudhatsz meg többet.

Vállalati kötvény 🧮

A kötvény egy hitelviszonyt megtestesítő értékpapír. Ha egy vállalatnak forrásbevonásra van szüksége, akkor kötvényt bocsáthat ki, vagyis egy adott összegért cserébe meghatározott időn belül meghatározott kamatot fizet – ezt takarja a vállalati kötvény fogalma. Osztályozását kockázat, futamidő, és kamatozás típusa szerint szokták végezni, így rengetegféleképpen lehet osztályozni a ma elérhető ilyen típusú értékpapírokat.

Magyarországon a Budapesti Értéktőzsdén (BÉT) keresztül lehet vállalati kötvényekhez jutni. A nyilvánosan kibocsátott kötvények listáján közép,- és nagyvállalatok mellett pénzügyi intézményeket is lehet találni. Az éppen aktuálisan elérhető BÉT kötvénylistát itt érheted el!

A vállalati kötvényekről itt írtunk részletesen.

Befektetési alapok 📈

A befektetési alapok azért jöttek létre, hogy azok a kisbefektetők, akik nem tudnak kellő mennyiségű és változatos értékpapírokat vásárolni, együttes erővel, egy befektetői közösség részeként jól diverzifikált portfóliót tudjanak létrehozni, csökkentve ezzel a költségeket és a kockázatokat, ugyanakkor a hozamokból mindenki részesül.

Az alaphoz befektetési jegy vásárlásával lehet csatlakozni. Egy befektetési jegy lényegében egy értékpapír-csomagot takar, ami az alap befektetési stratégiájától függően állhat részvényekből, kötvényekből, állampapírokból, származtatott ügyletekből stb.

A befektetési alap árfolyamát úgy kapjuk meg, hogy az alap összes vagyonát és követelését elosztjuk a befektetési jegyek számával – ez az egy jegyre jutó nettó eszközérték.

A hozamot az adja, ha a befektetési jegyet magasabb árfolyamon adod el, mint amilyen árfolyamon megvetted.

A befektetési alapokról itt írtunk részletesen.

ETF (Exchange Traded Fund) 💹

A tőzsdén kereskedett alap, vagyis az ETF (Exchange Traded Funds) a befektetési alapoknak egy (általában) passzívan kezelt típusa, ami valamely tőzsdei index teljesítményét képezi le (pl. S&P 500, NASDAQ, DAX, BUX stb.).

Vagyis nincs portfóliókezelő, aki aktívan menedzselné a portfólió összetételét, hiszen úgyis egy meghatározott index összetételét követi le. Ennek az az előnye, hogy az ETF-befektetés költsége alacsony.

Rengeteg fajta ETF van, és szinte minden sajátossága alól van kivételt képező példa, a legfontosabb típusokat itt gyűjtöttük össze:

Milyen ETF-ek vannak?

Alapvetően kétféle módon szoktuk csoportosítani az ETF-eket, de természetesen számos módon meg lehet különböztetni őket. Mi a befektetés tárgya, és az index-követés mértéke alapján fogjuk őket megkülönböztetni.

Befektetés tárgya alapján

- Tőzsdei alapú: eredeti formája az ETF-eknek. Az első létrehozott ETF, a SPY, a S&P 500-as indexet követi le.

- Szektor alapú: Amennyiben nem egy teljes országos index, hanem inkább szektor alapján szeretnél vásárolni, arra is van lehetőség. A legnépszerűbb szektor etf-ek többek közt a telekommunikáció (SPDR S&P Telecom), az egészségügy (MSCI World Health Care), az energiaipar (XLE Energy Select Sector SPDR), és az arany (GLD SPDR Gold Trust)

Indexkövetés szintje alapján

- Teljes replikáció: a szakértők többsége az ETF-ek ezen típusát tartja a legmegbízhatóbb értékpapírnak.

- Optimalizált replikáció: vannak olyan esetek, ahol a teljes replikáció nem kivitelezhető, vagy csak nagyon drágán. Ilyen esetekben mintavételezéssel és egy belső kritériumrendszer alapján hoznak döntést az ETF kezelői.

- Szintetikus replikáció: Az ilyen típusú replikáció során már jóval komplexebb pénzügyi mechanizmusokkal (pl. derivatívákkal, határidős ügyletekkel) kezelik az értékpapírt. Hacsak nem vagy nagyon magabiztos a vásárlásban, ezt a formát a magas rizikó miatt alapesetben nem szokták ajánlani a befektetők.

Mi az ETF befektetés előnye? Mi a hátránya?

Előnye: Mivel túlnyomó többségben az ETF-ek passzívan kezelt vagyonnak számítanak a költségek nagyon alacsonyak. Egy befektetési alappal ellentétben egy teljes replikációs S&P 500-as ETF-et nem kell aktívan kezelni – hanem elég csak bevásárolni a tőzsdén szereplő cégek részvényeiből a beérkezett megrendelések alapján.

Hátránya: Ugyan azt el lehet mondani, hogy az indexkövető ETF-ek zavarbaejtően sok esetben túlszárnyalják az adott tőzsdén tevékenykedő aktívan kezelt alapok profitabilitását, sok esetben jobban lehet járni, ha egyedi részvényt vásárolsz. Ha professzionális befektető vagy, vagy ha nagyon jól ismered a céget, melybe befektetnél.

Hol lehet ETF-eket venni?

Exchange-traded Fund-okat tőzsdéken keresztül lehet vásárolni. A magyar tőzsdén is elérhető számos fajtája, ebben a táblázatban szedtük őket össze:

Budapesti Értéktőzsdén (BÉT) elérhető ETF-ek

| Név (BÉT adatlap linkelve) | ISIN Kód | Ticker kód | Metodológia | Termékstruktúra |

|---|---|---|---|---|

| UBS MSCI EMU SRI | LU0629460675 | UBSEMUSRI | Replikálás | Fizikai |

| UBS MSCI USA SRI | LU0629460089 | UBSUSASRI | Replikálás | Fizikai |

| ISHARES CORE DAX | DE0005933931 | DAXEX | Replikálás | Fizikai |

| ISHARES CORE S&P 500 | IE00B5BMR087 | SXR8 | Replikálás | Fizikai |

| ISHARES EURO STOXX | DE0005933956 | SX5EEX | Replikálás | Fizikai |

| ISHARES NASDAQ-100 | DE000A0F5UF5 | NDXEX | Replikálás | Fizikai |

| X EURO STOXX 50 SHORT SWAP | LU0292106753 | XSSX | Indirekt replikálás(SWAP) | Fizikai |

| X S&P 500 INVERSE DAILY SWAP | LU0322251520 | DXS3 | Indirekt replikálás(SWAP) | Fizikai |

| X SHORTDAX DAILY SWAP | LU0292106241 | XSDX | Indirekt replikálás(SWAP) | Fizikai |

A magyar BUX index is rendelkezik ETF-el, BUX ETF néven. Világszinten ETF-ekbe az 1993-as megjelenése óta a befektetett pénzmennyiség folyamatosan növekedett, és mára elérte a 10 billió dollárt.

Az ETF-ekről itt írtunk részletesebben.

Megtakarításos életbiztosítás 👛

A megtakarításos életbiztosítások az eddig felsorolt értékpapírokat, vagyis állampapírokat, részvényeket, kötvényeket, befektetési jegyeket és ETF-eket egyesítik egy közös befektetői portfólióba.

Ezen kívül haláleseti és rokkantsági térítést is vállalnak, de a fő céljuk nem a kockázati védelem, hanem a tőkefelhalmozás.

Egy megtakarításos életbiztosítás fizethet fix kamatot, ha garantált lejárati összegre szerződsz, ilyenkor kamatkockázat nincs. Ugyanakkor van olyan módozat is, ahol a hozam nem garantált, ellenben magasabb a hozampotenciál.

Legalább 10 évre érdemes megkötni, de a biztosítói ajánlás 15-20 év is lehet, vagyis egy hosszú távú befektetésről beszélünk.

A megtakarításos életbiztosítások működéséről itt írtunk bővebben.

TBSZ számla ⏩

A TBSZ, vagyis Tartós Befektetési Számla egy speciális értékpapírszámla, amire az előbbiekben felsorolt értékpapírok közül lehet vásárolni. A különlegességét az adja, hogy meg lehet vele spórolni a hozamnyereség után fizetendő kamatadót, cserébe viszont csak a gyűjtőévben lehet rá értékpapírt vásárolni. A gyűjtési időszak a szerződéskötéstől a szerződéskötés évének utolsó napjáig tart, tehát maximum egy évig lehet a tőkét felhalmozni. Ezután kezdődik a lekötési időszak, ilyenkor már új befizetés nem lehetséges, a számlán lévő összeg csak a kamat összegével nőhet, és pénzt sem lehet róla kivenni, különben a lekötés megszakad, és a TBSZ megszűnik.

A lekötési időszak 3 vagy 5 év. Három év után a kamatadó 15%-ról 10%-ra csökken. Két évvel később, vagyis összesen öt évnyi lekötés után a kamatadó 0%-ra csökken, azaz a TBSZ kamatadó-mentessé válik.

Befektetési arany 🥇

Az aranyat a közhiedelem jó befektetésnek tartja, a valóság azonban az, hogy ugyanúgy nem mentes az árfolyamkockázattól, mint például a részvények, és ezt a historikus adatok is alátámasztják. Vagyis semmi nem garantálja, hogy az ára mindig felfelé megy, és ezért mindig drágábban lehet majd eladni, mint amennyiért megvetted. A befektetési aranyról részletes cikket írtunk.

Ezen kívül a fizikai arany biztonságos tárolása körülményes és költséges lehet, ha nem szeretnéd, hogy esetleg ellopják. Ha nem értesz hozzá, akkor könnyen belefuthatsz hamisítványba, vagy kiderülhet, hogy közel sem olyan nagy az aranytartalma, mint amilyennek mondják.

Ha aranyszámlát nyitsz, vagyis az aranyat nem te magad tárolod, sőt soha nem is látod, az valószínűleg pont a lényegét veszi el az aranybefektetésnek, mert ugyanolyan virtuális befektetéssé válik, mint a tőzsdézés. Megvan az a veszély is, hogy átverés áldozatává válsz, és valójában a messzi földön “tárolt” arany nem is létezik.

Mi a befektetési arany vásárlásának előnye? Mi a hátránya?

Előnyei: Univerzálisan elfogadott értéket képvisel (főleg a 999,9-es fajtája), hosszú távon egyértelműen értékálló, könnyen szállítható, és diverzifikációra tökéletes.

Hátrányai: Az aranybefektetés prominens ellenzője Mr. Warren Buffet meg van győződve arról, hogy mivel az arany nem hoz létre új értéket – nem tekinthető befektetésnek. Ez a gyakorlatban annyit jelent, hogy sem osztalékot, sem kamatot nem fog fizetni a tulajdonosának. Ezen felül azt is fel szokták hozni, hogy könnyen hamisítható, könnyen sérül, illetve a tárolása vagy kockázatos, vagy drága. A legnagyobb probléma viszont az az, hogy míg a közvélekedés teljesen válságállónak tartja – valójában nem az. Ami óriási problémákat eredményezhet egy nem kellőképpen tájékozott befektetőnek.

Befektetések kötött céllal 👨👩👧👦

Az eddigiekben felsorolt befektetések mind alkalmasak lehetnek arra, hogy tetszőleges céllal felhasználd őket, így például a nyugdíjas éveidet vagy gyermekeid taníttatását is finanszírozhatod belőle.

Léteznek azonban olyan befektetések, amiknek konkrét céljuk van, ilyen például a nyugdíjcélú megtakarítás vagy a babakötvény. Sőt, ezeket a kötött céllal létrehozható megtakarításokat megkötheted euróban is!

Nyugdíj-előtakarékosság

Jogi értelemben a nyugdíj-előtakarékossági formák közé három olyan szerződéstípus tartozik, amelyek lejárata a nyugdíjkorhatár eléréséhez kapcsolódik:

Ezt az előtakarékoskodást az állam támogatja is adójóváírással – vagy ahogy sokan hívják, adóvisszatérítéssel. A legfontosabb előnyei ezeknek a megtakarítási formáknak:

- Adójóváírás: Az éves befizetéseid 20 százalékával megegyező mértékben, legfeljebb 280.000 forintos összegig.

- Nem függ az államtól: Mivel ez egy teljesen privát megtakarítási forma, az állam nem tarthat rá igényt.

- Védhet az inflációtól: mivel befizetéseiddel pénzpiaci és befektetési eszközöket vásárolsz, melyek historikusan jobban teljesítenek például a folyószámlán hagyott megtakarításnál – így megőrizhetik .

Nyugdíjbiztosítás

Amennyiben egy nyugdíjcélú megtakarítással egybekötött kockázati/életbiztosítást keresel, mellyel közvetve ugyan, de befektetni is tudsz, akkor a nyugdíjbiztosítást neked találták ki!

A nyugdíjbiztosítás egy olyan nyugdíj-előtakarékossági forma, melyet az állam is támogat, éves szinten maximum 130.000 forint adójóváírással. Két népszerű formája formája van, a rendszeres díjas és a befektetési egységekhez kötött (unit-linked). Létezik még egyszeri díjas és garantált kamatú változata is, az utóbbit elsősorban az alacsonyabb kockázattűrésű ügyfeleink szokták választani.

Az SZJA törvény 3. § 93. pontja alapján a biztosító fizet a biztosított:

- halála,

- legalább 40 százalékos mértékű egészségkárosodása (rokkantság),

- nyugellátásra való jogosultság megszerzése,

- szerződéskötéskori nyugdíjkorhatár elérése

esetén.

A nyugdíjbiztosítás előnye-hátránya

| Előny | Hátrány |

| Akár évi 130.000 forint adójóváírás | Nem hatékony rövid / középtávú befektetésnek |

| Biztosítói háttér sokszor több évszázados tapasztalattal | Sokszor magas havi minimális díj |

| Szerződéskori nyugdíjkorhatár az irányadó a kifizetéshez | Laikusként nehezen átlátható a rengeteg szolgáltatásfajta |

| Pénzügyi tanácsadó segítsége vagyonkezeléshez | Közvetett befektetés |

| Rokkantság esetén is teljesít a biztosító | Egyedi értékpapírt nem tudsz választani |

| KATA-sok számára is elérhető | Hosszú távon magasszintű fizetési fegyelmet igényel |

Önkéntes nyugdíjpénztár (ÖNYP)

Az önkéntes nyugdíjpénztár az egy olyan megtakarítási forma, ahol a pénztári elemzők által összeállított értékpapír-kosarak közül választhatsz. Ezek a portfóliók állampapírokat, különböző kötvényeket, és részvényeket tartalmaz. Fel fog ajánlani a pénzintézet legalább 3-4 ilyen kosarat, kockázat és hozampotenciál alapján differenciálva.

Az ÖNYP előnye-hátránya

| Előny | Hátrány |

| Akár évi 150.000 forint adójóváírás | Általában alacsony hozampotenciál (magas állampapír-kitettség) |

| Alacsony éves költség, jellemzően 1 % alatt | Elsősorban hazai állampapírokba és részvényekbe fektet, ezért nagyban függ a magyar gazdaságtól |

| Rugalmas és egyszerű portfólióválasztás | Van lehetőség nagyon alacsony befizetésre – hamis biztonságérzetet adhat |

| Munkavállalói juttatásként is adható | Nem lehet egyedi befektetési döntéseket hozni |

Az önkéntes nyugdíjpénztárakról szóló részletes cikkünket ide kattintva érheted el!

Nyugdíj-előtakarékossági számla (NYESZ)

A három nyugdíj-megtakarítási forma legnagyobb befektetési szabadságot egyértelműen a NYESZ nyújtja. A NYESZ az egy olyan értékpapírszámla, melyet befektetési szolgáltatóknál és bankoknál tudsz megnyitni. Te döntöd el mennyi pénzt utalsz rá és mikor, és te hozod meg azokat a döntéseket is egytől-egyig, melyektől a nyugdíjad függeni fog. Ezzel nagy nyomást fogsz magadra helyezni, ezért érdemes valóban ismerni az értékpapírt, melybe befektetsz – és a kockázattűrési szinted sem árt ha magas. Természetesen le lehet másolni a nagy guruk portfólióit, de még mielőtt felállítanál egy stratégiát érdemes egy professzionális tanácsadóval konzultálni!

A NYESZ előnye-hátránya

| Előny | Hátrány |

| Akár évi 100.000 forint „adóvisszatérítés” | Átgondolt befektetési döntéseket kell hozni |

| Szabadság befektetési döntések terén | Gyakorlatilag korlátozva van a BÉT által forgalmazott részvényekre és alapokra |

| Befektető-védelmi alap (BEVA) által védve | Napi kereskedésre nem alkalmas (túl magas költséggel járna) |

| Nincsen ütemezett befizetési kötelezettség (rugalmas) | Nincsen ütemezett befizetési kötelezettség (nincs rendszeres megtakarítás) |

| Alacsony költséggel jár | Kevés szolgáltató |

| Átalakítható TBSZ-é |

A NYESZ-ről itt olvashatsz bővebben. Mindegyik megtakarítási lehetőségről olvashatsz külön-külön is, illetve a három nyugdíj-előtakarékossági formákat ebben a cikkben hasonlítottuk össze.

Gyermek megtakarítás: Babakötvény

Sok befektetési típus alkalmas arra, hogy a gyermekeid számára pénzt gyűjts, de amit szigorúan erre a célra hoztak létre, az a Start-számla és az erre vásárolható speciális állampapír, a Babakötvény. Az itt gyűjtött összeget az állam a megtakarítás arányában pénzösszeggel és kamatokkal is támogatja, amit lejáratkor a gyermeked fog megkapni.

Főbb tulajdonságai a Babakötvénynek

- futamidő: maximum 19 év

- alapcímlet: 1 forint, így bármekkora mértékben vásárolhatsz

- kamat: a kamatbázis a Központi Statisztikai Hivatal által megállapított éves átlagos infláció + 3% kamatprémium

- ütemezés: nincs rendszeres díjfizetési kötelezettség, te magad döntheted el milyen sűrűn raksz félre.

Készpénz betét, letétjegy 💸

Ahogy fentebb írtuk ezek a megoldások az utóbbi időben egyre kevésbé bizonyulnak hozamot termelő befektetésnek. Azt viszont mindenképpen el lehet mondani, hogy mind a készpénzbetét, mind a letétjegy extrém módon kiszámolható. Pontosan fogod tudni, hogy ha beraktad az x pénzmennyiséget, akkor egy adott idő után mennyi pénz lesz a számládon.

Gyakorlatilag nem történhet semmi se a számláddal, a párna alatti aranyrög után a készpénzbetéttel tudod a legközelebb tartani magadnál a pénzt. Egy bizonyos összeghatárig biztosítva is vagy a még az olyan váratlan események ellen is, mint a SberBank kiutasítása az orosz-ukrán háború kezdetén.

A sokszor infláció alatti hozam miatt nagyon ritkán ajánlják a befektetési tanácsadók ezeket az eszközöket, és akkor is a letétjegyet szokták előnyben részesíteni. (CD vagy “Certificate of Deposit” néven is sokszor emlegetik ez utóbbit)

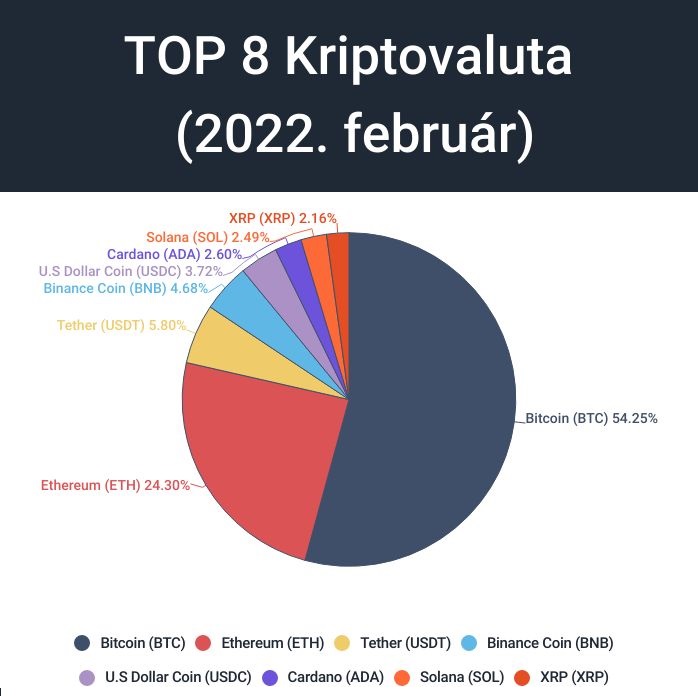

Kriptovaluták – befektetés vagy spekuláció? 🔀

2008-as létrehozása óta a Bitcoin és a többi kriptovaluta alaposan megrengette a klasszikus pénzpiacokat. Az elektronikus pénzkezelés természetesen nem volt már akkor se újdonság, viszont a BTC főkönyvét alkótó blokklánc technológia forradalmasítani fogja az üzletvitelt az egész világon. Sőt sok esetben már forradalmasította is, elég csak a smart contractokra, vagy Salvador helyzetére gondolni. Az már más kérdés, hogy ez a számtalan gyors változás összeségében pozitív hatással lesz-e a világra, de ez nem is témája ennek a cikknek.Az utóbbi években rengeteg fajta kriptovalutát adtak ki világszerte. 2013-ban összesen 66 különböző típus volt, és 3 év volt, mire nagyjából megtízszereződött, 644-re. Ehhez képest 2021 novembere és 2022 februárja között közel 3000 új kriptovaluta jött létre!

Az extrém volatilitás mellett ez a változatosság is sok befektetőnek – teljesen érthetően – óriási problémát jelent. Mivel végtelen fajta kriptovaluta van, nagyon sok esetben szimplán spekulációként gondolnak rá a pénzügyi szakemberek is. Egyvalami biztos: 2020 júliusában 10.000 dollár körül jegyezték a BTC-t, 2021 júliusában 40.000 volt, míg 2022 ugyanezen hónapjára megint feleződött 20.000 dollárra. Ember legyen a talpán akinek belül van a kockázattűrésén ez a hullámvasút.

Sok esetben tűnhet indokoltnak valamilyen formában kriptovalutát tartani – például diverzifikációs céllal. Ennek ellenére ritkán szokták ajánlani befektetési tanácsadók, leginkább a fentebb leírtak miatt, ugyanis ez az áringadozás – és általában véve a termelés hiánya – kérdésessé teszi nem csak azt, hogy jó befektetés-e, hanem hogy az-e egyáltalán.

👩💼Befektetés 2025-ben – Miben segít a GRANTIS? 👨💼

Ilyen választék mellett nyilvánvalóan nehéz letenni a voksod egy befektetési eszköz mellett. A jó hír az az, hogy alapvetően nem is lenne szabad: egy kiegyensúlyozott portfólió általában legalább 3-4 eszköztípusból áll, és a határ a csillagos ég.

Akár rövid, közép vagy hosszú távon gondolkozol, mindenképpen érdemes egy profi szakember segítségét kérned. Tanácsadóink és a partnereink nap mint nap nyolc órában foglalkoznak megtakarítási és befektetési kérdésekkel. Független alkuszként a GRANTIS-nak nem érdeke, hogy olyan termékek vagy pénzintézetek irányába tereljen, ahonnan nem maximális elégedettséggel távozol. Az viszont mindenképpen érdekünk, hogy körültekintő tanácsadással és problémamentes ügyintézéssel segítsünk a megtakarított pénzedet jó helyre rakni. Így neked egy számodra valóban előnyös pénzintézetnél van a pénzed, és mi – ameddig elégedett vagy – ez alapján kapjuk a jegybank által központilag megállapított mértékben jutalékot a partnerünktől. Várjuk a jelentkezésed, és addig is jó informálódást!

A fenti cikkben szereplő megállapításokat a GRANTIS Hungary Zrt. a releváns tények és körülmények lehető leggondosabb szakmai értékelése alapján igyekezett megfogalmazni. Az oldalra felkerülő tartalom kizárólag információs célt szolgál és nincs figyelemmel egyedi felhasználók befektetési céljaira, és nem minősül befektetési tanácsadásnak. Ebből adódóan a fenti írás nem tényközlés, hanem a GRANTIS Hungary Zrt. – megfontolt és felvállalt – szakmai véleményét jeleníti meg. Az oldal üzemeltetője, szerkesztői és szerzői kizárják mindennemű felelősségüket az oldalon elérhető információra vagy adatra alapított egyes befektetési döntésekből származó bármilyen költségért vagy kárért.

Gyakran ismételt kérdések – GYIK ❓

Mi a jó befektetés manapság?

Erre a kérdésre sajnos nincsen egyértelmű válasz. El lehet mondani, hogy alapvetően négy dolognak kellene befolyásolni a portfóliódat: – időtartam amire be akarsz fektetni – a rendelkezésre álló pénzmennyiség – a pénzpiacokkal kapcsolatos hozzáértésed – kockázattűrésed. Mind a négy szempontnak meghatározó szerepe van a döntésben, és mivel ezek mind spektrumok, lehetetlen adni egy olyan választ, ami mindenkire igaz.

Hogyan fektessek be 1, 10, 100 millió forintot?

Ha már megvan az a konkrét összeg, amit befektetésre tudsz szánni, az már fél siker. Viszont ahogy fentebb a cikkben is írtuk, a számodra valóban megfelelő befektetés kiválasztása egy nagyon nehéz feladat, amit nem szabad elsietni! Befektetéshez segítséget kérni már 1 millió forintnál is bőven érdemes pénzügyi tanácsadótól, 10 millió forint környékén pedig már egy befektetési alaphoz való csatlakozás is kifizetődő lehet. Kérj ingyenes tanácsadást a lap alján található űrlapon keresztül, munkatársunk pár napon belül vissza fog hívni!

Mi az állampapír?

Magyar Állam által kiadott, hitelviszonyt megtestesítő értékpapír. Természetesen más államok is adnak ki értékpapírokat: a befektetők általában az amerikai államkötvényeket kedvelik, illetve az extrém stabilnak tekinthető svájci, japán, illetve a német állampapírok is rendkívül népszerűek.

Magyar Állampapír Plusz hol kapható?

Magyar Államkincstár, Budapest Bank, CIB, K&H, MKB, Raiffeisen, OTP, MTB Magyar Takarékszövetkezeti Bank Zrt., UniCredit, Concorde Értékpapír Zrt., Equilor Befektetési Zrt., Erste Befektetési Zrt., Fundamenta, Gránit Bank Zrt, Hold Alapforgalmazó, KBC Securities, Random Capital Zrt., SPB Befektetési Zrt., és a Magyar Posta kijelölt postahelyei.

Mi az a befektetési arany?

Olyan arany, mely nagyon magas tisztaságú (szemben az ékszerarannyal), így befektetésre vagy értékmentésre felhasználható.

Hány karátos a befektetési arany?

Majdhogynem 24 karátos, azaz színarany. 999,9, más néven a négyszer kilences arany a befektetési arany, melyben egy 1000 grammos tömeg esetén csupán csak 0,1 gramm az ötvözőanyag, az összes többi arany.

Mi az a részvény?

Olyan értékpapír, mellyel tulajdonrészt lehet szerezni egy társaságban.

Milyen jogviszonyt testesít meg a részvény?

Lejárat nélküli tulajdonjogviszonyt az adott cégben.

Milyen részvények vannak Magyarországon?

A magyar részvénypiac indexe a BUX index, mely a Budapesti Értéktőzsdén szereplő legnagyobb magyar cégeket összegzi. A cikk írásának pillanatában a következő részvények alkották: 4iG, AKKO invest, ALTEO Energiaszolgáltató Nyrt., ANY Biztonsági Nyomda, Appeninn, Autowallis, CIG Pannonia, Graphisoft Park, Magyar Telekom, Masterplast, MOL, Opus, OTP Bank, PannErgy, Richter Gedeon, Waberers International Nyrt. Fontos kihangsúlyozni azonban, hogy a BUX index csak egy kis része a teljes magyar részvény-portfóliónak! A teljes listát a BÉT kibocsátói oldalán tudod elérni.

Mi az a “Blue chip” részvény?

Egy olyan részvény, mely kiadója egy stabilnak vélt nagyméretű cég. Mivel ezek a cégek évek óta megbízhatóan hozzák az elvárt számokat, a befektetők előszeretettel kereskednek ezekkel az értékpapírokkal. De természetesen ezeket a részvényeket sem lehet 100%-osan válságállónak titulálni. Példaként legtöbbször a Coca-Cola Co., a McDonalds, vagy a Windows részvényeit szokták hozni. Az ETF meghatározó része Blue Chip részvényekből vásárol.

Mi az az ETF?

Exchange Traded Fund, azaz tőzsdén kereskedett befektetési alap. Ezt a befektetési alapot egy értékpapír testesíti meg, mellyel szabadon lehet kereskedni a tőzsdéken. Rengetegféle ETF létezik, melyekkel le van fedve a BUX indextől kezdve az amerikai hadiiparon keresztül a teljes világgazdaság is.

Mi az a “Fact Sheet”?

Egy összegzőlap. Befektetési eszközöknél – például az ETF-eknél – sok esetben megjelenít a kiadó egy tényszerű adatokat tartalmazó listát. Ezen a listán általában olyan elemek szerepelnek, mint: a kiadó neve, kereskedés helye, korábbi piaci mutatók, kockázati besorolás, stb. Az értékpapírok objektív összehasonlíthatóságát hivatott növelni, ezért mindenképpen érdemes alaposan végigolvasni vásárlás előtt!

Hogyan fektessek be Bitcoin-ba?

Mivel a Bitcoin egy kriptovaluta, nagyon óvatosan. Sokak szerint a kriptovaluták nem is tekinthetőek befektetésnek, hiszen új érték nem teremtődik, hanem csak spekuláció az egész folyamat. Előfordulhat, hogy ez egy kicsit túlzás, viszont azt el lehet mondani, hogy a kriptovaluták általában spekulációs eszközök, és hogy csak tényleg akkor érdemes elkezdeni velük foglalkozni, ha nagyon értesz hozzájuk. Az extrém volatilitás a hírekben látott 1-1 csodás meggazdagodás másik oldalán több ezer károsult van.

Mi az a “Blockchain”?

A Blockchain – vagy magyarul Blokklánc – technológián alapszik a BitCoin és a kriptovaluták is általánosságban. Egy olyan adatláncot alkot, mely egyszerre nyilvános, és teljesen anonimizált. Segítségével nem csak különböző kriptovalutákat és NFT-ket, hanem például okos-szerződéseket is létre lehet hozni.

Hogyan kell számolni a kamatos kamatot?

Erről a témáról forgattunk egy rövid videót melyet itt tekinthetsz meg. Kiszámolása alapvetően egyszerű:

végösszeg = befektetett összeg * (1 + kamatláb/100)n

Ahol az n az időszak, melyre a számítást végezzük.

Mi az az IPO?

Initial Public Offering, azaz kezdeti részvénykicsobájtás. Egy olyan eljárás, mely során az eddig zártkörűen működő cég részvényeit felajánlják külső befektetőknek is – az első alkalommal. Egy zárt társaságból nyílt társasággá alakulás általában meghatározó pillanata minden cégnek.

Milyen kockázat az árfolyamkockázat?

Az a kockázat, melyet a befektetési eszköz jegyzett árának a változásából adódik. Minél sűrűbb és magasabb ez az ingadozás, annál rizikósabbnak tekinthető a befektetés.

Milyen kockázat a devizaárfolyam kockázat?

A forint és a többi deviza áringadozásából adódó kockázat. Amennyiben a befektetési eszközöd külföldi devizában van “számolva” (denominálva), akkor a külföldi deviza áresése vagy növekedése a te kockázatod – melyen persze lehet veszíteni is, és nyerni is.

Mi az a kincstárjegy?

Olyan névre szóló hitelviszonyt megtestesítő értékpapír, melynek futamideje legfeljebb a kibocsájtás napjától számított 1 év. Magyarországon csak és kizárólag az állam jogosult kincstárjegyet kiadni. Mivel az adósi oldalon az állam van, általában alacsony kockázati szintet képvisel.

Mit értünk likviditás alatt befektetések esetében?

Olyan mutató, ami azt jelzi, hogy az adott befektetési eszköz milyen könnyen tehető készpénzzé – anélkül, hogy ez az árat nagyban befolyásolná. A leglikvidebb eszköz természetesen a készpénz.

Milyen típusú befektetés a zéró-béta portfólió?

Egy olyan típusú portfólió, mely megalkotása közben a lényeg a rendszerszintű kockázat kiküszöbölése – lehetőleg a 0 közelébe. Ennek megfelelően az ilyen portfóliók hozampotenciálja alacsonynak mondható.

Mi az a 999,9 (vagy négy-kilences) arany?

Nagyon magas tisztaságú ( 1000 grammból 999,9 gramm tiszta arany) nemesfém, általában érme vagy rúd formában. Befektetési aranyként ezt szokták használni, mivel nem terheli áfa, vagy előállítási költség (míg az ékszeraranyat igen). Sokszor hamisítják, ezért csak kiemelkedően megbízható helyen vásárolj ilyet!

Milyen pénzügyi eszköz a derivatíva?

Származtatott pénzügyi eszköz. A származtatás alapját adó eszköz lehet kötvény, részvény, de akár másik derivatíva is – formailag nincs sok kötöttség. Alapvetően két típusa van, a határidős ügyletek (ilyen például futures, vagy forward ügylet) és az opciók. Sokan a derivatívák közé veszik az opciószerű értékpapírokat, és a csereügyleteket is.

Mit jelez egy pénzügyi eszköz voltailitása?

A befektetéshez kapcsolódó hozamok szórása. Az eszköz kockázatát méri azáltal, hogy kimutatja az átlagárfolyamtól való eltérések számát és mértékét. Hosszú és rövidtávú befektetésnél általában érdemes különböző volatilitású eszközöket vásárolni.

Mit értünk OTC ügylet alatt?

„Over the counter” ügylet, azaz tőzsdén kívül létrejövő ügylet. Általában bankok és pénzintézmények szoktak hozzá felületet biztosítani, és rendkívül sokféle (akár kiemelkedően kockázatos) tranzakciót lehet ilyen formában létrehozni.

Ebben a cikkben

Tartalomjegyzék

Itt kérhetsz teljes összehasonlítást!

További cikkek befektetés témában

Tanácsadóink

Az ő ajánlataikat mind összehasonlítottuk

Itt kérhetsz teljes összehasonlítást!