Nyugdíj Előtakarékossági Számla (NYESZ) - adókedvezménnyel!

Az ő ajánlataikat mind összehasonlítottuk

A NYESZ egy speciális öngondoskodási forma, mely lehet, hogy neked is ideális eszköz a nyugdíj megtakarításhoz.

NYESZ adókedvezmények és befektetés: egyre nagyobb az érdeklődés 📈

Évről évre többen csatlakoznak apránként azokhoz, akik tudják, hogy az államra egyre kevésbé számíthatnak, ha a nyugdíjukról van szó. Saját kezükbe veszik az irányítást, önálló elképzelésük szerint fektetik be a félretett pénzt és így építenek nyugdíjvagyont.

Nagy arányban nő azok tábora is Magyarországon, akik rájöttek: a részvények, a befektetések, a tőzsde nem ördögtől való dolgok. A hosszú távú vagyonépítés hatékony eszközei, amelyeket ma már nagyon könnyen és olcsón elérhet bárki. Valós esélyt jelentenek arra, hogy rendszeres befektetéssel kényelmesebb nyugdíjas életed lesz, mint amire az öregségi nyugdíjjal számíthatsz (ha kiszámolnád, várhatóan mekkora lesz az állami nyugdíjad, nyugdíjkalkulátorunkkal megteheted).

A háztartások pénzügyi eszközei 2023 utolsó negyedévében a következőképp alakultak: a tranzakcióból eredően kiemelkedő mértékben nőttek a betétek, a hosszú lejáratú hazai állampapírok, a befektetési jegyek, jelentős mértékben növekedtek a készpénz, a hitelintézeti értékpapírok, a nyújtott tulajdonosi hitelek és a biztosítástechnikai tartalékok, ugyanakkor jelentősen csökkentek a rövid lejáratú állampapírok és az egyéb követelések – derül ki az MNB tájékoztatójából.

Te is azok közé tartozol, akik nem kockáztatnak az állammal? Ha önállóan készülnél a nyugdíjra, miközben kihasználnád a részvénypiacok, az adójóváírás és adómentesség előnyeit, érdemes megismerned a nyugdíjcélú önálló befektetésekhez létrehozott NYESZ működését.

Ha elolvasod és hasznosnak találod majd ezt a NYESZ-útmutatót, érdemes elmentened és időről időre visszatérned majd. Rendszeresen bővítjük aktuális információkkal.

Mi a NYESZ, azaz a nyugdíj előtakarékossági számla? 📃

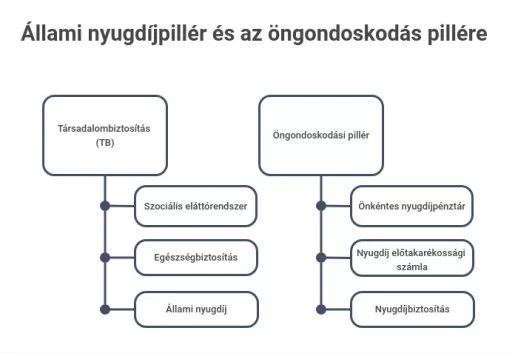

A nyugdíj előtakarékossági számla egyike a három államilag is támogatott öngondoskodási formának a nyugdíjbiztosítás és az önkéntes nyugdíjpénztár mellett. Tehát az állami nyugdíj mellett egy NYESZ számlával önállóan is takarékoskodhatsz a nyugdíjas éveidre és az állam is támogat. Egyrészt adómentességgel, másrészt gyarapítja az időskori megtakarításodat évi 20 százalékos adójóváírással, évente maximum 100 000 forinttal.

A nyugdíj előtakarékossági számla egy olyan számlacsomag, amelyet kifejezetten nyugdíj megtakarításhoz nyithatsz. Hosszú távú öngondoskodás, mert úgy tudsz igazán jó eredményeket elérni, ha még az aktív, dolgozó éveidben teszel itt félre akár évtizedeken keresztül, és a nyugdíjkorhatárt elérve használod fel az összegyűlt vagyont.

A NYESZ-re ugyanúgy tudsz pénzt befizetni, mint bármilyen más számlára. A befizetett összegből részvényeket, befektetési alapokat, kötvényeket, állampapírokat és más eszközöket vehetsz. NYESZ-szel takarékoskodva tehát értékpapírok vásárlásáról és eladásáról döntesz, ami alapvetően meghatározza, hogy mekkora lesz a megtakarítás értéke a nyugdíjas kort elérve.

A nyugdíjbiztosítással és az önkéntes nyugdíjpénztárral szemben tehát a nyugdíj-előtakarékossági számlánál nem elég a nyugdíjhoz, ha csak befizetsz a számlára. Míg az első két megtakarítási formánál befektetik a pénzed helyetted, a NYESZ-en neked kell befektetni, anélkül nem termelsz hozamot.

A NYESZ célja tehát, hogy a kellő alapossággal összeállított NYESZ-portfólió az évek alatt növelje a befizetéseid értékét. Így amikor nyugdíjba vonulsz, az öregségi nyugdíjadat a nyugdíj-előtakarékossági számlán lévő vagyonod egészíti ki.

NYESZ-t így akkor érdemes indítanod, ha nyugdíjra tennél félre önálló befektetési döntésekkel, és 10 év még hátra van a nyugdíjig.

A nyugdíj előtakarékossági számla előnyei ✅

1. Szabadság

Az, hogy mekkora lesz a nyugdíj előtakarékossági számlán lévő nyugdíjvagyonod, csak a te önállóan hozott befektetési döntéseiden múlik. Nincs másik olyan adójóváírással támogatott nyugdíj-megtakarítási forma, ami ekkora döntési szabadságot adna. Te határozod meg, hogy

- milyen gyakran fizetsz be pénzt a NYESZ-számládra. Tehát akár hetente, havonta, félévente, évente is befizethetsz, vagy amikor éppen van megtakarításra szánt pénzed. Nincs kötelező rendszeresség, mint például a nyugdíjbiztosításoknál.

- Te döntöd el, mekkora összeget fizetsz be a számlára. Megteheted, hogy az egyik hónapban néhány tízezer forintot, a következő alkalommal több százezer forintot fizetsz be a nyugdíj megtakarítási számládra.

- Csak rajtad áll, hogy milyen portfóliót alakítasz ki. Legyen szó akár befektetési alapokról, egyedi részvényekről, állampapírokról, te válogathatod össze azokat, amelyektől a legnagyobb hozamot reméled. Egyedül a választott szolgáltatód és a NYESZ-törvény szabhat ennek határt, amire lentebb ki is térünk.

2. Olcsó

Költségelőnye is van annak, ha egyedül hozol befektetési döntéseket és nem kell szakemberre támaszkodnod, akinek jutalékot kell ezért fizetned. A három adójóváírással támogatott öngondoskodási forma közül a nyugdíj előtakarékossági számlán történő vagyonépítés lehet a legolcsóbb. Nagyon alacsonyak a költségek: a számlavezetés díján és tranzakciók költségein kívül más, számlával kapcsolatos díj jellemzően nem terhel.

3. Adójóváírás

Az állam a nyugdíj előtakarékossági számlán történő megtakarítást is támogatja adójóváírással. Az éves befizetéseid után 20 százalékot, de legfeljebb 100 000 forintot igényelhetsz vissza évente a személyi jövedelemadódból. A visszaigényelt összeg szintén a nyugdíj-megtakarításodat gyarapítja.

4. Átlátható, érthető

A nyugdíj előtakarékossági számla könnyen átlátható még akkor is, ha ritkán, vagy egyáltalán nem foglalkoztál hasonló megtakarítással vagy értékpapírszámlával. A költségszerkezet szintén áttekinthető és egyszerűen megismerheted, miért, mennyit és mikor von le pénzt a választott szolgáltatód. A legtöbb szolgáltató felületén pedig egyszerűen nyomon követheted a befektetéseid eredményét.

5. Kamatadó- és árfolyamnyereségadó-mentes

Ha a megtakarítási számla megnyitásától számítva eltelt 10 év és elérted a nyugdíjkorhatárt, a megtakarítást adó megfizetése nélkül veheted fel. Ez jelentős előny, hiszen idő előtti felbontásnál ez akár 15 százalék jövedelemadót és a 13 százalékos szociális hozzájárulási adót jelentene.

6. Biztonságban van a pénzed

Ha attól tartasz, hogy a NYESZ-megtakarításoddal olyasmi történhet, mint a magánnyugdíjpénztárakkal, akkor megnyugtatunk, mert nincs így. A NYESZ-számlák hátterét sok évtizedes múlttal rendelkező bankok és befektetési szolgáltatók nyújtják. Legtöbbjük független és stabil piaci szereplőként működik Magyarországon. Ráadásul a pénzintézeteknek is meg kell felelniük nem csak a hazai, de uniós szabályoknak is.

7. Beva-garancia

A fentiek mellett még egy védvonalra számíthatsz a nyugdíjra félretett pénzed kapcsán. A nyugdíj előtakarékossági számlán lévő megtakarításodra garanciát nyújt a Befektető-védelmi Alap (Beva).

Kártalanítanak, ha a Beva-tag szolgáltatód nem akarja vagy tudja kiadni a pénzedet és értékpapírjaidat.

A Beva legfeljebb 100 000 euróig kártalanít téged. A kártalanítás mértéke egymillió forintig 100 százalék, egymillió forint felett pedig a fennmaradó rész 90 százaléka.

A kártalanítás 15 napon belül történik. Ehhez a Magyar Nemzeti Bank vagy egy bíróság felszámolási eljárásának kezdeményezése és kártalanítási kérelem benyújtása kell.

Ne feledd: ez nem azt jelenti, hogy árfolyamveszteség esetén visszakapod a pénzed. A rosszul felépített portfólióra a Beva sem vállal garanciát.

8. Rugalmasan alakítható

Ha úgy döntesz, hogy nem nyugdíj előtakarékossági számlán takarítasz meg, a NYESZ könnyedén átalakítható egy szintén kedvezményes adózású számlatípussá, tartós befektetési számlává (TBSZ).

Így működik a nyugdíj előtakarékossági számla 💱

Mennyi időre szól a NYESZ?

Független pénzügyi szakértőként nem tudjuk neked eléggé hangsúlyozni a nyugdíjas évekre való pénzügyi felkészülés korai kezdetének fontosságát. Minél hamarabb kezdesz el rendszeresen félretenni, annál kisebb rendszeres összeg is elég egy tetemes nyugdíjvagyon felépítéséhez.

Az idő a nyugdíj előtakarékossági számla esetében is nagyon fontos tényező. A NYESZ-t más öngondoskodási formákhoz hasonlóan úgy alakították ki, hogy előnyei teljes kihasználásához több évig szükséges fenntartani.

A független nyugdíj megtakarítási szakértő tippje: ha belevágsz egy nyugdíjcélú megtakarítás felépítésébe, tervezz hosszú távra. NYESZ indításakor válassz olyan rendszeres megtakarítási összeget, amelyről úgy ítéled meg, hogy akár több évtizeden keresztül is tudod fizetni problémamentesen. Persze csökkenthetsz vagy emelhetsz is az összegen, hiszen ahogy telik az idő új élethelyzetekbe kerülsz. De mindig lebegjen a szemed előtt az, hogy túl alacsony befizetés mellett nem tudsz jelentős nyugdíjvagyont építeni.

Befizetés a NYESZ számlára: akarj megtakarítani

Ahogy egyes megtakarítóknak előny, úgy mások számára hátrány lehet, hogy a NYESZ-számlánál nem kötelez semmi és senki a rendszeres befizetésre. Ha fél évig, egy évig vagy még hosszabb ideig egy forintot sem fizetsz be a számlára, nem lesz negatív következménye.

Éppen ezért hatalmas önfegyelmet és motiváltságot kíván tőled, ha érdemi nyugdíjvagyont szeretnél építeni a nyugdíj előtakarékossági számla segítségével.

A független nyugdíj megtakarítási szakértő tippje: éppen ezért tanácsoljuk nem csak mi, de világszerte elismert vagyonépítési szakemberek, hogy előbb mindig magadat fizesd ki. Amikor fizetést, bevételt kapsz, a számlák, törlesztők után a megtakarításod legyen az, amire először befizetsz, megelőzve a vágyaidat és a mindennapi kiadásokat.

Hogyan tudod fenntartani a motivációt?

A független nyugdíj megtakarítási szakértő tippje: ha problémát jelent számodra, hogy rendszeresen befizess a NYESZ-számládra, egyszerű megoldás a rendszeres banki átutalás beállítása. Ma már minden bankszámlánál elérhető funkció a rendszeres átutalás, így neked összesen egyszer kell megadni, hogy milyen rendszerességű (akár heti, havi, negyedéves, féléves, éves rendszerességű átutalást is választhatsz) és mekkora összegű átutalás történjen automatikusan, a te beavatkozásod nélkül. Érdemes észben tartanod, hogy az átutalásnak a legtöbb bankszámlacsomagnál költsége van.

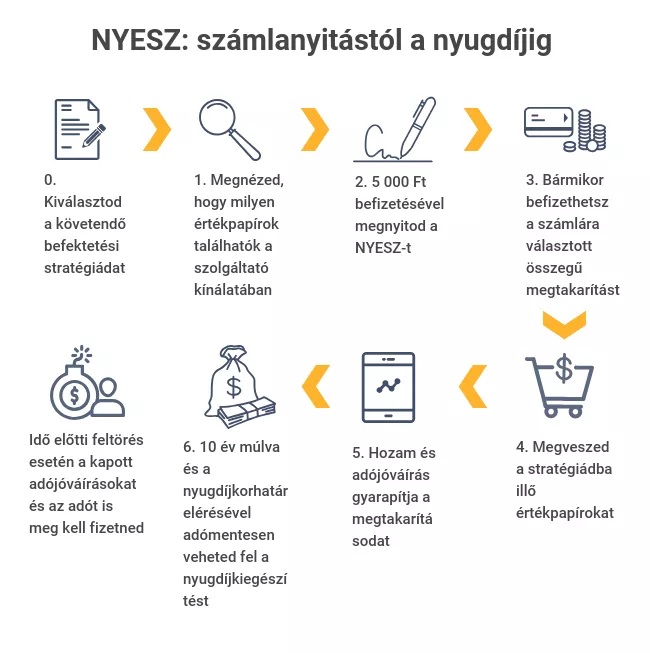

De ahogy a rendszeresség, úgy a befizethető összeg nagysága sincs előírva a NYESZ esetében. Azaz megteheted, hogy egyik alkalommal néhány ezer, a másik alkalommal több százezret forintot fizetsz be. Mindössze egyetlen alkalommal, a számla megnyitásakor kell elhelyezned a NYESZ-en legalább 5000 forintot.

Minden előnye mellett hátulütője is lehet annak, hogy neked kell megválasztanod a befizetések nagyságát: ha túl magas összeget fizetsz be, könnyen érezheted egy idő után túl nagy anyagi tehernek a nyugdíj megtakarítás fizetését, ami elveheti a kedved a további megtakarítástól. Ha pedig túl alacsony a befizetés mértéke, nagy eséllyel nem gyűlik össze elegendő megtakarítás a nyugdíjas korra.

Ha kimaxolnád az adójóváírást

A független nyugdíj megtakarítási szakértő tippje: érdemes arra törekedned, hogy befizetéseddel a lehető legnagyobb adójóváírást kaphasd meg évente. A nyugdíj előtakarékossági számla esetében is az éves befizetés 20 százaléka, de legfeljebb 100 000 forint a maximálisan visszaigényelhető adó. Ez azt jelenti, hogy évente 500 000 forint befizetésével, azaz havi 41 667 forint befizetésével kaphatod vissza a 100 000 forint adót.

Fontos! A NYESZ-számládra kizárólag te fizethetsz be. Készpénzben vagy a neveden lévő számláról utalhatsz a nyugdíj előtakarékossági számlára. Rajtad kívül a Nemzeti Adó- és Vámhivatal utalhatja az igényelt adóvisszatérítést.

Az értékkövetés fontossága

Van még egy jelentős tényező, amire mindenképp oda kell figyelned, ha értékálló nyugdíjvagyont építesz. Ez nem más, mint a pénzed vásárlóerejének csökkenése, az árszínvonal általános emelkedése, azaz az infláció. Ha a leggyakrabban vásárolt termékek árváltozása téged is érdekel, böngészd a Központi Statisztikai Hivatal adatait.

A fogyasztói árak folyamatosan nőnek. A ma félretett 20 000 forint tehát nem ennyit fog érni évtizedek múlva. A pénzromlás ellen hatékonyan védekezhetsz, ha évről évre megemeled a befizetéseid értékét az infláció mértékével.

Míg ez – az úgynevezett indexálás – automatikusan működik például a nyugdíjbiztosítások esetében, NYESZ számlánál neked kell cselekedned és nagyobb befizetést vállalnod, ha azt akarod, hogy a nyugdíjad vásárlóértéke ne csökkenjen.

Befektetések a nyugdíj előtakarékossági számlán 🧮

A nyugdíj előtakarékossági számla tehát nem arra szolgál, hogy a pénzedet parkoltasd rajta. A gyakorlatban igazából három számlából áll össze a NYESZ-számlád.

A NYESZ számla részei

- nyugdíj előtakarékossági pénzszámla: a befizetéseid erre a számlára érkeznek. Ha banki szolgáltatót választasz, ez egy bankszámla is lehet a rendelkezésed alapján.

- nyugdíj előtakarékossági letéti számla: a nyomdai úton előállított értékpapírok nyilvántartását szolgáló számla. Ilyen számla nem nyílik mindig a NYESZ-hez.

- nyugdíj előtakarékossági értékpapírszámla: az értékpapírjaid nyilvántartására szolgáló számla.

A NYESZ-számlára befizetett pénzedet tehát a számlavezető befektetési szolgáltató értékpapírokra, kötvényekre, befektetési alapokra, ETF-ekre, árupiaci termékekre és megannyi más pénzügyi eszközre váltja a megbízásod alapján. Leegyszerűsítve értékpapírokat adsz el és vásárolsz a NYESZ-en. Olyan befektetésekre válthatod a pénzed, amiktől magas hozamot remélsz hosszú távon. A cél tehát az, hogy a nyugdíjig eltelt idő alatt növelni tudd, vagy legalább megőrizd a megtakarításod értékét.

NYESZ törvény – a hatályos jogszabályi előírások

A nyugdíj előtakarékossági számla működését a NYESZ törvény határozza meg:

- NYESZ pénzszámla kizárólag forintban vezethető. Ez azt jelenti, hogy csak forintot fizethetsz be a NYESZ-számládra. Arra viszont már van lehetőség egyes szolgáltatóknál, hogy a befizetett forintot átváltsd más devizára és abból vásárolj.

- Csak a Magyarországon és az Európai Gazdasági Térségben (EGT) működő és szabályozott piacra bevezetett értékpapírt, befektetési alapot, kibocsátott állampapírt és egyéb pénzpiaci eszközre vonatkozó ügyletre adhatsz megbízást.

A NYESZ tövény továbbá kitér arra, hogy milyen módon szűnhet meg egy számla:

- az előtakarékoskodó általi felmondással,

- a számlavezető részéről való felmondás,

- illetve az előtakarékoskodó halálával.

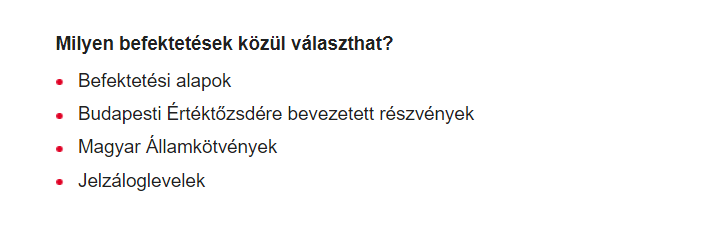

Pénzintézeti termékkínálat

Van egy másik korlátja is a választható befektetési eszközöknek, ez pedig a pénzügyi szolgáltató kínálata. A legtöbb pénzintézet ugyanis a saját alapjait és a rajtuk keresztül vásárolható idegen alapokat, állampapírokat kínálja, továbbá a Budapesti Értéktőzsdén (BÉT) jegyezhető részvényeket és befektetési alapokat teszi elérhetővé. Hogy pontosan mely eszközökkel kereskedhetsz az adott szolgáltatónál, lentebb bemutatjuk, de álljon itt az egyik banki szolgáltató listája az elérhető termékkörről:

További törvényi korlátok

A nyugdíj előtakarékossági számláról szóló törvény azt sem teszi lehetővé, hogy a számlán tartott pénz és értékpapírok fedezetként vagy óvadékként legyenek felhasználhatók. Ez a rendelkezés kizárja a legtöbb spekulatív ügyletet, így a határidős és a többszörös tőkeáttételes kereskedést is.

A független nyugdíj megtakarítási szakértő tippje: éppen a fentiek miatt nagyon fontos, hogy NYESZ nyitása előtt vizsgáld meg alaposan és hasonlítsd össze, hogy melyik szolgáltatónál milyen portfóliót tudsz felépíteni. Lehetséges, hogy a stratégiádba illő eszközöket az egyik szolgáltatónál nem, míg a másiknál hiánytalanul megtalálod.

NYESZ számla nyitása 🏦

Hol nyithatsz NYESZ számlát?

Az összefoglaló írásakor Magyarországon 6 banknál, 2 befektetési szolgáltatónál és a Magyar Államkincstárnál nyithatsz nyugdíj előtakarékossági számlát. Összegyűjtöttük neked ezeket, kiemelve a fontosabb részleteket:

Bankok, ahol nyugdíj előtakarékossági számla nyitható

OTP NYESZ számla

Az OTP Bank bankfiókjaiban nyugdíj számlát is nyithatsz. A NYESZ számla segítségével kereskedhetsz:

- a banknál forgalmazott, az OTP Alapkezelő által kezelt alapokkal,

- állampapírokkal,

- a BÉT-en forgó értékpapírokkal,

- és az OTP Bank által kibocsátott kötvényekkel.

- Részt vehetsz nyilvános forgalomba hozatal során értékesített értékpapírok jegyzésében és/vagy aukciójában,

- és az EGT-n belüli szabályozott piacokra bevezetett forintban és devizában kibocsátott értékpapírokkal is kereskedhetsz.

Ha eurós befektetési alapot vennél az OTP-nél, arra csak bankfiókban adhatsz megbízást.

Az OTP NYESZ számla díjtételei itt letölthetőek. (hatályos: 2024. március 19-től visszavonásig)

Erste nyugdíj előtakarékossági számla

Az Erste bankfiókjaiban nyithatsz Erste nyugdíj előtakarékosság számlát, amelyet az Erste Befektetési Zrt. kezel. Fontos, hogy önmagában nem nyithatod meg, szükséges egy hagyományos értékpapírszámla nyitása is (ennek az értékpapírszámlának lesz alszámlája a NYESZ). A hagyományos számlának további díjai lehetnek.

Ha már rendelkezel Erstés értékpapírszámlával, a NetBrokerben önállóan is nyithatsz NYESZ-alszámlát az Információk menüpont NYESZ-számla megnyitása gombra kattintva.

Az Erste díjjegyzéke itt érhető el. (hatályos: 2023. december 15-től)

CIB NYESZ számla

A CIB Bank fiókjaiban is nyithatsz adóigazolvány bemutatásával NYESZ-számlát. A CIB NYESZ használata során az alábbi eszközökkel kereskedhetsz:

- CIB Bankon keresztül jegyezhető forintban kibocsátott magyar állampapírok

- BÉT-re bevezetett forint részvények

- Forintban kibocsátott CIB alapok

- CIB Bank által forgalmazott idegen forint befektetési alapok

A CIB nyugdíj előtakarékossági számlára vonatkozó, 2024. február 15-től hatályos kapcsolódó díjjegyzéke itt tölthető le.

UniCredit nyugdíj előtakarékossági számla

Az UniCredit Bank kínálatában is megtalálhatók a

- befektetési alapok,

- Budapesti Értéktőzsdére bevezetett részvények,

- magyar államkötvények,

- jelzáloglevelek.

A számla szintén személyesen nyitható a bankfiókokban. Jó, ha észben tartod, hogy NYESZ-nél csak telefonon vagy személyesen a fiókokban adhatsz megbízást tranzakcióra. Ha állampapírt vásárolnál, legalább 30 000 forint értékben adhatsz le megbízást. Az Unicredit NYESZ számlára vonatkozó kondíciós listát ide kattintva töltheted le. (hatályos 2023. augusztus 1-től)

K&H NYESZ számla

A K&H Bank sem szab eltérő feltételeket a számlanyitásnál: személyesen, adóigazolvánnyal nyithasz magadnak K&H NYESZ-t és a jogszabályban meghatározott eszközöket vásárolhatod. Ha állampapírt vásárolnál, legalább 100 000 forint értékben adhatsz le megbízást.

A K&H Bank kondíciós listája itt érhető el. (hatályos 2024. március 4-től)

MBH Befektetési Bank Zrt.

A Budapest Bank, az MKB Bank és a Takarékbank fúziójával létrejött MBH Befektetési Bank Zrt.-nél is nyitható nyugdíj-előtakarékossági számla.

Az MBH Befektetési Bank Zrt. nyugdíj-előtakarékossági számlára vonatkozó díjjegyzékét itt nézheted meg. (hatályos 2024. március 13-tól)

Befektetési szolgáltatók, ahol NYESZ nyitható

Equilor nyugdíj előtakarékossági számla

Az Equilor NYESZ-számlája kizárólag normál értékpapírszámla nyitásával együtt vehető igénybe. Az Equilornál a nyugdíj előtakarékossági számla törvény alapján meghatározott eszközöket vásárolhatod.

Az Equilor díjjegyzéke itt tekinthető meg. (hatályos 2024. február 8-tól)

SPB nyugdíj előtakarékossági számla

Prémium csomag megkötése esetén nyitható az SPB NYESZ-számlája. Az SPB privátbanki szolgáltatásokat nyújt, ami azt jelenti, hogy a prémium csomaghoz is több milliós vagyon elhelyezése szükséges.

Magyar Államkincstár

Már a Magyar Államkincstárnál is nyitható nyugdíj-előtakarékossági számla 2024 februárjától. A kincstári NYESZ-re csak forintos állampapírokat tudsz vásárolni, fenntartása adó- és díjmentes.

A Magyar Államkincstárnál a nyugdíj-előtakarékossági számla vezetése díjmentes, az állampapírok megvásárlásához külön kincstári díj nem kerül felszámításra.

A Magyar Államkincstár díjjegyzékét itt találod. (hatályos 2024. március 14-től)

A díjtételek és kondíciós listák szakszerű és tárgyilagos összehasonlítása érdekében keresd nyugdíjszakértőinket a lenti űrlap segítségével!

Befektetések a NYESZ számlával

Bár ahogy fentebb olvashattad, vannak jogszabályi korlátai annak, hogy mibe fektethetsz a NYESZ-szel, azonban láthatod a szolgáltatók kínálatán, hogy a legtöbb befektetési stratégia még így is megvalósítható, hiszen vásárolhatsz

- egyedi részvényeket,

- befektetési alapokat,

- kötvényeket,

- állampapírokat,

- és akár ETF-eket is.

Érdemes mindenképp utánajárnod a szerződésnyitás előtt, hogy az adott szolgáltatónál elérhetők-e azok a befektetések, amikkel te szeretnél kereskedni.

NYESZ számlanyitás folyamata lépésről lépésre

Ahogy a fenti felsorolásból már kiderülhetett számodra, a számlanyitás egyszerű és sok esetben akár online is elvégezhető. A folyamat nagyjából így néz ki:

1. Szolgáltató kiválasztása

A legfontosabb szempontok általában a NYESZ-szolgáltató kiválasztása során a kereskedési költség és az elérhető befektetések. Szintén fontos lehet, hogy kell-e hozzá normál értékpapírszámlát nyitni, hiszen ennek fenntartása további költséget von maga után. Tapasztalatunk szerint a befektetési szolgáltatók kínálata gazdagabb, mint a bankokon keresztül elérhető NYESZ-számlákkal elérhető eszközöké, így például több befektetési alap és ETF közül tudsz választani, viszont a kereskedéssel és a normál számla fenntartásával járó költségek is magasabbak lehetnek.

2. Számla megnyitása

A számla megnyitásához általában elegendő az adókártya mellett lakcímkártya és azonosításra alkalmas okmány. A bankoknál személyesen a bankfiókokban nyithatsz NYESZ-számlát. Ha már rendelkezel normál értékpapírszámlával valamelyik banknál, érdemes megnézni, hogy online nyithatsz-e hozzá alszámlát, így nem kell személyesen bemenned. A befektetési szolgáltatóknál kötelező a normál értékpapírszámla nyitása.

3. Legalább 5000 forint átvezetése a NYESZ számlára

A sikeres számlanyitás előfeltétele 5000 forint befizetése a NYESZ-számlára. Ezt többféle módon is megteheted. Ha személyesen nyitsz számlát bankfiókban, ott befizetheted. Ha normál értékpapírszámlát is kellett nyitnod, arra is befizethetsz és onnan átvezetheted a NYESZ-alszámládra, sőt közvetlenül a NYESZ-számládhoz tartozó bankszámlaszámra utalsz.

A NYESZ számlanyitás feltételei

Számlát belföldi és külföldi, belföldi adóazonosító jellel rendelkező magánszemély nyithat. Kiskorúként nem, ám nyugdíjasként nyithatsz NYESZ-számlát.

A számlanyitáshoz szükséges dokumentumok

A számlanyitáshoz szükséged lesz

- lakcímkártyára

- személyi igazolványra vagy jogosítványra, illetve útlevélre

- adókártyára

NYESZ-R: adókedvezménnyel csak egy számla nyitható ☝

A nyugdíj előtakarékossági számlával kapcsolatban találkozhatsz a NYESZ-R kifejezéssel, ami egy speciális jelölésű számla. A jelölés azt a NYESZ-számládat jelöli, amelyikre az adójóváírás érkezik majd. Ez azért szükséges, mert bár lehet több NYESZ-ed, de kizárólag egyetlen NYESZ-R jelölésű számlád lehet, erre veheted igénybe a 20 százalékos adójóváírást.

A független nyugdíj megtakarítási szakértő tippje: bár egyetlen NYESZ-R számlád lehet, amire a legfeljebb 100 000 forintos adóvisszatérítés érkezhet, öngondoskodással évente akár 280 000 forintot is visszakaphatsz. Ehhez több megtakarítással kell rendelkezned, például a NYESZ mellett önkéntes nyugdíjpénztárral és/vagy nyugdíjbiztosítással.

Hogyan hasonlítsd össze a NYESZ számlákat? 🔎

- Elérhető termékek: ahogy láthattad fentebb, egyes szolgáltatóknál csak befektetési alapok és állampapírok érhetők el, máshol a BÉT-en is kereskedhetsz.

- Költségek: a tranzakciós költségek jelentik a legnagyobb eltérést, így erre különösen érdemes figyelned.

- Pénzügyi háttér: hosszú távú megtakarításról van szó, így elengedhetetlen, hogy megbízható, stabil hátterű szolgáltatót válassz.

- Kereskedéshez és elemzéshez használható eszközök: ha valamelyest mélyebben akarsz foglalkozni a befektetési döntéseiddel, előbb vagy utóbb, de elengedhetetlenek lesznek a fundamentális és technikai elemzésekhez használt eszközök. Hasznos lehet például egy jó chart-rajzoló technikai mutatókkal.

- Megbízható infrastruktúra: fontos meggyőződnöd arról, hogy a szolgáltatás rendesen zajlik, időben végrehajtja a megbízásaidat és folyamatosan hozzáférsz a megtakarításodhoz.

A független nyugdíj megtakarítási szakértő tippje: ahhoz, hogy a rendszer működéséről, az elérhető elemzési eszközökről meggyőződj, érdemes a szerződéskötés előtt egy demó számlát nyitnod, ahol a pénzed kockáztatása nélkül kipróbálhatod a kereskedési felületet.

A NYESZ költségei (táblázat) 💶

1. Számlavezetési díj

Éves díj, jogszabályban meghatározott költség. Az egy évre vonatkozó számlavezetési díj az egy évben jóváírt teljes állomány alapján számított napi átlag 1 százaléka lehet, de legalább 2000 forint. A díjat negyedévente, félévente, évente is fizetheted.

2. Állományi díj

Az állományi díjat a számládon lévő eszközök értéke és a portfóliód összetétele alapján fizeted. A megtakarításod mértékére vetítve bizonyos százalékban határozzák meg a pénzintézetek. Azaz minél nagyobb megtakarítást kell kezelnie a szolgáltatónak annál nagyobb az állományi díj is.

3. Tranzakciós díj

A NYESZ-számlán az értékpapírok vásárlása és eladása után a szolgáltató általában tranzakciós díjat számol fel, de eltérő, hogy mekkora ez a díj, ráadásul van olyan pénzintézet, ahol nem számolnak fel tranzakciós díjat. Jellemző példa, hogy a bankok nem számolnak fel tranzakciós díjat, ha a bank által kezelt alap befektetési jegyeit veszed meg, míg más befektetési alapok után kell fizetned díjat.

A NYESZ számlával kapcsolatban felmerülő díjak esetében a szolgáltató felszólítást küldhet. Ennek a felszólításnak 15 napon belül eleget kell tenni, különben a számlavezető intézet azonnali hatállyal felmondhatja a szerződést!

A befizetés összegéig díjmentes az első tranzakció

A NYESZ számla egyik költségcsökkentő sajátossága, hogy a számlára történő befizetések után azok összegéig az első tranzakció díjmentes. Viszont ezt a szabályt minden szolgáltató máshogy értelmezi. Van, ahol a legelső befizetés után díjmentes a tranzakció, van viszont olyan is, ahol minden befizetés után az első tranzakció a díjmentes.

Azért, hogy segítsünk neked a költségek összehasonlításában, összeszedtük az összes szolgáltató legfontosabb költségeit, így te is ki tudod számolni, hogy nagyjából mennyibe kerül majd a NYESZ fenntartása. Azt is összeszedtük, hogy melyik pénzintézet hogyan értelmezi a befizetés utáni első tranzakció jutalékmentességét. Jó szemezgetést:

Nyugdíj-előtakarékossági számla (NYESZ) összehasonlítás költségek szerint

| Pénzintézet | Számlavezetési díj | Állományi díj | Vételi megbízás díja | Befizetés utáni első tranzakció jutalékmentes-sége | Befektetési alapok |

|---|---|---|---|---|---|

| CIB Bank | 2000 Ft / év | 0,1 % | BÉT: 0,55 %, min. 150 Ft, Állampapír: díjmentes, Befektetési alap: változó 0-2 % | Az első vételi megbízások a befizetés összegéig díjmentesek. | Saját és külső |

| ERSTE Bank | 350 Ft / hó ha a havi átlagos állomány piaci értéke nem éri el a 600 ezer forintot: 167 Ft / hó fix díj (havi 20.000 forintos Erste Future megbízás esetén a számlavezetési díjat (a fix és állományit is) elengedik | 50 millió Ft havi átlagos állományig 0,015 % / hó, felette díjmentes | BÉT: 0,45 % min. 390 Ft Állampapír: díjmentes Befektetési alap: változó 0,15-3 % | Az első vételi megbízások a befizetés összegéig díjmentesek. | Saját és külső |

| K&H Bank | 0,04%, min. 500 Ft negyedévente | – | BÉT: befizetést követően a befizetett összeg erejéig a vétel díjmentes, egyéb esetekben 1,0 % min. 1.500 Ft Állampapír: díjmentes, Befektetési alap: jutalékmentesek a számlára történt befizetést követő első vételi megbízás(ok), a befizetés összegéig | Az első vételi megbízások a befizetés összegéig díjmentesek. | Saját |

| Magyar Államkincstár | nincs | nincs | Állampapír: díjmentes | díjmentes | – |

| MBH Befektetési Bank Zrt. | 0,30%, min. 750 Ft / negyedév | minden értékpapír után van | BÉT: 1%, min. 3500 Ft Állampapír: díjmentes Befektetési alap: változó | Az első vételi megbízások a befizetés összegéig díjmentesek. | Saját és külső |

| OTP Bank | Standard számla: évi 0,25%, akciósan évi 0,18%, de min. 1.148 Ft 100.000 EUR feletti részre és OTP-s befektetési alapokat tartva: évi 0,11%, OTP részvények esetén: díjmentes | értékpapírok után, a számlavezetés költségében | BÉT: 0,65%, min. 1.649 Ft Állampapír: díjmentes Befektetési alap: változó | Minden vételi megbízás díjmentes. | Saját |

| Unicredit Bank | 2 290 Ft / év 2024.04.01-jétől 2 693 Ft / év | 0,1% / év (összesen legfeljebb az éves átlagos állomány 1 %-a / év) | BÉT: lakossági ügyfél vétel/eladás: 1,00%, minimum 3.000 Ft Prémium Banking-ügyfél vétel: 0,60%, minimum 3.000 Ft;eladás: 0,50%, minimum 3.000 Ft Állampapír: díjmentes Befektetési alap: értékpapír-kondíciós lista alapján meghirdetett díjak (alaponként eltérő) | Az első vételi megbízások a befizetés összegéig díjmentesek. | Saját és külső |

| Equilor | 500,- Ft / negyedév (mellé nyitandó normál számla: 3000 Ft / negyedév) | 0,05% / negyedév (letétőrzési díj) | BÉT: 0,8 % min. 3.000,- Ft Állampapír: díjmentes Befektetési alap: 0-3 % | Csak az első tranzakció díjmentes a befizetés összegéig. | Külső |

| SPB | 2 000 Ft / év | – | Állampapír: díjmentes BÉT/Befektetési alap: változó, de ügyfél portfólió mérettől és szerződés típustól függően nagyjából 1000 Ft és 0,5% közötti sávban mozognak ezen tranzakciós díjak | Csak az első tranzakció díjmentes a befizetés összegéig. | Külső |

Az adatok a 2024. márciusi állapotot mutatják.

A nyugdíj megtakarítási szakértői tippje: fontos megemlékezni, hogy öngondoskodási formától függetlenül a befektetési alapoknak, ETF-eknek lehetnek díjai, így a NYESZ-en is merülhetnek fel további költségek. Ilyen például a befektetési jegy vásárlásához és eladásához tartozó díj, az éves folyó költségek vagy éppen a sikerdíj. A befektetési alapok költségeiről a NYESZ-hez tartozó hirdetményekből nem, de az alapok tájékoztatóiban, az úgynevezett Kiemelt információkat tartalmazó dokumentumban (KID) tájékozódhatsz.

Olcsó vagy drága megtakarítás a NYESZ?

Az, hogy mennyibe kerül a nyugdíj előtakarékossági számla, végtére is a befektetési magatartásodtól függ.

Ha naponta több ügyletet is bonyolítasz, napi szinten kereskedsz, adsz-veszel, drasztikusan megnő a NYESZ költsége, hiszen minden tranzakció után díjat kell fizetned.

Ha egy megfontoltabb, hosszú távú befektetési szemlélettel tekintesz a számlára, ritkábban, például havonta vásárolsz egyszer nagy összegben, akkor jóval kevesebb ilyen tranzakciód lesz, és kihasználhatod a befizetések utáni első tranzakciók díjmentességét is. Így tényleg néhány ezer forintra csökkenthető a megtakarításod éves költsége.

A független nyugdíj megtakarítási szakértő tippje: a NYESZ igazán a buy-and-hold, azaz a „megveszem és tartom” típusú, értékalapú befektetések esetén lehet nagyon olcsó, ahol olyan eszközökből állítod össze a portfóliót, amelyeket hosszú távon tartasz és akár 10-20 évig sem adsz el.

Mekkora nyugdíj gyűlhet össze a NYESZ számládon? 👛

Ahogy a költségek, úgy a hozam is teljesen tőled és attól függ, hogy milyen befektetéseket tartasz a NYESZ-számlán. Leginkább három összetevőből áll, hogy a nyugdíjadat végül mekkora összeggel tudod majd kiegészíteni:

- Tőke: az a pénzösszeg, amit befizetsz a megtakarítási idő során a számládra. Ezt az összeget váltod át értékpapírokra, állampapírokra és befektetési alapokra.

- Adóvisszatérítés: a tőkédet kiegészíti az éves adójóváírás is, amiből további eszközöket vásárolhatsz.

- Hozam: a vásárolt befektetési eszközöktől azt várod, hogy a vásárlás után magasabb lesz az értékük és a tőkéd több lesz eladáskor, mint amikor megvásároltad ezeket.

- Kamat és osztalék: a NYESZ-számládon rendszeres kamatot fizető kötvényeket, állampapírokat is tarthatsz. A jellemzően érett vállalatok pedig általában fizetnek osztalékot a nyereségükből, amelynek egy részvényre jutó része szintén a te megtakarításodat gyarapítja, ha tartod annak a cégnek a papírját a portfóliódban.

Nagy hangsúly van tehát azon, hogy milyen hozamot vagy képes elérni, hogyan válogatod össze a portfóliód elemeit.

A befektetési stratégia fontossága

Érdemes tartanod magad egy befektetési stratégiához, ami igazodik a céljaidhoz, ám tudnod kell azt is, mikor kell stratégiát váltani.

Ha már közel vagy a nyugdíjhoz és inkább az értékmegőrzést favorizálod, nem biztos, hogy tartasz majd kockázatos részvényeket és talán a kisebb árfolyammozgású kötvények, állampapírok, value részvények alkotják majd nagyobb arányban a portfóliódat.

Míg, ha még évtizedek vannak hátra a nyugdíjig és az értéknövelés a cél, bátrabban vásárolhatsz kockázatosabb, de nagyobb hozampotenciállal kecsegtető értékpapírokat a számlára. Aktív, pénzkereső éveidben még nagyobb visszaesést, értékvesztést is megengedhetsz magadnak és át tudsz vészelni egy-egy meggondolatlan döntést.

Megéri értékpapírokban megtakarítani?

Nem mondható meg tehát, hogy mekkora nyugdíjkiegészítésed lesz majd, ha NYESZ-en teszel félre. Arról viszont van adatunk, hogy teljesítettek eddig az értékpapírpiacok. Ha például a leggyakrabban követett amerikai részvényindexet, az S&P500-at vizsgáljuk, kiderül: az 1927-es bevezetése óta 93 évből 62 évet pozitív éves átlaghozammal zárt és mindössze négy olyan alkalom volt, amikor két évnél tovább tartott a negatív teljesítmény.

NYESZ adókedvezmény 2024💸

A nyugdíj előtakarékossági számla (a NYESZ-R jelölésű) esetében az éves számlabefizetéseid után jár a 20 százalékos jóváírás, ami legfeljebb 100 000 forint lehet.

Ahhoz, hogy a maximális összeget visszaigényelhesd, évi 500 000 forintot kell befizetned a NYESZ-R számládra, azaz havi 41 667 forintot. Fontos, hogy a jóváírás a befizetéseken alapul, tehát nem függ attól, hogy vásároltál-e értékpapírt a befizetett pénzből.

SZJA adójóváírás

Nem csak a befizetéseiden múlik az adóvisszatérítés. Az évi legfeljebb 100 000 forintot a kereseted után befizetett személyi jövedelemadóból (SZJA) igényelheted vissza, azaz ha nem fizetsz SZJA-t nem tudod miből visszaigényelni a 100 000 forintot. 2024-ben 15 százalék az SZJA mértéke a jövedelmek után.

Az adóvisszatérítés mértékét a Nemzeti Adó- és Vámhivatal állapítja meg az éves SZJA-bevallás során és ezt követően folyósítják a számládra az összeget.

Ma már az adóhatóság szinte automatikusan meg tudja állapítani, hogy van-e adójóváírásra jogosító számlád, bevételed és befizetésed, és ez alapján ki is számolják az adóbevallás során, hogy mekkora adóvisszatérítésre vagy jogosult.

280 000 forint adóvisszatérítés öngondoskodással

Bár a NYESZ-szel évi 100 000 forint lehet legfeljebb a visszaigényelt adó, az egy évben öngondoskodással visszaigényelhető maximális összeg 280 000 forint.

Ez azt jelenti, hogy érdemes lehet további megtakarításokat is indítanod, ha tényleg szeretnéd maximálisan kihasználni az adóoptimalizálási lehetőségeidet. Az alábbi öngondoskodási formák után kaphatsz még 20 százalék visszatérítést:

Az adókedvezmény érvényesítésének felső határai az egyes nyugdíj-előtakarékossági formáknál

| Nyugdíj-előtakarékossági forma | Adójóváírás mértéke | Adójóváírás éves maximuma (forint) | Mekkora megtakarítással érhető el a maximális éves adójóváírás, havi befizetés esetén (forint) | Mekkora megtakarítással érhető el a maximális éves adójóváírás, éves befizetés esetén (forint) |

| Önkéntes nyugdíjpénztár* | az éves megtakarítás 20 százaléka | 150 000 | 62 500 | 750 000 |

| Nyugdíj-előtakarékossági számla | az éves megtakarítás 20 százaléka | 100 000 | 41 667 | 500 000 |

| Nyugdíjbiztosítás | az éves megtakarítás 20 százaléka | 130 000 | 54 167 | 650 000 |

Forrás: Grantis saját gyűjtés

A 280 000 forint visszatérítéshez egy évben 1 400 000 forintot kell félretenned, ami havi 116 667 forint.

Kérdezz tőlünk! Segítünk dönteni!

NYESZ adómentesség 💰

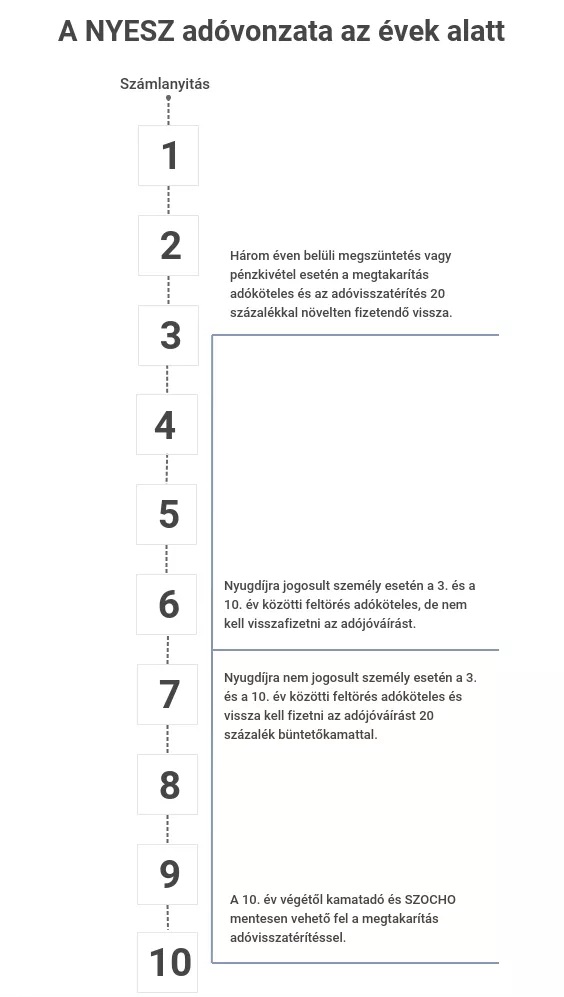

A NYESZ egy másik nagy előnye, hogy a megtakarításaidat adómentesen használhatod fel, ha teljesíted a feltételeket.

Adóterhek a befektetéseken

Alapvetően ugyanis a befektetéseidnek adóvonzata van, mivel az innen származó jövedelmek szintén az SZJA-törvény hatálya alá esnek. Megadóztatják például a NYESZ-nél is előforduló

- kamatjövedelmet (a köznyelvben ezt kamatadónak hívják),

- az osztalékból származó jövedelmet (osztalékadó),

- árfolyamnyereségből származó jövedelmet (tehát a hozamra is fizetsz adót)

Ezek a jövedelmek úgynevezett ellenőrzött tőkepiaci műveletből (NYESZ-en is ilyeneket csinálhatsz) származnak, és mindhárom esetben 15 százalék az adó mértéke, továbbá az osztalék után az adott országnak is le kell adózni országonként eltérő mértékben, ahová az osztalékfizető cég be van jegyezve.

Nem csak SZJA-t, de szociális hozzájárulást, azaz szochot is kell fizetni. A szocho mértéke jelenleg 13%.

NYESZ adókedvezmény

Az osztalékadó kivételével ugyanakkor a fentiek megfizetésétől eltekint az állam, ha NYESZ-en takarékoskodsz, tehát a nyugdíj-előtakarékosságból származó vagyonodat adómentessé teheted a NYESZ-szel.

Akkor tudod adómentesen felvenni a megtakarításodat, ha a NYESZ-számla zárásakor

- elérted a mindenkori nyugdíjkorhatárt (2021-ben 65 év),

- és legalább 10 év eltelt a nyitás óta.

A független nyugdíj megtakarítási szakértő tippje: ha tehát nyugdíjasként nyitnál NYESZ-t, tartsd észben, hogy csak akkor tudod adómentesen felvenni a megtakarításodat, ha 10 éve fenntartod a számlát.

Nyugdíj előtakarékossági számla hozzáférése

A NYESZ tehát hosszú távon, legalább 10 éves megtakarítási idő alatt válik igazán kedvezővé. Ám természetesen előfordulhat, hogy neked mégis hamarabb kell a pénz. Ha viszont idő előtt szüntetnéd meg a számlát, adót és büntetőkamatot kell fizetned.

- Nyugdíjas vagy, de még nem telt le a 10 év

Ha már nyugdíjba vonultál, ám még nem telt le a 10 év tartási idő, az elért NYESZ hozam után kell megfizetned a 15 százalék SZJA-t és 13 százalék szocho-t.

- Nem érted el a nyugdíjkorhatárt és nem telt el a 10 év

Ha még a nyugdíj és 10 év fenntartási idő előtt szüntetnéd meg a számlát, a fenti adókon túl a 20 százalékos adókedvezmény teljes összegét 20 százalékkal növelten kell visszafizetned.

- A megtakarítás során rokkanttá nyilvánítottak

Ebben az esetben 10 helyett 3 év elteltével férhetsz hozzá adómentesen a megtakarításhoz.

A NYESZ számla megszüntetése ❌

A nyugdíj előtakarékossági számlán lévő összeghez a számla megszüntetésével juthatsz, részösszeg kivételére nincs lehetőség. A nyugdíjvagyon kiutalásához először el kell adnod az értékpapírokat és egyéb befektetési eszközöket, majd a NYESZ pénzszámlájáról egy összegben kiutaltathatod a pénzt a folyószámlára.

A NYESZ-ből származó megtakarításodat tehát csak egy összegben veheted fel, szemben a nyugdíjbiztosítással és az önkéntes nyugdíjpénztárral, amelyeknél van lehetőség az egész összeget felvenni, járadék formájában rendszeres kiutalást kérni, vagy egy részt felvenni, a maradékot pedig járadék formájában kérni.

Nyugdíj előtt sincs lehetőséged részösszeget kivenni a NYESZ-számláról, ez automatikusan a számla megszűnésével jár és adófizetéssel az alapján, hogy mennyi ideig takarítottál meg.

NYESZ átalakítása TBSZ-szé

Ha még a nyugdíjba vonulás és a 10 év lejárta előtt szükséged lenne a pénzedre, de nem akarsz adót fizetni, van egy „kiskapu”, ami igazából egy jól ismert és elfogadott eljárás.

A nyugdíj előtakarékossági számládat ugyanis tartós befektetési számlává (TBSZ) alakíthatod.

Mi az a TBSZ számla? A TBSZ szintén egy számlacsomag, amely adóelőnyöket biztosít, de rövidebb távú befektetéshez. A tartós befektetési számlán egy gyűjtőévig és 5 évig kell megtakarítanod a teljes adómentességhez, de korábban is van lehetőséged kedvező feltételekkel felvenni a befektetés egy részét. A 0. év a gyűjtőév, csakis ekkor fizethetsz be a TBSZ-re, utána nem. A befizetett pénzzel viszont szabadon kereskedhetsz folyamatosan a fenntartási idő alatt.

A TBSZ-számlává alakítás igazából átvezetést jelent egy új TBSZ-számlára. Az átvezetés éve gyűjtőév lesz, csak ekkor fizethetsz be a számlára, míg a NYESZ-ed megszűnik.

Van némi hátulütője annak, ha tartós befektetési számlára váltasz: a váltás évében nem vagy jogosult az adójóváírásra, így azt és a megelőző évben kapott adókedvezményt is vissza kell utalnod 20 százalékos büntetőkamattal, ráadásul az értékpapírok transzferálásának gyakran borsos díja van.

A NYESZ számla öröklése

A NYESZ-megtakarítás örökölhető, ugyanakkor a hagyatéki eljárás része, nem lehet kedvezményezettet meghatározni, mint például a nyugdíjbiztosításnál. Ez azt jelenti, hogy ha nem egyenes ági rokon örököl, 18 százalékos örökösödési illeték terheli.

A nyugdíj előtakarékossági számla megszűnik, az örökös pedig kérheti

- az értékpapírok eladását és az összeg kiutalását vagy készpénzben történő felvételét a NYESZ-pénzszámláról

- vagy az értékpapírok transzferálását a saját értékpapírszámlájára.

Öröklési szempontból messze nem optimális a NYESZ: adójóváírás nem illeti meg az örököst és a hozamok utáni adót is meg kell fizetni.

Nyugdíj előtakarékossági számla váltása 🔀

A NYESZ-számlánál van lehetőséged szolgáltatóváltásra, ha úgy látod, hogy máshol kedvezőbbek a feltételek vagy éppen több vagy más befektetési eszköz érhető el.

Fontos viszont, hogy még a váltás előtt meggyőződj arról, hogy az új szolgáltatónál is elérhetők-e azok az értékpapírok, amelyeket a portfóliódban tartasz és venni akarsz a jövőben. Ha ez nincs így, akkor a megoldás a nem megtalálható értékpapírok eladása és a pénz továbbvitele az új számlára.

Az egyik szolgáltatótól másikhoz történő transzferálásnak vannak költségei, amelyek egy nagyobb portfóliónál jelentős összeget tehetnek ki, ezért érdemes a díjakról is egyeztetned az új szolgáltatóval.

A NYESZ hátránya 📉

1. Alacsonyabb adóvisszatérítés

A három államilag támogatott öngondoskodási forma közül a NYESZ-szel kaphatod vissza legkevesebb SZJA-t, legfeljebb 100 000 forintot.

2. A nyugdíjkorhatárhoz kötött lejárat

A nyugdíj előtakarékossági számla lejárata a mindenkori nyugdíjkorhatárhoz kötött. Ha 35 év múlva a nyugdíjkorhatár már 72 év lesz, azt a kort kell betöltened az adómentes felhasználáshoz.

Ha te is (joggal) tartasz a nyugdíjkorhatár kitolásától, számodra a nyugdíjbiztosítás jelenthet igazi védelmet. Ez az egyetlen öngondoskodási forma, amelynek a lejárata a szerződéskötéskor aktuális nyugdíjkorhatár lesz, tehát a most kötött szerződésnél 65 év.

3. Magas költség aktív kereskedés esetén

Ha a befektetési stratégiád aktív kereskedést igényel, napi szinten adsz és veszel értékpapírokat, a tranzakciós díjak miatt biztos, hogy nagyon sokba fog kerülni a számla fenntartása, hiszen közel minden ügyletért felszámítja a kereskedési díjakat a szolgáltató. Ha kis összegekkel kereskedsz sokszor, a költségarányod (a kereskedési összegre vetített költség) is nagyon magas lesz, hiszen a szolgáltatók jellemzően alkalmaznak egy minimum tranzakciós díjat.

4. Nagyobb önállóságot igényel

Ha mélyebbre akarsz ásni a befektetések világában és például egyedi részvényeket is választanál a befektetéseid közé, a döntés csak rajtad múlik majd, neked kell elvégezni az adott cég, iparág, makrokörnyezet stb. vizsgálatát, mert senki sem csinálja meg helyetted.

5. Szolgáltatói és jogszabályi keretek

A legtöbb szolgáltatónál elérhető befektetési alap-kínálat visszafogottabb, mint a nyugdíjbiztosítások többségénél, és az egyedi részvények vásárlására sincs meg mindenhol a lehetőség.

6. Nem jelölhetsz meg kedvezményezettet

A NYESZ nem vehető ki a hagyatéki eljárásból. Ez azzal jár, hogy akár hónapokig tartó jogi eljárásra is számíthat a számla törvényes örököse, mire a tulajdonába kerül a NYESZ-en lévő vagyon. Ráadásul örökösödési illetéket is kell fizetni abban az esetben, ha nem egyenes ágon öröklődik tovább a megtakarítás.

A tanácsadó véleménye: tényleg a profik terepe a NYESZ? 👩💼👨💼

A legtöbb NYESZ-szel foglalkozó ismeretterjesztő cikk kiemeli a másik két államilag támogatott nyugdíjcélú megtakarítással szemben, hogy a nyugdíj előtakarékossági számla pénzügyi hozzáértést, folyamatos felkészültséget, rendszeres menedzselést igényel. Mi a Grantis-nál ezt árnyaltabban látjuk.

Nyugdíj előtakarékossági számla és a tőzsdei szakértelem

- Egyszerűen nyithatsz számlát: a nyugdíjszámla nyitásását ma már nem akadályozza jelentős vagyoni korlát vagy elvárás.

- Egyszerűen kezelheted a megtakarításaidat: ha a netbankodban vagy mobilbankodban elboldogulsz, nagy eséllyel a NYESZ online és mobilos felületét is hamar átlátod és a számodra fontos funkciókat (leginkább vásárlási és eladási megbízások, elért eredmény megtekintése) tudod is majd használni.

- De mi a helyzet a kereskedéssel, mennyire kell ismerni a tőzsdét? Nos, igazából éppen a NYESZ által nyújtott szabadság miatt választhatod az egyszerűbb utat is.

Így egyszerűsítheted a folyamatokat

Választhatsz például olyan befektetési alapokat vagy úgynevezett passzív indexkövető ETF-eket (ez utóbbi inkább ínyencség egy átlagos befektetőnek) amikkel lefeded a világ piacait. Így nem kell válogatnod és elemezned az egyedi részvényeket, ám az alapokon keresztül részesülhetsz a világ gazdasági teljesítményéből. Innentől már csak annyi a dolgod, hogy minden alkalommal, amikor befizetsz a számlára, ugyanazt a befektetési alapot veszed meg.

Szolgáltató válogatja, de akár az egész folyamatot automatizálhatod: rendszeres átutalási megbízással beutalsz a NYESZ-számlára, majd ott is megadsz egy rendszeres vásárlási megbízást a választott értékpapírra.

A független nyugdíj megtakarítási szakértő tippje: ez az úgynevezett költségátlagolás (dollar-cost averaging). Ez az egyszerű stratégia abban segít, hogy hatékonyan kezeld az árfolyam-volatilitást. Az értékpapírok árfolyama változik, eltérő időpillanatokban eltérő áron veheted meg azokat. A költségátlagolás technikájával hosszú távon és rendszeresen vásárolod ugyanazokat az értékpapírokat.

A rendszeres, ugyanakkora összegű vásárlással elkerülöd, a rossz időzítés csapdáját, hiszen nem csak akkor vásárolsz, amikor az árfolyam magasan van, hanem akkor is, amikor alacsonyabban, ez pedig végül javítja a bekerülési értéket.

Érdemes tanulni a NYESZ-hez

A saját önálló kutatómunkádon múlik, hogyan állítod össze a portfóliódat. És valljuk be, ha ezt a munkát megspórolod, vagy rossz irányba indulsz el, nagyobb az esély arra, hogy megtapasztalhatod a befektetett pénzed apadását, ami a kedvedet is elveheti a hosszú távú öngondoskodástól.

Természetesen a NYESZ-en alkalmazhatsz olyan befektetési stratégiát, aminél valóban szükséged lesz szakértelemre és tájékozottságra, például egyedi részvények kiválasztásához, vagy aktív kereskedéshez. Ám tényleg csak rajtad áll, hogyan fogsz befektetni a nyugdíj előtakarékossági számládon.

Nyugdíj előtakarékossági számla összehasonlítása: mit kínál a másik két öngondoskodási forma? 📊

Önkéntes nyugdíjpénztár: miben más, mint a NYESZ számla?

-

Kevesebb befektetési döntést kell meghoznod, hiszen csak egyetlen portfóliót kell választanod a megtakarítás indításakor.

-

Magasabb adóvisszatérítést igényelhetsz, mivel az ÖNYP-nél 50 000 forinttal több a jóváírás. A magasabb adóvisszatérítéshez magasabb havi befizetés is társul.

-

Megjelölhetsz haláleseti kedvezményezettet, így az örökös adómentesen veheti fel a megtakarítást a hagyatéki eljáráson kívül.

-

Nem kell visszafizetni az adóvisszatérítést 20 százalékos büntetőkamattal, ha nyugdíj vagy 10 év letelte előtt vennéd fel a megtakarítást.

-

Kevesebb befektetői szabadságot kapsz, kevés portfólióból választhatsz.

-

Nehezen tudod nyugdíj előtt adómentesen felvenni a megtakarítást, míg a NYESZ TBSZ-szé alakítható.

-

Az ÖNYP-portfóliókban jelentős az állampapír-kitettség. Ez elveszi a magas hozam lehetőségét.

-

Nem férhetsz hozzá a befizetéseidhez az első 10 évben.

Nyugdíjbiztosítás: az arany középút?

-

A szerződéskötéskor aktuális nyugdíjkorhatár lesz irányadó a kifizetéskor, tehát nem kell tartanod attól, hogy évekkel később férsz hozzá a nyugdíj-kiegészítésedhez a korhatár emelése miatt.

-

Tapasztalatunk szerint a biztosítók általában több eszközalapot kínálnak, mint a legtöbb NYESZ-szolgáltató, így több lehetőséged van egy hatékony portfóliót kialakítani.

-

Nem kell kizárólag a saját tudásodra és kutatómunkádra építened, ha nincs elég időd a nyugdíjmegtakarításoddal foglalkozni. A portfólió kialakításánál támaszkodhatsz tanácsadói segítségére, vagy mintaportfólió alapján is elkészítheted a sajátodat.

-

A nyugdíjbiztosítás az egyetlen olyan öngondoskodási forma, amivel KATA-s vállalkozóként is kihasználhatod az adójóváírást egy kedvezményezett megjelölésével.

-

A legtöbb nyugdíjbiztosítás lehetővé teszi, hogy évente akár többször is díjmentesen válthass az eszközalapok között, így nem kell fizetned kereskedési költségeket.

-

Nem csak nyugdíjba vonuláskor veheted fel a nyugdíjvagyont adómentesen, hanem rokkantság esetén is.

-

Magasabb a megszerezhető adójóváírás összege: NYESZ-nél 100 000 forint, nyugdíjbiztosításnál 130 000 forint a felső határ.

-

Nehezen átlátható költségszerkezetű nyugdíjbiztosítások még mindig találhatók a piacon. Mivel egy bonyolultabb termékről van szó, laikusként nem könnyű eligazodni azon, hogy milyen szolgáltatásokért mekkora díjat kell fizetned.

-

NYESZ-szel hamarabb férhetsz hozzá a megtakarításodhoz adómentesen, ha nem akarod megvárni a nyugdíjat. Ehhez TBSZ-szé kell alaktanod a NYESZ-számládat. Fontos: az adójóváírást ilyenkor vissza kell fizetned. Nyugdíjbiztosításnál meg kell várnod a 10 év leteltét és a nyugdíjkorhatár elérését, hogy adómentesen felvehesd a félretett pénzt.

-

A NYESZ a legolcsóbb öngondoskodási forma, ha kihasználod a befizetés utáni első jutalékmentes vásárlására vonatkozó előnyt és nem kereskedsz gyakran. Ehhez képest nyugdíjbiztosítás költségesebb.

| Nyugdíj-előtakarékossági számla (NYESZ) | Nyugdíjbiztosítás | |

|---|---|---|

| Mióta létezik? | 2010 | 2014 |

| Hol érhető el? | Bankok / befektetési szolgáltatók | Biztosítótársaságok |

| Típus | Értékpapírszámla | Életbiztosítás |

| Adókedvezmény | Éves befizetés 20%-a, de maximum 100.000 forint. | Éves befizetés 20%-a, de maximum 130.000 forint. |

| Mögöttes befektetés | Értékpapírok | Befektetési eszközalapok |

| Vagyonarányos költség | 0,1% és 5% között | 1,5% és 5% között |

| Pénzügyi tudás | Hozzáértést igényel. | Nem igényel pénzügyi jártasságot. |

| Befizetés gyakorisága | Bármikor | Legalább évente egyszer |

| Mikor fizet? | Nyugdíjba vonulás esetén, de legalább 10 év után. | Nyugdíjazás, 40%-ot meghaladó rokkantság vagy halál esetén. |

| Korai pénzfelvétel | Kamatadó + adójóváírás 120%-os visszafizetése mellett. | Visszavásárlási táblázat + kamatadó + adójóváírás 120%-os visszafizetése mellett. |

| Ajánljuk neked, ha… | Értesz a befektetésekhez, és ráérsz vele foglalkozni. | Kényelmes megoldást keresel, ami nem igényel hozzáértést, sem aktív időráfordítást. |

| Nem ajánljuk neked, ha… | Nincs befektetői tapasztalatod. | Aktívan szeretnél foglalkozni a befektetéseiddel. |

Kinek érdemes NYESZ számlát nyitnia? 📝

A három államilag támogatott öngondoskodási forma közül talán a nyugdíj előtakarékossági számlánál a legfontosabb az önismeret. Ahogy kifejtettük, a nyugdíj-megtakarításod nagysága a megtakarítási fegyelmedtől és kitartásodtól függ: teszel-e félre rendszeresen megfelelően magas összeget.

Az alábbiakban néhány alapvető szempontot sorolunk fel, ami alapján egyértelműen meghatározhatod, hogy érdemes-e alaposabban foglalkoznod a NYESZ-számla megnyitásával. Neked való a NYESZ, ha

- még legalább 10 éved van hátra a nyugdíjig: a NYESZ adómentességét ezen az időtávon tudod érvényesíteni, viszont az idő előtti megszüntetés költséges és vissza kell fizetned az adójóváírást is.

- Ha rendelkezel önfegyelemmel: csak rajtad múlik, hogy milyen gyakran és mennyi pénzt fizetsz be a számlára. Nem jön csekk, nincs büntetés. Ha elfelejted, nem akarod fizetni, senki sem kényszerít arra, hogy tegyél félre.

- Ha otthonosabban mozogsz a tőzsde világában: a nyugdíjbiztosításnál és az ÖNYP-nél kevés pénzügyi döntést kell meghoznod önállóan. A NYESZ-nél akkor is neked kell megvizsgálni, hogy miből állnak és hogyan teljesítenek a befektetési eszközök, ha csak a másik két öngondoskodási formához hasonló, befektetési alapokból álló portfóliót szeretnél megalkotni.

- Ha fel tudod építeni a stratégiádat és ki is tudsz tartani mellette: szintén erőfeszítést és időt igényel tőled a megfelelő befektetési stratégia kialakítása. Neked kell megbecsülni, milyen arányban tartasz például befektetési alapokat, egyedi részvényeket, kötvényeket a legnagyobb hozam reményében. Neked kell azt is tudni, hogy mikor érdemes eltérni a stratégiádtól.

Miben tud a Grantis neked segíteni?

Ahhoz, hogy ezeket sikeresen feltérképezd, azt javasoljuk, hogy beszélj egy független nyugdíjszakértővel.

A végső döntés viszont a te kezedben van. Neked kell eldöntened, hogy miként takarítasz meg idős korodra. Amiben mi szakértőként tudunk segíteni neked, az a még több információ a tudatos pénzügyi döntésedhez és az időd megspórolása. Alább kérhetsz tőlünk egy összehasonlítást, amelyen szakértőnk:

- beszélget veled (alaposan válaszol az összes feltett kérdésedre),

- felméri a számodra fontos szempontokat (azokat is, amikről esetleg te még nem is tudsz),

- összehasonlítja a szolgáltatók tucatnyi ajánlatát (neked egy befektetési, banki, biztosítói fiókba sem kell bemenned),

- igényeidnek megfelelő öngondoskodási lehetőségeket mutatja be alaposabban (nem kell 10-15 ajánlatot átnyálaznod feleslegesen),

- ismét válaszol az újabb kérdéseidre (hogy tényleg ne maradjon benned kétség),

- és ha elégedett vagy, éveken át számíthatsz a tudására hasonló pénzügyi döntéseket illetően (komolyan gondoljuk, a szakértőink többsége közel évtizedes kapcsolatokat ápol).

Szerintünk a fenti lépések vezetnek megfontolt és alapos döntéshez, amelyet 3, 5 vagy 10 év múlva sem bánsz meg. Arról pedig, hogy jó úton haladunk beszéljenek az ügyfélértékeléseink, amelyet a Google-en kaptunk.

Kérdezz tőlünk! Segítünk dönteni!

Gyakran Ismételt Kérdések – NYESZ 2024 ❓

Ki nyithat nyesz számlát?

Amennyiben rendelkezel magyar adóazonosítóval, magánszemélyként nyithatsz NYESZ számlát bármelyik szolgáltatónal.

Át lehet alakítani a NYESZ-t TBSZ számlává?

Igen, ez bevett szokás amennyiben a 10 év lejárta és a nyugdíjba vonulás előtt akarsz hozzájutni a pénzedhez. Azzal viszont számolj, hogy az átalakítás évében nem leszel jogosult az adójóváírásra – így azt vissza kell utalnod (a 20 százalékos büntetőkamattal együtt).

Kinek való a nyugdíj előtakarékossági számla?

Ahhoz, hogy a nyugdíj előtakarékossági számla adómentességét és adókedvezményét ki tudd használni, két feltételnek kell teljesülnie: legalább 10 évig nem vehetsz ki pénzt a számláról és el kell érned a nyugdíjkorhatárt. A számla működése miatt fontos az önfegyelem is: a NYESZ-nél te határozod meg, hogy mikor és mennyi pénzt fizetsz be. Ha elfelejtesz takarékoskodni rajta vagy nagyon alacsony összeget utalsz be a számlára, veszélyezteted a nyugdíjkiegészítést, hiszen kevés pénz gyűlik össze. Nem árt, ha van némi tőzsdei ismereted, tapasztalatod is, hiszen neked kell kialakítanod a befektetési stratégiádat és megvásárolnod azokat az értékpapírokat, amelyektől magas hozamra számítasz.

Mekkora adókedvezmény jár a NYESZ után?

A nyugdíj előtakarékossági számla befizetése után annak évi 20 százaléka, de legfeljebb 100 000 forint adójóváírást kaphatsz vissza a befizetett személyi jövedelemadódból. Ha például havi 20 000 forintot fizetsz be a NYESZ-re, egy évben 240 000 forint gyűlik össze, aminek a 20 százalékát, 48 000 forintot kaphatsz vissza. Ahhoz, hogy a maximális adóvisszatérítést ki tudd használni, egy évben 500 000 forintot kell félretenned a nyugdíj előtakarékossági számlán.

Hogyan kell igényelni az adójóváírást?

A visszatérítés iránti igényedet minden évben jelezni kell a személyi jövedelemadó bevallásodban!

Lehet több NYESZ számlám?

Igen, de csak egy számla után, és csak egy számlára (NYESZ-R) lehet utaltatni az összeget.

Milyen dokumentumok szükségesek a számlanyitáshoz?

NYESZ számla nyitásához szükséged lesz adókártyára, lakcímkártyára, ezeken felül egy személy igazolványra vagy jogosítványra vagy útlevélre.

Mit jelent a BÉT?

A Budapesti Értéktőzsde a nyilvánosan kibocsátott magyar értékpapírok hivatalos kereskedési helye. Olyan vállalatok részvényeivel kereskedhetsz, mint az OTP Bank, Magyar Telekom, MOL, Richter, Waberer’s, Zwack, 4IG, Masterplast. NYESZ-szel nem minden szolgáltatónál éred el a BÉT kínálatát.

Mi az a BÉTa Piac?

A Budapesti Értéktőzsde olyan szolgáltatása, mellyel külföldi részvényeket és ETF-eket is lehet vásárolni. A kereskedés forintban zajlik, így nem kell az átváltási költségekkel számolni.

Mit jelent a BeVA?

Más néven Befektető Védelmi Alap. Egy olyan szervezet, mely a magyarországi befektetési szolgáltatók esetleges fizetésképtelensége során nyúj segítséget úgy, hogy a kárt részben-egészben megtéríti.

Mit jelent az ETF?

Az ETF (Exchange Traded Fund) tőzsdén kereskedett befektetési alap. Az ETF-fel ugyanúgy, mint egy befektetési alappal, valamilyen értékpapír-csomagot vásárolsz.

Mi az a portfólió?

Az éppen birtokolt befektetési eszközeidnek összessége, azaz a részvényeid, befektetési jegyeid, állampapírjaid, kötvényeid, ingatlanjaid stb. együttese.

Mit értünk transzferálás alatt?

Az értékpapír transzferálás a befektetések mozgatását jelenti szolgáltatók között. Olyan esetben merülhet fel, amikor a meglévő befektetési szolgáltatódat lecserélnéd egy másikra, amelyik jobb vagy olcsóbb szolgáltatást kínál, de nem szeretnéd ehhez eladni a befektetéseidet és kivenni a pénzt a meglévő számládról, vagy amikor csak egy-egy részvényt mozgatnál át egy másik számládra. Transzferálásnál figyelj arra, hogy csak akkor tudod átvezetni az értékpapírt, ha az az új szolgáltató kínálatában is szerepel. Szintén fontos, hogy a transzferálásnak általában van egy – sokszor igen magas – alapdíja, továbbá állományra vetített díjat is felszámolhat a szolgáltató.

Mit értünk befektetési stratégia alatt NYESZ esetén?

Olyan előre lefektetett, gondosan előkészített befektetési tervezet, mely előre meghatározza a várható befektetési döntéseidet, tranzakcióidat.

Mi az a TBSZ?

A Tartós Befektetési Számla egy számlacsomag, amelyen adómentesen vagy kedvezményes adózás mellett kereskedhetsz. A TBSZ nyitásától egy évig, a gyűjtőévben fizethetsz be a számlára. A gyűjtőévet követő 3 év után kiveheted a hozamot kedvezőbb, 10 százalékos adó mellett. Az 5. év után a teljes összeget felveheted adómentesen, vagy dönthetsz úgy, hogy meghosszabbítod a TBSZ-t. A futamidő alatt szabadon kereskedhetsz megkötések nélkül.

Mit jelent pontosan az értékpapír számla?

Egy banknál, befektetési szolgáltatónál, vagy egyéb pénzintézetnél vezetett nyilvántatrtás a szervezetnél tartott értékpapírjaid számáról és fajtáiról. Részvények, kötvények, állampapírok, etf-ek egyaránt tarthatóak rajta, sőt még pénzt is lehet tartani a számlán – de az elsősorban az értékpapírok adás-vételére, és a költségek fedezésére szolgál.

Mi az a NYESZ törvény? Milyen néven található meg?

Mivel kiemelkedő fontosságú nyugdíj-előtakarékossági forma a NYESZ, szabályozására külön törvényt hozott a kormány, mely a: 2005. évi CLVI törvény a nyugdíj előtakarékossági számlákról. A köznyelvben nyesz törvényként terjedt el.

Milyen számla a NYESZ-R?

Mivel több NYESZ számlád lehet egyszerre, de csak az egyikre kaphatod a befizetett összeg után járó adójóváírást, szükség van egy kijelölt számlára – ez lesz a NYESZ-R.

Mi az a részvény?

Tulajdon és egyéb jogokat megtestesítő értékpapír. A részvény tulajdonosa részesedik egy adott társaság tulajdonjogában is, és emiatt arányos jövedelem, illetve szavazati jog is illeti.

Ebben a cikkben

Tartalomjegyzék

Itt kérhetsz teljes összehasonlítást!

Több mint 80 pénzintézeti ajánlatot versenyeztetünk neked! Csak annyi a dolgod, hogy visszahívást kérj tőlünk, tanácsadónk 1 munkanapon belül visszahív és személyre szabottan hasonlítja össze neked a pénzügyi megoldásokat.

Itt kérhetsz teljes összehasonlítást!

Több mint 80 pénzintézeti ajánlatot versenyeztetünk neked! Csak annyi a dolgod, hogy visszahívást kérj tőlünk, tanácsadónk 1 munkanapon belül visszahív és személyre szabottan hasonlítja össze neked a pénzügyi megoldásokat.