Nyugdíj kisokos – A magyar nyugdíjrendszer működése

- Írta: Deák Ferenc István

- publikálva: 2022. július 18.

- frissítve: 2024. június 10.

- Olvasási idő: 21 perc

Nyugdíj. Az utóbbi években egyre gyakrabban hallunk a nyugdíjrendszerről a médiában és általában nem sok jót említenek. Minden hír arról szól, hogy egyre kevesebb nyugdíjunk lesz, vagy, hogy a magyar nyugdíjrendszer teljesen eltűnik.

Nincsen más hátra csak az öngondoskodás. De vajon mi a tényleges oka a hazai nyugdíjrendszer válságának? Miért van ekkora veszélyben a jövő generáció nyugdíja és mekkora is a veszély valójában?

Illetve mit tehetünk azért, hogy a közelgő nyugdíjkatasztrófa alól mentesüljünk és hogyan is működik pontosan a nyugdíj előtakarékosság és az erre igénybe vehető 20% adókedvezmény? Ezekre a kérdésekre próbálunk választ adni ebben a cikkünkben.

Mit kell tudni a hazai nyugdíjrendszerről?

Amikor a nyugdíj témakör felmerül egyre többször hallani inkább a nyugdíjrendszer problémáiról, mint sem az önfeledt és gondtalan nyugdíjas évek történeteiről. Ennek hátteréről – mik a problémái és ezek honnan erednek – ugyanakkor kevés szó esik.

Alapvetően a társadalombiztosítás felelős a szociális ellátó rendszerért, az egészségbiztosításért és a nyugdíjbiztosítási rendszerért is. Az utóbbi lesz a kiemelt témánk.

A magyar nyugdíjrendszer alapjait tehát társadalombiztosítás tartja fent.

Magyarországon minden – aktívan és hivatalosan bejelentett – alkalmazotti vagy vállalkozói jövedelemmel – ebben az esetben a vállalkozási forma (KATA, Kft, Bt, egyéb adózási formák szerint) – rendelkező személy tagja ennek a társadalombiztosítási közösségnek, amelyben törvényben által megállapított szabályok szerint a részvétel kötelező. A társadalombiztosítási járulék mértéke, melyet a bruttó fizetésedből levonnak 2020. július 1-jétől 18,5%.

Ahogy az ábrán is láthatod, a kötelezően fizetendő társadalombiztosításodból 3 alrendszert látsz el. A nyugdíjbiztosítás által a jelenleg nyugdíj ellátásban részesülők nyugdíj járulékukhoz járulsz hozzá. Az egészségbiztosítás által juthatsz hozzá az állami egészségügyi ellátásokhoz térítésmentesen. A szociális ellátó rendszer pedig a segélyekért, lakás fenntartási támogatásokért, szociálisan rászorulóknak támogatásáért nyújt felelősséget.

Ez a gyakorlatban azt jelenti, hogy „befizetéseidből” – melyet a béredből kötelezően levonnak – vagy a vállalkozási formád szerinti tételes adódból (például a KATA adózás alá tartozók) tartja fenn a magyar állam a társadalombiztosítási rendszert, férsz hozzá ingyenes egészségügyi ellátásokhoz és majdani nyugdíjadat is ezen befizetések / ledolgozott munkaévek alapján fog kiszámításra kerülni.

Magyarországon jelenleg kötelező állami nyugdíjrendszer működik. Ez a rendszer pedig szabályozza, hogy kinek, mikor, milyen módon és mennyivel kell hozzájárulnia a társadalombiztosítás bevételeihez. Ezen felül meghatározza a nyugdíjrendszeren belül is, hogy ki, mikor, hogyan, és mekkora ellátási szolgáltatásra tarthat igényt. Mindazonáltal ez nem azt jelenti, hogy ebből a 18,5%-os társadalombiztosítási járulékból egy névre szóló nyugdíj megtakarítási számlát nyitnak neked, hanem a felosztó-kirovó rendszer alapján éppen aktív dolgozók járulékaiból finanszírozza az éppen nyugdíjas korú lakosság nyugdíját.

Minden magyar állampolgár jogosult a nyugdíj korhatár elérése után nyugdíjra az államtól. A jelenleg a nyugdíjba vonulás és nyugellátásban részesülés a 65. életév betöltéséhez kötött.

Mindazonáltal számos hozzánk beérkező megkeresések és kérdések alapján azt tapasztaljuk, hogy az állami nyugdíjrendszer mellett a magánnyugdíjpénztárak sorsa – vagy a köztudatban „államosítása” – az egyik fő kérdéskör mely foglalkoztatja az embereket.

Államosításról vagy átcsoportosításról beszélhetünk? A magánnyugdíjpénztári számla valóban a sajátunk volt, vagy az állam rendelkezett felette?

Ha jobban bele szeretnél merülni a témába, ezekkel a kérdésekkel érdemes tisztában lenned.

Mi a helyzet a magánnyugdíjpénztárakkal?

Amikor a magánnyugdíjpénztárról beszélünk célszerű szem előtt tartani, hogy mi is történt több mint 10 évvel ezelőtt. Egészen pontosan, amikor megszületett a döntés a magánnyugdíjpénztárakba – hosszú évek során – befizetett járulékok állami nyugdíjrendszerbe való átcsoportosításáról. Ugyanis ezt ma a köznyelvben a „magánnyugdíjpénztárak államosításával” szoktak emlegetni.

2011 előtti években te dönthettél arról, hogy a havonta fizetendő kötelező nyugdíjjárulékodat hova szeretnéd csoportosítani. Választhattad, hogy az államkasszába csoportosuljon, vagy saját számlára egy magánnyugdíjpénztárnál.

Mindazonáltal jogilag ez a „saját számla”, melyen gyűlt az járulékod, az állam részére fizetendő kötelesség volt a részedről. Ebből kifolyólag valójában ezzel az összeggel sosem rendelkezhettél.

Létezett egy technikai számla, amire az adódból az állam helyezte el ezt az összeget és ebből szándékozott fedezni a majdani nyugdíjad egy részét. Azaz ez a számla tőled teljesen függetlenül működött, csupán a kötelezően levont adódból dönthettél úgy, hogy azt egy virtuális számlán a nevedre írják. Mindemellett azt meg kell érteni, hogy te sosem rendelkeztél az adott összeg felett. Összességében 2012-ben már csak arról kellett döntened, hogy megtartod-e a tagságodat, vagy pedig kilépsz a magánnyugdíjpénztárból vissza az egypilléres – állami nyugdíjrendszerbe -, mely a felosztó-kirovó rendszer része.

Mit jelent a felosztó-kirovó rendszer?

Az 1998. január 1-jétől életbe lépett nyugdíjrendszert 3 pillérű rendszernek is szokták nevezni.

- Az állami nyugdíj (felosztó-kirovó rendszer folytatásaként).

- A Magánnyugdíjpénztárak,

- Öngondoskodás, azaz nyugdíjcélú megtakarítások (önkéntes nyugdíjpénztár, biztosítások stb.)

A felosztó-kirovó rendszer az éppen aktív dolgozók adójellegű járulékaiból finanszírozza az éppen nyugdíjas korú lakosság nyugdíját.

Bár hivatalosan ez a rendszer mentes a gazdasági kockázatoktól, a majdani nyugdíj összegét politikai döntések is nagyban meghatározzák, te csak minimális mértékben tudod a saját állami nyugdíjad, illetve annak összegét befolyásolni.

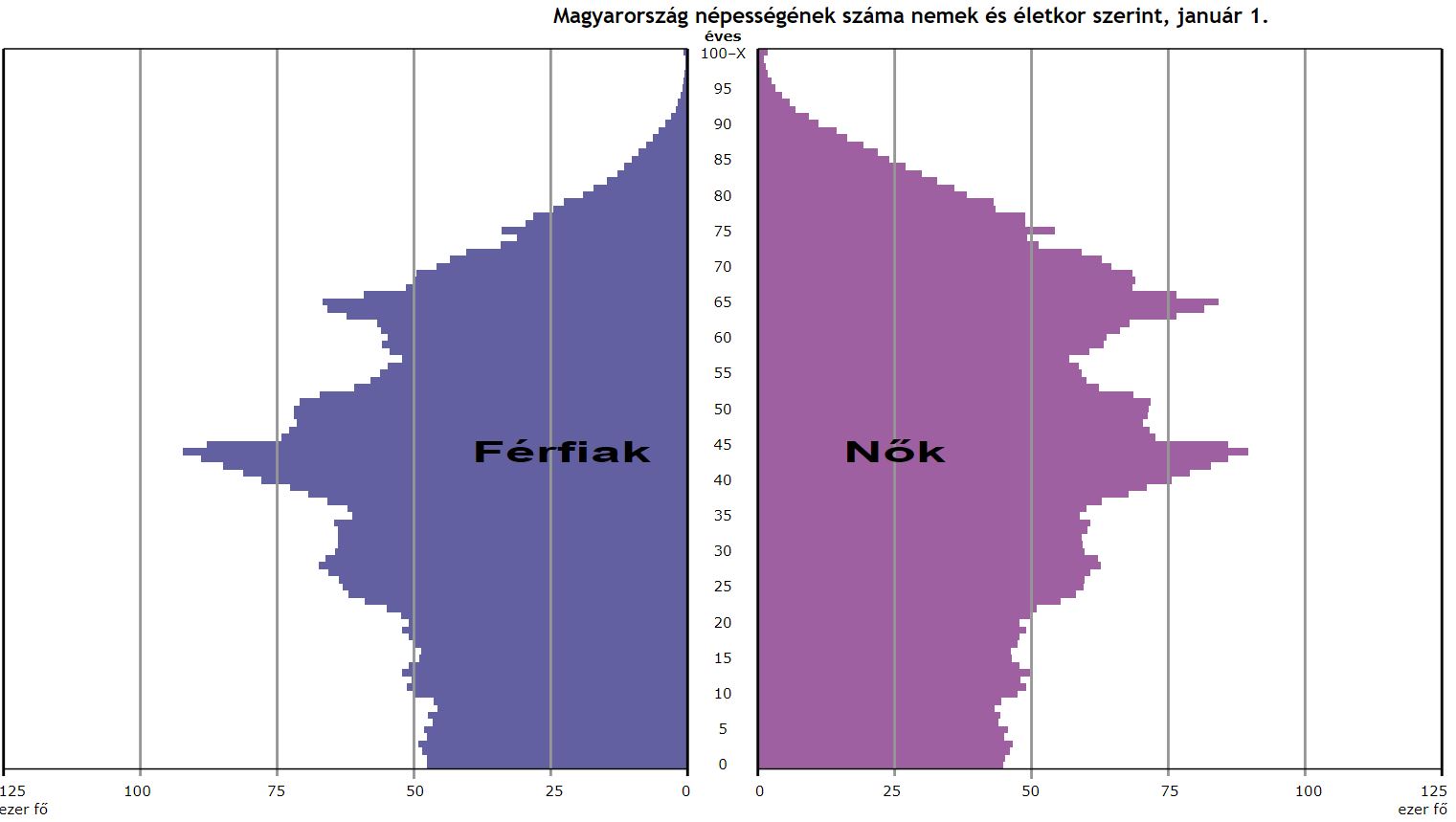

A rendszer legnagyobb problémaköre a kiöregedő társadalom. Ahogy a táblázatból is jól kivehető a társadalmunkban kettő nagy életkori kiugrása figyelhető meg. A 45-50 éves és a 65 és 70 év közötti nőké és férfiaké, míg szinte fele annyian vannak a fiatalabb – 20-30 éves – korosztályban. Ugyanakkor, mint látható ugyanez a kiugró érték már a fiatalabb – 25-35 év közöttiek tekintetében – nem ismétlődik. Mivel a növekvő születési szám a népesség számának és a nyugdíjrendszer fenntarthatóságához elengedhetetlenül szükséges, ha nem lesz elegendő „utánpótlás” könnyen lehet, hogy a rendszer fenntarthatatlanná válik. Ennek következménye pedig a járulékok növelése, a nyugdíjak reálértékének csökkentése, vagy a nyugdíjkorhatár emelése lehet. Sőt, a világunk fejlődésnek köszönhetően a várható élettartam az elmúlt évtizedekben jelentősen megnőtt.

Magyarország 2021-es évi népességének számát láthatjuk nemek és életkor szerint. Ahogy észrevehető, társadalmunkban 2 nagy életkori kiugrása figyelhető meg. A 45-50 éves és a 65 és 70 év közötti nők és férfiak, ugyanakkor szinte fele annyian vannak a fiatalabb 20-30 éves korosztályban.

Az európai gazdasági bizottság egy korábbi tanulmánya szerint akár 72 évre is fel kellene emelni a nyugdíjkorhatárt ahhoz, hogy az elöregedés ne csökkentse jelentősen az idősek megélhetését. Ugyanakkor jelenleg Magyarországon a nyugdíjasok jó része most is plusz munkát vállal, hogy kiegészítse az időskori nyugdíját. Ezért válik egyre fontosabbá, hogy utána számolj és előre felkészülj a várható nyugdíjadra.

Az álltalunk készített nyugdíj kalkulátor segíthet ebben, mert a hatályos nyugdíjszámítás szerint számol így 3 kattintásból megtudhatod, hogy mekkora nyugdíjra számíthatsz majd. Ezen felül azt is kiszámolja, hogy mennyi megtakarításra lenne szükséged ahhoz, hogy legalább a fizetéseddel megegyező nyugdíjad legyen.

Hogyan számítják ki az állami nyugdíjat?

Az állami nyugdíj számításának folyamata rendkívül bonyolult. Ennek mértékét elsősorban a munkában eltöltött évek és a bejelentett, aktív munkavállalói vagy vállalkozói jövedelmek határozzák meg. Így akinek a munkaviszonya hosszabb volt és magasabb volt a jövedelme is, annak magasabb nyugdíj is jár.

Minden magyar állampolgár jogosult a nyugdíjkorhatár elérése után nyugdíjra az államtól, amennyiben minimum 15 évet ledolgozott. A jelenleg aktuális nyugdíjkorhatárnak a mértéke 65 év. 15 év munkaviszonnyal ugyanakkor a nyugdíjminimumra leszel jogosult, azaz havi 28.500 forintra, mely napi 950 Ft-ot jelent.

Továbbá a nyugdíjad mértékének meghatározásakor nem a nyugdíjba vonulás előtt keresett utolsó 5 évi jövedelmedet kell figyelembe venned – ami gyakori tévhit – hanem az egész életünkben megszerzett szolgálati idő és az 1988 óta keresett jövedelmed fog számítani.

Az öregségi nyugdíjak összegének kiszámításakor a várható nyugdíj havi mértéke személyenként eltérhet. A törvényekben és egyéb jogszabályokban előírtak szerint – például, ha nincs meg a 15 év szolgálati időd, vagy akár túl vagy 50 ledolgozott munkaéven.

Az öregségi teljes nyugdíj számított összege legfeljebb a nettó átlagkereset 100%-a lehet. Egyedül akkor tudod növelni, ha legalább 20 év szolgálati idővel rendelkezel és az öregségi nyugdíjkorhatár betöltése után még tovább dolgozol. Ugyanis minden 30 nap plusz szolgálati idő után az öregségi nyugdíj fél százalékkal növekszik.

Au állami nyugdíj a kiszámítása leegyszerűsítve úgy történik, hogy 1988-ig visszamenőleg megvizsgálják, melyik évben mekkora összegű volt a fizetésed. Ezeket az összegeket jelenértékre hozzák – valorizációs szorzóval -, mert értelemszerűen az ezer forintos fizetés 30-40 évvel ezelőtt nem ugyanannyit ért, mint napjainkban. Ezekből az összegekből egy átlagot számítanak, így kapod meg a jelenérték szerinti – mely az adott a múltbeli pénz mai egységnyi értékét fejezi ki – nettó átlagkereseted.

Ez azért fontos, mert ennek az átlagkeresetnek egy bizonyos százalékát állapítják majd meg a nyugdíjadként. Ez az arány – mint, ahogy korábban is említettük – függ a szolgálati éveid számától egészen, mely 1988. január 1-től a nyugdíjba vonulásod pillanatáig tarthat. Ezen időintervallumok között vizsgálja meg a Magyar Államkincstár, hogy ténylegesen milyen hosszú volt az az időszak, amikor a nyugdíjjárulékot fizettél. Ezt nevezzük a jogosultsági időnek.

Ugyanakkor a nyugdíjad nem egy névre szóló számlán gyűlik neked, hanem – mint aktív dolgozó – a járulékaidból finanszírozod a jelenlegi nyugdíjas korú lakosság nyugdíját.

Legkönnyebben egy kalappal tudjuk elképzelni a rendszer működését. Minden aktív dolgozó „pénzt dob” a kalapba, melyből az éppen aktuális nyugdíjasok kiveszik a maguk összegét.

Amennyiben ez a „kalap” már nincs megfelelően „utántöltve”, azaz nincs megfelelő mértékű befizetés, – amit kizárólag bejelentett munkaviszonnyal, aktívan dolgozók béréből lehet – az arányosan a „kalapból kivetendő” összeg mértékére is arányosan csökkenni fog. Ezt a rést pedig kizárólag az öngondoskodással tudod befedni, melyhez az állam is segítséget nyújt.

Mekkora összeggel támogatja az állam az öngondoskodásodat?

Még mindig nem tudja mindenki, de az állam a harmadik pillért – azaz az öngondoskodást – jelenleg is támogatja. A nyugdíjcélú megtakarításokra állam 20% adóvisszatérítést tesz lehetővé a befizetett SZJA-nkból. Sőt 2014-ben a meglévő 2 nyugdíjcélú megtakarítás – önkéntes nyugdíjpénztár, nyugdíj előtakarékossági számla – mellé egy harmadik elemre – a nyugdíjbiztosításra – is igénybe vehető lett ez az adóvisszatérítés.

Nyugdíj megtakarításokra igénybe vehető adóvisszatérítések mértéke

Az adókedvezmény érvényesítésének felső határai az egyes nyugdíj-előtakarékossági formáknál

| Nyugdíj-előtakarékossági forma | Adójóváírás mértéke | Adójóváírás éves maximuma (forint) | Mekkora megtakarítással érhető el a maximális éves adójóváírás, havi befizetés esetén (forint) | Mekkora megtakarítással érhető el a maximális éves adójóváírás, éves befizetés esetén (forint) |

| Önkéntes nyugdíjpénztár* | az éves megtakarítás 20 százaléka | 150 000 | 62 500 | 750 000 |

| Nyugdíj-előtakarékossági számla | az éves megtakarítás 20 százaléka | 100 000 | 41 667 | 500 000 |

| Nyugdíjbiztosítás | az éves megtakarítás 20 százaléka | 130 000 | 54 167 | 650 000 |

Forrás: Grantis saját gyűjtés

Ahogy a táblázatban lévő számításunkból is jól látszik arányosítva mind a három megtakarítási formára igénybe vehető ez a 20% adójóváírás. Ezek mellett azonban figyelembe kell venned azt, hogy törvényileg maximálisan 280.000 Forint adóvisszatérítést tudsz igénybe venni egy évben. Ez az adóvisszatérítés közvetlenül a megtakarítási számládon kerül jóváírásra az éves megtakarításod után. Azaz, amint ez az összeg megérkezik – a Nemzeti Adó- és Vámhivatal május 20-i adóbevallási határideje után, május és július környékén – onnantól kezdve ez is hozamokat is termel és valóban a nyugdíjadat gyarapítja, mivel azt nem költheted el másra.

Ezzel a 20%-os adóvisszatérítéssel jelenleg akár több nyugdíj megtakarításnál is rendelkezhetsz egyidőben, de maximálisan 280.000 Forint adóvisszatérítést tudsz igénybe venni rájuk.

Több kedvező hatása is van ennek a lépésnek, egyrészt az állam igyekszik megelőzni a hazai nyugdíjrendszerre nehezedő nyomást. Másrészt pedig a jövőbeli nyugdíj problémájára is hatékonyan felhívja a lakosság figyelmét.

Érdemes azonban figyelembe venned, hogy a három nyugdíj megtakarítási forma között jelentős különbségek lehetnek – mind hozzáférhetőség, biztonság és garanciák szerint is. Ugyan az állam támogatja ezeket a megtakarítási formákat adóvisszatérítéssel, azonban ezek az államtól teljesen független megtakarítások, amelyek privát számlán gyűlnek, tehát nem fordulhat elő velük az, ami anno a kötelező magánnyugdíjpénztárakkal történt.

Alkalmi munkában vagy bejelentés nélkül dolgozol – Milyen nyugdíjra számíthatsz?

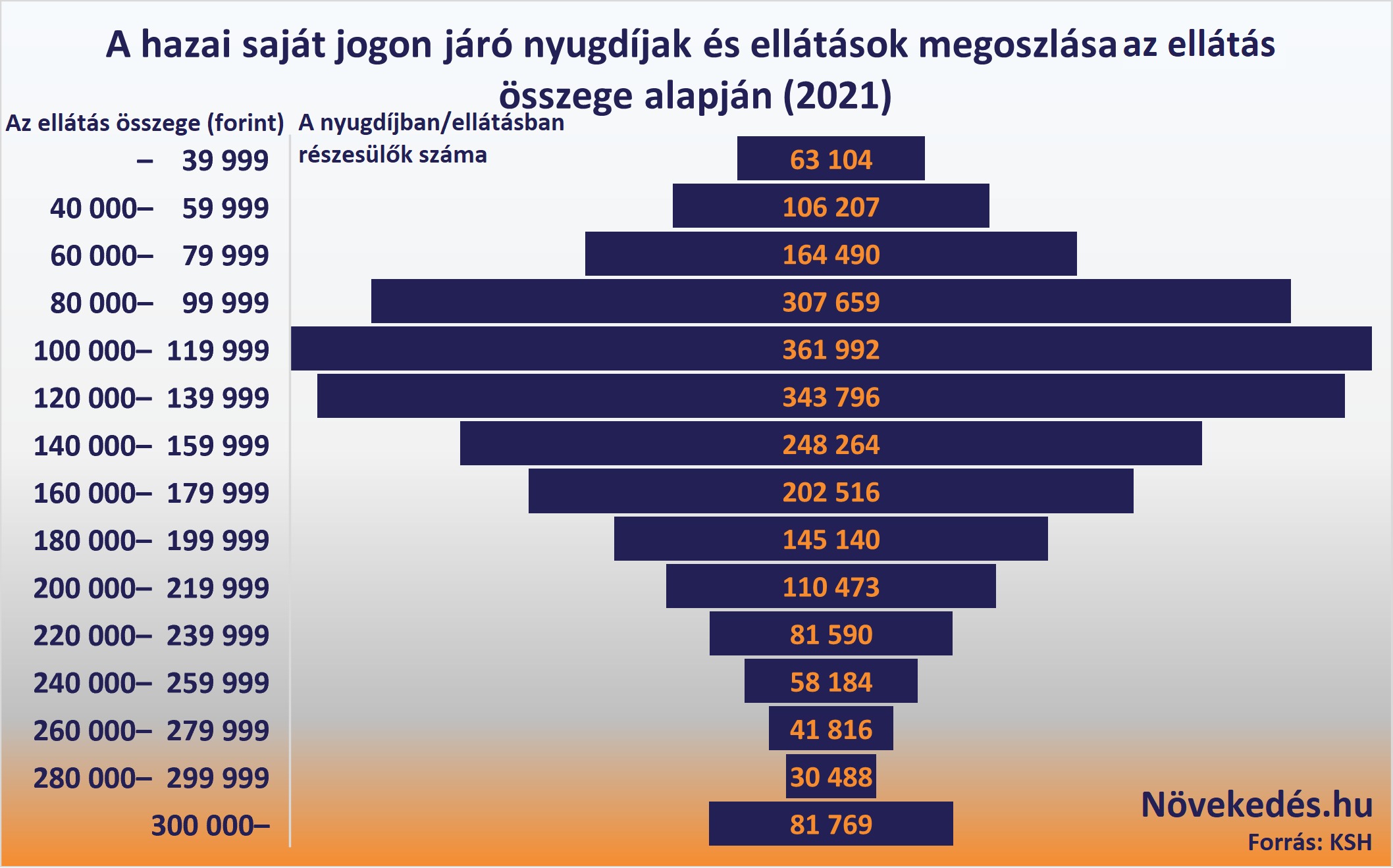

Ahogy a KSH adatai alapján készült kimutatás is mutatja, az átlagnyugdíj összege 2021-ben 150 571 forint volt. Ezzel szemben az alkalmazotti munkaviszonyban lévők nettó átlagkeresete kedvezmények nélkül 337 500 forint, a kedvezményeket is figyelembe véve 349 700 forintot ért el.

A hazai átlagnyugdíj és az átlagkereset között – 150 571 Ft és 337 500 Ft – hatalmas különbséget tapasztalható. Az átlagnyugdíj közel 66%-kal kevesebb, mint az átlagos munkavállaló bére.

Ezt az összeget tovább csökkentheti az a tényező, amikor „szürke bejelentéssel”, vagy „feketén” dolgozol. Ez abban az esetben történik meg, amikor a munkáltató a tényleges munkaviszonyod és munkaórád helyett csak részben, – vagy egyáltalán nem – jellemzően pár órára vagy alkalmi munkára jelent be. Ez azon felül, hogy a törvény bünteti – mind munkavállalói mind alkalmazotti oldalról – a jelenlegi generációnk egyik nagy problematikáját jelenti, mivel egyre kevesebb járulék kerül befizetésre. Ugyanakkor a mindenkori nyugdíjad számításánál a ténylegesen dokumentált munkaviszonyod és munkában töltött idődet fogják figyelembe venni, mely a „szürke bejelentés” vagy a „fekete munka” végett nyugdíjas éveidben jelentős életszínvonal csökkenéshez vezet majd.

A legfontosabb, hogy időben felismerd, hogy 20-30 év múlva a nyugdíjrendszer már nem ugyanolyan lesz, mint amilyen a szüleinké, nagyszüleinké volt. fel kell készülnöd rá, hogy a nyugdíjad kiszámításakor is kényelmesen és anyagi biztonságban dőlhess majd hátra.

Az utóbbi 5 évben a nyugdíjcélú megtakarítások száma jelentős mértékben növekedett. Nyugdíjbiztosításból már több mint 350.000 szerződés él a piacon.

A társadalmi problémát már csak egyéni szinten lehetséges megoldani, így neked is célszerű a saját kezedbe venni az irányítást, amennyiben nem szeretnél teljes mértékben az államtól függeni nyugdíjas korodban.

Miért nem érdemes halogatni a nyugdíj előtakarékosságot?

Sajnos az öregedő társadalom miatt nem valószínű, hogy a közeljövőben javulást mutatkozna majd az államkasszába vándorló nyugdíjjárulékok mértékében, vagy a várható élettartamban. Hosszú távon ez várhatóan az állami nyugdíjkassza kimerüléséhez vezet, ezért a jövőben egyrészt a nyugdíjak csökkentésére és/vagy a korhatár további emelésére lehet számítani. A jelenlegi kormány ugyanakkor – a családi otthon felújítási, a családvédelmi akciótervvel, vagy éppen a Családi Otthonteremtési Kedvezménnyel – éppen arra buzdítja a magyar lakosságot, hogy minél több gyermek születhessen ennek a folyamatnak a lassítására, elkerülésére. Ennek eredménye azonban kétséges és csak nagyon hosszútávon lesz majd érezhető.

Ezért is válik egyre fontosabbá, hogy minél hamarabb kezdj el megtakarítani saját magad számára egy privát, állam által sem hozzáférhető nyugdíj megtakarítási számlán.

„Minél hamarabb indítod el a megtakarításod, annál többet nyersz”

Ahogy a kimutatásunkból is látszik érdemes hamar cselekedni ugyanis minél később kezdünk el takarékoskodni, ugyanahhoz a célösszeghez annál többet kell félreraknunk havonta, vagy ugyanabból a havi megtakarításból annál kevesebb pénzünk gyűlik majd össze. Egy havi 20 ezer forinttal indított nyugdíjszámla esetében 10 év halogatás akár 10 millió forinttal kevesebb nyugdíjat eredményezhet neked.

Ugyanakkor nem érdemes a legelső nyugdíj megtakarítást választani, ami szembe jön veled. Érdemes lehet átvizsgálni a nyugdíj megtakarítási lehetőségek előnyeit és hátrányait, illetve tüzetesebben megnézni milyen különbségek adódnak közöttük, mielőtt 20 vagy akár 30 évre elköteleződnél.

Specialistáink ebben is a segítségedre lehetnek leszűrve, hogy hol és milyen ajánlatokat kaphatsz. Mindezeket az egyéni igényeidre szabva, az előnyökről és a hátrányokról is tiszta képet kapva. Mindezt egy ingyenes konzultáció keretében, átláthatóan és mindössze egyetlen űrlap kitöltésével alábbi linkre kattintva tudsz rá jelentkezni.

Hogyan érdemes elkezdened a nyugdíjadra való takarékoskodást?

Jelenleg Magyarországon 3 nyugdíj megtakarítási forma – nyugdíj előtakarékossági számla (NYESZ), Önkéntes nyugdíjpénztár (ÖNYP és nyugdíjbiztosítás – közül tudsz választani. Mind a háromra igénybe vehető az államtól adóvisszatérítés a befizetett SZJA keretedig. Ugyanakkor ezeknek az együttes mértéke nem lehet több, mint 280.000 Forint, mely akár több nyugdíj megtakarításból is tevődhet.

Ezen nyugdíjcélú megtakarításokon keresztül általában különböző pénzügyi eszközökbe, értékpapírokba tudsz fektetni – amelyek hozamot termelhetnek neked, plusz természetesen megkapod a 20% adójóváírást is, amint minden évben az SZJA-dból tudsz visszaigényelni.

A három nyugdíj előtakarékossági típus közötti választáskor ugyanakkor érdemes azzal is kalkulálni, hogy:

Állami nyugdíjkorhatár emelés kockázatának mennyire szeretnéd kitenni a privát nyugdíj megtakarításod?

Ugyanis a nyugdíj előtakarékossági számla és az önkéntes nyugdíjpénztárral ellentétben csak a nyugdíjbiztosítással lehet garantálni a szerződéskötéskor érvényben lévő nyugdíjkorhatárt – mint lejárat, melynek jelenlegi korhatára 65. év.

A másik két nyugdíjcélú megtakarítás – ÖNYP és NYESZ – ki van szolgáltatva a korhatáremelésnek, hiszen ezek nem a szerződéskötéskori, hanem az aktuális nyugdíjkorhatárig tartanak.

Például, ha időközben 5-8 évvel kitolják a nyugdíjkorhatárt, akkor az a nyugdíjbiztosításra semmilyen hatással nem lesz, viszont nyugdíj előtakarékossági számla és az önkéntes nyugdíjpénztár lejárati ideje ugyanennyit kitolódik.

A 30 és 55 közötti generáció számára emiatt előnyösebb lehet egy biztosítás jellegű konstrukciót választani.

Neked is segítünk kiválasztani a számodra legmegfelelőbb nyugdíj előtakarékosságot.

Talán benned is megfogalmazódtak ezek a kérdések:

- Mit tehetsz azért, hogy a lehető legtöbbet félre tudj tenni a nyugdíjadra?

- Mekkora adóvisszatérítésre vagy jogosult?

- A 3 féle nyugdíj megtakarítás közül melyik konkrét pénzintézeti ajánlat lehet számodra a legjobb választás?

Ebben a cikkben csak az általánosságok szintjén tudtunk neked segítséget nyújtani, de ha személyes tájékoztatásra van szükséged, vagy kikérnéd egy független szakértő véleményét a témában, akkor arra is van lehetőséged. Senkitől nem várható el az, hogy betéve ismerje a bankok, biztosítók és pénztárak nyugdíjcélú ajánlatait, kivéve akkor, ha valaki kimondottan ezzel foglakozik. Ebben nyújtunk segítséget neked, hogy ha szeretnél akkor egy tényleg függetlenül dolgozó nyugdíj specialistához tudj fordulni. Ehhez semmi mást nem kell tenned, mint kitölteni az alábbi űrlapot és visszahívást kérni tőlünk.

Bizonytalan vagy azzal kapcsolatban, hogy milyen velünk egy kötetlen beszélgetés? Akkor ide kattintva olvasd el több mint 800 ügyfelünk tapasztalatát, akik már felkerestek minket.

Személyes kérdést tennél fel a témában? Szeretnél független szakértői véleményt kérnék egy nyugdíj ajánlattal kapcsolatban? Tudni szeretnéd mire számíthatsz nyugdíjas korodban? Az alábbi pár adatot megadva kérhetsz visszahívást tőlünk, mi pedig 2 munkanapon belül megkeresünk és minden kérdésedre független, érthető és nyomulásmentes választ kapsz!

Ebben a cikkben

Tartalomjegyzék

Nyugdíj Kisokos - Hogyan működik a magyar nyugdíjrendszer?

Mitől függ, hogy mekkora nyugdíjad lesz? Miért problémás már középtávon is a rendszer fenntartása? Megtörténhet a mai nyugdíjmegtakarításoddal ugyanaz, mint a magánnyugdíjpénztárral? Ezekre és más fontos kérdésekre megkapod a választ cikkünkben!