Életbiztosítás útmutató

- Írta: Veres Patrik

- publikálva: 2022. március 30.

- frissítve: 2025. január 24.

- Olvasási idő: 10 perc

Életbiztosítással garantálhatod, hogy a családod ugyanolyan életszínvonalon éljen tovább akkor is, ha veled történik valami és kiesik a jövedelmed. Védelmet nyújt halál, rokkantság vagy baleset esetén is. Az életbiztosítások megtakarítási célra is alkalmasak, így még éltedben is hasznát veheted. Melyik lehet számotokra a megfelelő?

Beszélek egy életbiztosítás szakértővel Megismerem az életbiztosításokatEzért jó, ha van életbiztosításod ✅️

Az életbiztosítás halál vagy rokkantság esetén fizet nagy összeget a családodnak, hogy ne maradjanak pénz nélkül. A biztosító a biztosítási szerződés alapján megállapított összeg szerint térít. A kockázati életbiztosítás mellett léteznek megtakarításos életbiztosítások is, erről is olvashatsz.

Ha családos vagy 👨👩👧👦

Tanácsadásunk során leggyakrabban az alábbi helyzetre keressük az ideális megoldást:

-

Kiesik az a bevétel, amit eddig te biztosítottál a családodnak, ha te meghalsz vagy lerokkansz.

-

Továbbra is kell fizetni viszont a rezsit, törlesztőt, mindennapi kiadásokat.

-

Fizetni kell a taníttatást, különórákat, ruhákat, ennivalót, szórakozást a gyerekeknek, ha vannak.

-

Ráadásul, ha lerokkantál és ápolásra szorulsz, téged is el kell látni. Ez szintén időbe és pénzbe kerül.

Ha bekövetkezik a legrosszabb, a családod akár több tízmillió forintot is kaphat. Akkora összeget, ami például elég

-

Akár egy lakáshitel teljes visszafizetésére

-

Lakásvásárlásra

-

Az egyetemi tandíjak fedezésére

-

Befektetésre, aminek a hozamai később stabil bevételi forrást jelenthetnek

-

A mindennapi kiadások éveken át tartó fedezésére

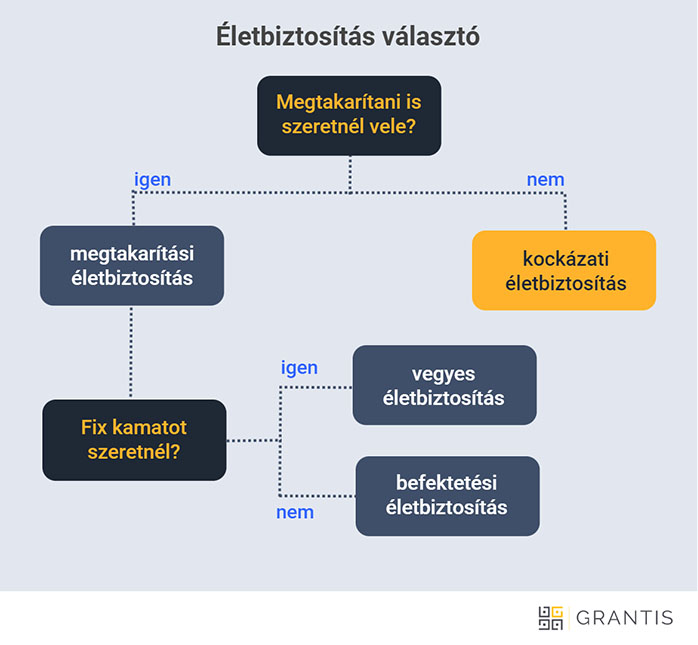

Az életbiztosítás fajtái

ábra: Grantis

Kockázati életbiztosítás

A kockázati vagy más néven haláleseti életbiztosítás egy olyan biztosítás, amelyben a biztosítótársaság megfelelő díj ellenében arra vállal kötelezettséget, hogy a biztosított halála esetén a kedvezményezett(ek) számára kifizeti a haláleseti összeget. Ezen felül az életbiztosítás további fedezeteket is tartalmazhat biztosítási eseményekre. Ilyen például a baleseti halál, baleseti rokkantság, csonttörés, kórházi napi térítés, égési sérülés, amik esetén a biztosító szintén térít a biztosítottnak vagy a kedvezményezettnek.

Kockázati életbiztosítás esetén a térítés akár több tízmillió forint is lehet halál esetén, míg a megtakarítási szerződések esetén egy alacsonyabb biztosítási összeget fizetnek ki az összegyűlt megtakarítás mellett.

Kockázati biztosítást esetén meg kell jelölnöd egy haláleseti kedvezményezettet, akik tragédia esetén megkapja a biztosítási összeget. Ez a személy bárki lehet, például az élettársad, házastársad, vagy a gyermeked, akinek anyagi segítséget tudsz így nyújtani.

Ha biztosítási esemény történik, az életbiztosítás kifizetése a hagyatéki eljáráson kívül történik. Ha van megjelölt kedvezményezett, akkor akár két hét alatt hozzájuthatnak a pénzhez az általad megjelölt személyek.

Csoportos életbiztosítás

A csoportos kockázati biztosítást nem egy magánszemély köt meg, hanem a szerződés a biztosító és egy társaság (vállalat, bank stb.) közt jön létre. A biztosításhoz csatlakozó személyek lesznek a biztosítottak. Leggyakrabban munkáltatói béren kívüli juttatásként vehető igénybe.

A biztosított halála esetén ezek a biztosítások is ugyanúgy térítenek, azonban kedvezőbb biztosítási díjat fizethetsz, mivel jellemzően nagyobb csoportokról van szó, így a biztosító is kedvezőbb díjat kínálhat a közösségnek.

Megtakarításos életbiztosítás

A megtakarításos biztosítás lényege, hogy a kockázati védelem mellett megtakarítasz, rendszeresen teszel félre olyan eszközökbe az életbiztosításon belül, amivel hozamot termel neked a biztosító. Tehát rendszeresen félretehetsz és az összeget később te még életedben vagy az általad megjelölt kedvezményezett felhasználhatja. Két biztosítástípus érhető el a pénzintézeteknél:

- a garantált kamatot fizető, minimum lejárati összegű vegyes,

- és a változó hozamú befektetési egységekhez kötött.

A megtakarításos biztosítás akkor lehet jó megoldás, ha legalább 10-15 évig tervezel megtakarítani. Egy nagyon részletes útmutatóban összefoglaltuk neked, hogy miért érdemes ilyen hosszú időtávban gondolkodnod.

Egy megtakarításos esetében nem csak a kockázati fedezetek díját fizeted majd, hanem rendszeresen befizetsz a megtakarításra is. Halál esetén a biztosító az összegyűlt megtakarítás mellett biztosítási összeget is kifizet a kedvezményezettnek. A megtakarításos életbiztosítás jellemzően baleseti halál esetén térít pluszba.

Vegyes életbiztosítás

A vegyes (más néven klasszikus vagy hagyományos) egyszerre megtakarításos és kockázati is, ettől „vegyes”. A megtakarításos rész úgy működik, hogy a biztosító garantál egy szerződéses összeget, amit a futamidő végén mindenképp kifizet, éppen ezért szokás fix vagy garantált kamatosnak is nevezni.

A garantált hozam miatt a biztosítók biztonságos eszközökben tartják a pénzed. Ez azt is jelenti, hogy alacsony hozamot tudnak vele elérni, így ne számíts jelentős vagyongyarapodásra.

A megtakarítási rész mellett halál esetén, például baleseti halál vagy hasonló biztosítási esemény bekövetkeztekor is fizet a biztosító. Így tragédia esetén anyagi segítséget nem csak a biztosítási összeg jelent, hanem az addig összegyűjtött megtakarítás is.

Befektetési egységekhez kötött életbiztosítás

A megtakarításos életbiztosítás technikailag hasonlít a kockázati biztosításhoz abban, hogy életvédelmi funkciót is ellát, mivel haláleseti, baleseti halál és rokkantsági térítést is tartalmaznak. Ugyanakkor a megtakarításos fő célja a befektetés általi tőkefelhalmozás a rendszeres díjfizetésen keresztül.

A befektetési egységekhez kötött (unit-linked) (más néven megtakarítással kombinált) életbiztosítás esetében a hozam nem garantált, ugyanakkor nagyobb hozampotenciállal bírhat, mint a banki lekötések vagy az állampapírok.

Egyszeri díjas életbiztosítás

Megtakarításos biztosítás esetében megkülönböztetünk egyszeri díjas és rendszeres díjas konstrukciót. Egyszeri díjasnál egyszer fizetsz be, míg a rendszeres díjasoknál újra és újra befizetsz a megtakarításba havonta, félévente vagy évente. Halál esetén is megkapja a kedvezményezett a megtakarítást és a kockázati biztosítás összegét.

Nyugdíjbiztosítás

Egy olyan életbiztosításról van szó, ami mellé adókedvezmény jár, és a lejárati idő egybeesik a nyugdíjjogosultság megszerzésével.

A nyugdíjbiztosítás annyiban tér el, hogy a futamidő lejárta mindig egybeesik a szerződéskor aktuális nyugdíjkorhatár elérésével (ez most 65 év). Továbbá az éves befizetések 20%-a visszaigényelhető az szja-ból (évente maximum 130 000 forintig jár az adójóváírás).

A nyugdíjbiztosítás célja tehát inkább az, hogy anyagi segítséget jelentsen az összegyűjtött megtakarítás az állami nyugdíj mellett idős korban. Ahogy a megtakarításos biztosításoknál, a nyugdíjbiztosítás is kifizeti a megtakarítást és a biztosítási esemény bekövetkeztekor, például baleseti halál esetén

Életbiztosítások összehasonlítása: mi lehet számodra a legjobb?

A számos lehetőség láttán felteheted magadnak a kérdést: melyiket válasszam? Erre nem lehet általánosságban válaszolni, mert minden az élethelyzeteden és az igényeiden múlik és azon, hogy tragédia esetén milyen kihívásokkal kell szembenézni a családodnak. A lényeg az, hogy milyen kockázatok ellen szeretnéd védeni magad, és hogy szempont-e a megtakarítás.

Ajánlott szakértő segítségét kérni. Csak egy példa, hogy miért érdemes tanácsadóval egyeztetned: több ezer forintot spóroltunk már ügyfeleknek csak azzal, hogy a meglévő biztosításaikat és a mellé kötött kiegészítő biztosításokat összeállítottuk több életbiztosításból úgy, hogy az új konstrukció olcsóbb lett, de a szolgáltatás értéke nem változott, sőt, több biztosítási esemény lett lefedve az új szerződésben.

Életbiztosítást keresel, de túl sok az ajánlat? Kérj összehasonlítást!

Mennyibe kerül az életbiztosítás?

Nem mindegy, hogy mekkora biztosítási díjat fizetsz majd. A kockázati életbiztosítás havi díja függ

- a biztosítási összegtől: minél magasabb összeget kell a biztosítónak fizetnie a halálod esetén, a biztosítási díj annál magasabb lesz.

- a kiegészítő biztosításoktól: ha mellé kötnél egy balesetbiztosítást vagy egy lakásbiztosítást (vagy további más biztosításokat), úgy tovább nőnek a szerződésed költségei is, de a biztosító is több kockázat bekövetkeztére térít.

- a biztosítás időtartamától: minél fiatalabban kötöd (amikor még nagyon nagy eséllyel sokáig élsz egészségben), annál olcsóbb lesz a biztosítás díja.

- az egészségügyi állapotodtól: a két legfontosabb tényező, ami szinte minden biztosítónál költségbefolyásoló tényező, az a dohányzás és a meglévő betegségek. Utóbbi megléte akár a szerződéskötést is ellehetetleníti, azonban vannak olyan biztosítók, amelyeknél bizonyos meglévő betegségek nem zárják ki a biztosítás lehetőségét.

Ebben segít neked a Grantis szakértője

Természetesen a fentieken túl még több más szempontot is figyelembe vesz a biztosító. Egy felkészült tanácsadó abban tud neked segíteni, hogy ezeket a feltételeket, kritériumokat biztosítónként ismeri és pontosan tudja, hogy a te saját élethelyzetedben mi lehet a legeredményesebb megoldás. Összehasonlítja a biztosításokat: segít az optimális biztosítási díj mellett a legnagyobb védelmet elérni.

Ha nem tudod eldönteni, hogy az adott pénzügyi helyzetedben mi lenne az optimális lépés, azt javasoljuk, hogy ülj le és beszéld át a helyzetedet a GRANTIS független pénzügyi tanácsadójával: kötelezettségek nélkül hallgathatod meg egy olyan pénzügyi szakértő meglátásait, aki nagy valószínűséggel már találkozott (és megoldott) olyan helyzetet, mint amilyenbe te magad kerültél, így számodra is személyre szabott, hasznos nézőpontokat ismerhetsz meg, sőt, talán a legjobb megoldásban is tud segíteni.

Ebben a cikkben

Tartalomjegyzék

Válaszd ki a szakértővel a számotokra legjobb életbiztosítást!

Ne érje anyagi kár a családodat, ha veled történik valami! Gondoskodj pénzügyi biztonságukról minden esetre! Szakértőnk segít kiválasztani a megfelelő biztosítást.

Erre olvass tovább életbiztosítás témában

Tanácsadóink

Az ő ajánlataikat mind összehasonlítottuk

Válaszd ki a szakértővel a számotokra legjobb életbiztosítást!

Ne érje anyagi kár a családodat, ha veled történik valami! Gondoskodj pénzügyi biztonságukról minden esetre! Szakértőnk segít kiválasztani a megfelelő biztosítást.