Banknál vagy biztosítónál érdemes a gyermeked számára takarékoskodni?

- Írta: Végh Nóra

- publikálva: 2024. április 24.

- frissítve: 2024. augusztus 15.

- Olvasási idő: 11 perc

Főbb megállapítások:

- A bankoknál megtakarítási számlák és bankbetétek formájában takarékoskodhatsz gyermekednek.

- 14 év alatti gyermekednek is tudsz bankszámlát nyitni.

- Tartós Befektetési Számládra is vásárolhatsz bankbetétet, és 5 év után adómentes a megtakarításod.

- A biztosítói gyermek megtakarítás programok a banki kamatoknál magasabb hozamokat kínálnak, és már a gyermek nagykorúsága előtt hozzáférhettek a pénzhez.

- A biztosítók egyedi módon haláleseti díjátvállalást is nyújtanak, és tragédia esetén tovább finanszírozzák a gyermekednek szánt megtakarítást.

- 8-16 milliós tőkét teremthetsz a gyermeked számára, akkor is, ha az átlagbérből takarékoskodsz.

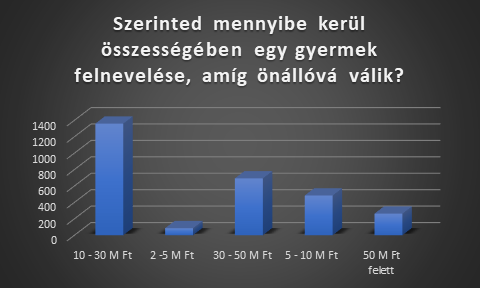

- A magyar szülők szerint 10-30 millió forintba kerül egy gyermek felnevelése.

Banki megtakarítási lehetőségek

A bankoknál a szabad célú megtakarításokat tudod gyermekcélra használni. Népszerűek a megtakarítási számlák, amelyek valamennyi banknál elérhetőek. A lakossági folyószámlákhoz képest ezeknek általában kedvezőbb a fenntartásuk. Rugalmasak is, mert látra szóló, napi kamatot kínálnak, ennek köszönhetően, szabadon hozzáférhetsz a számlán elhelyezett összeghez, amikor szeretnél. Választhatod a másik utat is, hogy lekötöd a pénzedet bankbetét formájában, és a kamatokért cserébe vállalod, hogy a futamidő alatt nem férsz hozzá.

Ifjúsági számlák már a legtöbb pénzintézetnél elérhetőek, a 14 év alatti gyermekek számára viszont valamivel szűkösebbek a számlanyitási lehetőségek.

A következő bankoknál tudsz 14 év alatti gyermekednek bankszámlát nyitni:

- OTP Bank Junior számla (díjmentes a bankkártya)

- CIB Bank ECO Start Bankszámla (7 éves kortól nyitható, az első évben ingyenes a kártyadíj)

- Erste Cseperedő Bankszámla (díjkedvezménnyel fél éven át most megduplázhatod a havi megtakarításod)

- Gránit Bank Family Junior Számlacsomag (díjmentes bankkártya, gyermek applikáció)

- K&H Ifjúsági számlacsomag (már 6 éves kortól)

- Kakukktojás, de már a Revolutnál (<18) is tudsz számlát nyitni (6 éves kortól)

A gyermek számláknál jellemzően díjmentes a számlavezetés, az egyenleglekérdezés, a netbank használata, a kártyás vásárlás és az utalások is.

A bankszámlák előnyei közé tartozik, hogy rugalmasak, bármikor befizethetsz a számlára, és bármikor le is veheted róla a pénzt, ha épp szükségetek van rá. Te döntöd el, hogy mikor és mennyit szánsz erre, nem kell elköteleződni a bank felé, nem kérnek kötelező havi befizetést. Ennek azonban hátulütői is vannak, mert nem ösztönöz rendszeres megtakarításra.

A bankoknál általában alacsonyak a kamatok, és még kamatadót és szochót is fizetni kell, ezért ezt a megtakarítási formát inkább kiegészítésnek ajánljuk. Amolyan modern perselynek is alkalmazhatjátok, ahová virtuálisan lehet gyűjtögetni a zsebpénzt.

TBSZ

Középtávú befektetéshez Tartós Befektetési Számlát (TBSZ) is nyithatsz, amelyről 5 év után adómentesen veheted fel a megtakarításodat. A számládra vagy bankbetétet vagy értékpapírt, például részvényt, kötvényt vagy befektetési jegyet vásárolhatsz. Ez a megtakarítási forma azoknak ajánlott, akiknek már rendelkezésre áll egy befektetésre szánt tőke (az első évben szükséges rendezni). Bár ez nem egy dedikált gyermek megtakarítás, mégis egyre többen ismerték fel benne a lehetőséget.

Lakástakarékok

A lakástakarékot is használhatod gyermek megtakarítási célra, például ha új otthonba költöznétek, vagy a család bővülésével az ingatlanotokat is bővítenének, korszerűsítenétek, és még hiteltörlesztésre is fordítható. Lakástakarékot jelenleg pont három bank kínál: tavaly az OTP és az Erste is újraindította a lakástakarékpénztárat, idén pedig az MBH lett a Fundamenta lakáskassza többségi tulajdonosa.

OTP és Erste lakástakarékpénztárt 4, illetve 8 éves futamidővel tudsz elindítani, Fundamenta lakáskasszát akár 16 év feletti időszakra is lehet kötni, kifejezetten a gyermeked számára. Már havi 10-20 ezer forinttól bele tudsz vágni. A betéti kamatok azonban eléggé a földön járnak (0,1 százalék) – ezen a maximálisan elérhető 30 százalékos bónusz jóváírással még lehet pár százalékot emelni.

Biztosítói gyermek megtakarítási programok

Ha a banki kamatoknál magasabb hozamokat szeretnél elérni, akkor a biztosítóknál is tudsz takarékoskodni gyermekcélra a megtakarításos életbiztosítás keretében. A befektetési egységekhez kötött (unit-linked) életbiztosítás lényege a tőkehalmozás, ebbe akkor érdemes belevágni, ha legalább 10-15 éven át rendszeresen félre tudsz rakni.

Biztonságérzetet adhat a tudat, hogy a biztosítóknál portfóliókezelők foglalkoznak a befektetéseddel. Neked nem kell például tőzsdézned ahhoz, hogy hozamod legyen, elég a megtakarításra koncentrálni, a többit a szakemberek menedzselik. Természetesen, ha szeretnél részt venni a portfóliók vagy az eszközalapok (például állampapírok, részvények, kötvények, befektetési alapok, ETF-ek) kiválasztásában, akkor arra is van lehetőséged.

Az egyik legnagyobb előny a többi megoldáshoz képest, hogy a biztosítói gyermek megtakarítási programoknál létezik haláleseti díjátvállalás is, ez azt jelenti, hogy ha történne veled valami, a biztosító vállalja, hogy tovább fizeti helyetted a megtakarítási díjat a gyermeked számára, és a futamidő lejártával ugyanúgy meg fogja kapni a pénzt.

Akár 8-16 millió forintos tőke is összehozható az átlagbér 10 százalékából

Ha például az első osztályos gyermekednek szeretnél gyűjtögetni, akkor 11 év múlva, amikor egyetemre megy, még nagyon jól jöhet, hogy van tőke a tandíjára, az albérletére, vagy akár az első lakására.

Nézzünk is erre egy példát! A szülőknek azt szoktuk javasolni, hogy fordítsák a fizetésük 10 százalékát gyermek megtakarításra. Most az átlagbér 10 százalékával számoltunk, havi 40 ezer forint rendszeres megtakarítása mellett. 7 éves gyermekednek a nagykorúságára közel 8 millió forintot tudsz összegyűjteni.

| Gyermeked életkora | Futamidő | Havonta félretett összeg | Összes megtakarítás | Lejárati összeg |

|---|---|---|---|---|

| 7 év | 11 év | 40 000 Ft | 6,14 millió forint | 7,58 millió forint |

Ha két kereset is van gyermek megtakarításra, akkor a következőképpen alakulhat a végeredmény. Havi 80 ezer forintból már közel megduplázhatjátok az összeget közel 16 millió forintra.

| Gyermeked életkora | Futamidő | Havonta félretett összeg | Összes megtakarítás | Lejárati összeg |

|---|---|---|---|---|

| 7 év | 11 év | 80 000 Ft | 12,29 millió forint | 15,28 millió forint |

Még jobb, ha már gyermeked babakorától kezded el a takarékoskodást. Mutatunk 18 éves futamidőre is egy kalkulációt. A 16 millió forint még havi 40 ezer forintból is összehozható, ha elég időt szánsz rá.

| Gyermeked életkora | Futamidő | Havonta félretett összeg | Összes megtakarítás | Lejárati összeg |

|---|---|---|---|---|

| 0 év | 18 év | 40 000 Ft | 11,23 millió forint | 16,64 millió forint |

Kérj személyre szabott kalkulációt gyermek megtakarítási szakértőinktől.

Így tudtok hozzáférni és felhasználni a pénzt

A pénzhez a futamidő lejártával férhettek hozzá, és bármire elkölthetitek. 10 év után ezt kamatadómentesen tehetitek meg, a kamatadó egyébként 15 százalék lenne, és a 13 százalékos szochót sem kell megfizetned. A megtakarítást egy összegben és havonta járadék formájában is felvehetitek. A járadék például a havi kiadások fedezésére és olyan célokra lehet alkalmas, mint a nyelvvizsga, jogsi, vagy Erasmus költőpénz.

A biztosítói gyermek megtakarítások rugalmasak, még csak azt sem kell kivárni, hogy a gyermeked betöltse a 18. életévét, mint a Babakötvénynél, már a nagykorúsága előtt is hozzáférhettek a pénzhez (állami támogatás viszont emellé nem jár). A Babakötvényről ebben a cikkben írtunk részletesen.

Szülőként te tudod a legjobban, hogy egy családban minden életszakaszban akadnak kiadások, a ruhatárat folyamatosan frissíteni kell, az óvodában és az iskolában is mindig szednek pénzt valamire, programok, kirándulások, közben az étkeztetést és a tanszereket is meg kell oldani. Egyre költségesebbek a táborok, szakkörök, sportfoglalkozások és a zeneiskola is. Ezeket majd akár a felvett járadékból is tudod fedezni.

Fontos, hogy tényleg hosszú távra tervezzetek, mert ezek a megtakarítási formák úgy vannak kialakítva, hogy a költségek jelentős részét az első két-három évben vonják el, így az első pár évben semmiképpen sem érdemes feltörni.

Mennyibe kerül felnevelni egy gyermeket?

Egy tavaly ősszel publikált felmérés szerint a szülők fele erre 10-30 millió forint, negyede 30-50 millió forint, tizede pedig 50 millió forint fölötti összeget mondott.

A biztosítók ajánlatai

Megtakarításos (unit-linked) életbiztosítást a következő biztosítóknál tudsz kötni (néhol már az elnevezés is árulkodik arról, hogy gyermekcélra is használható):

- Alfa Jövőtervező

- Allianz Életprogram, Bónusz Életprogram

- CIG Pannónia Esszencia E, Klikk

- Generali MyLife Extra Plusz (Gyermekjövő céllal)

- Groupama Next

- MetLife Manhattan

- NN Biztosító Visio

- Signal Iduna Előrelátó

- Uniqa Life Planet Bonus

- Union Vienna You

Az életbiztosításokat jellemzően minimum 10 éves időtávra kötheted meg (az ajánlott tartási idő viszont inkább 15-20 év), és már havi 12 ezer forintos összeg is elég lehet az induláshoz. Ahogy azonban a fenti kalkulációk alapján is látszik, ha tekintélyesebb tőkét szeretnél gyermekednek, akkor érdemes magasabb futamidőben és megtakarításban gondolkodni. Fordulj gyermek megtakarítási szakértőinkhez, és kiszámolják, hogy a ti élethelyzetetekben mi lenne a célravezető.

Összehasonlítjuk Neked az ajánlatokat!

Ezt jó, ha tudod az öröklésről

A megtakarításos életbiztosítások a kockázatokra is fedezetet nyújtanak, haláleset és rokkantság (ehhez legalább 40 százalékos egészségkárosodást kell igazolni) esetén is térítenek. Ha tragédia történik, a hagyományos örökösödési eljáráson kívül, egyenesen a kedvezményezett számlájára utalják a pénzt, akár 2 héten belül, amely után nem kell sem adót, sem illetéket fizetni.

Összefoglalva

A banki gyermek megtakarításoknál nem elvárás a rendszeresség, a biztosítóknál viszont igen. Igaz, a biztosítók programjával magasabb hozamok is érhetőek el, 10 év után kamatadómentessé válik a megtakarítás, és már a nagykorúság előtt hozzáférhettek. A biztosítók haláleseti díjátvállalást is biztosítanak, hogy tragédia esetén se szűnjön meg a gyermekednek szánt megtakarítás. Még az átlagbér 10 százalékából is össze tudsz takarékoskodni 8-16 millió forintra, futamidőtől függően.

Szeretnél te is időben gondoskodni gyermeked jövőjéről? Gyermek megtakarítási szakértőink örömmel segítenek neked megtalálni a legjobb lehetőséget, és konkrét kalkulációkat is mutatnak, hogy mennyi pénzt tudnál összegyűjteni a gyermeked számára. Ha érdekelnek a részletek, nézz be hozzánk, vagy találkozzunk online. A lenti űrlap kitöltésével tudsz bejelentkezni egy díjmentes beszélgetésre.

Ebben a cikkben

Tartalomjegyzék

Gyermek megtakarítási szakértőnkhöz itt tudsz bejelentkezni.

Megnézzük neked, hogy számodra melyik a legjobb opció arra, hogy takarékoskodj a gyermekednek! Csak annyi a dolgod, hogy visszahívást kérj tőlünk, tanácsadónk 1 munkanapon belül visszahív és személyre szabottan hasonlítja össze neked a pénzügyi megoldásokat.

Gyermek megtakarítási szakértőnkhöz itt tudsz bejelentkezni.

Megnézzük neked, hogy számodra melyik a legjobb opció arra, hogy takarékoskodj a gyermekednek! Csak annyi a dolgod, hogy visszahívást kérj tőlünk, tanácsadónk 1 munkanapon belül visszahív és személyre szabottan hasonlítja össze neked a pénzügyi megoldásokat.