Nyugdíj előtakarékosság: minden, amit a három megtakarítási formáról tudni érdemes

Az ő ajánlataikat mind összehasonlítottuk

Nyugdíj előtakarékossági megoldások

A nyugdíj előtakarékosság egy öngondoskodási forma, amelynek az a célja, hogy az államtól független, privát nyugdíjad legyen.

Három nyugdíj célú előtakarékossági forma létezik:

- az önkéntes nyugdíjpénztár, ami egy pénztári konstrukció,

- a nyugdíj-előtakarékossági számla, ami egy a bankok és befektetési szolgáltatók kínálatában megtalálható megoldás,

- a nyugdíjbiztosítás, ami egy biztosítói nyugdíj-előtakarékossági módozat.

A hosszú távú megtakarításokat az állam is jutalmazza. Adójóváírás mind a három típusú nyugdíj-előtakarékossági formára jár.

Nyugdíj befektetések összehasonlítása

| Önkéntes nyugdíjpénztár | Nyugdíjbiztosítás | Nyugdíj előtakarékossági Számla | |

|---|---|---|---|

| Ajánljuk: | Ha a munkáltatód fizeti helyetted a tagdíjat, vagy már csak 10-12 éved van hátra a nyugdíjig. | Ha legalább 13 éved van hátra a nyugdíjig, és fontos számodra a magas hozam lehetősége. | Ha jártas vagy a befektetések területén, és aktívan tudsz értékpapírokkal kereskedni. |

| Nem ajánljuk: | Ha saját pénzből tennél félre, vagy legalább 15 éved van hátra a nyugdíjazásodig. | Ha kevesebb mint 10 éved van hátra a pihenőévekig, vagy inkább állampapírba fektetnél. | Ha nem szeretnél foglalkozni a nyugdíj befektetés menedzselésével, vagy nem értesz hozzá. |

| Hozam: | A választott pénztári portfólió, és részben a magyar gazdaság teljesítményétől függ. | A választott befektetési eszközalapok / világgazdaság teljesítményétől függ. | Elsősorban a saját értékpapír-kereskedési szaktudásodtól függ. |

| Költségek: | A TKM-ek 0,9% és 2,5% között alakulnak 10 éves távon. | A TKM-ek 1,5% és 4% között alakulnak időtávtól és kockázati szinttől függően. | A vásárolt befektetési alapok költségeitől függ. 0,2% és 4% között bármennyi lehet. |

| Lejárat: | Az aktuális nyugdíjkorhatár. | A 65. születésnapod. | Az aktuális nyugdíjkorhatár. |

| Befektetés: | Magyar állampapír és főként hazai értékpapírok. | Garantált, menedzselt és vegyes külföldi befektetési alapok. | Európai és hazai értékpapírok. |

| Adókedvezmény: | Évi 20%, de maximum 150.000 Ft. | Évi 20%, de maximum 130.000 Ft. | Évi 20%, de maximum 100.000 Ft. |

Nyugdíj előtakarékosság – 20 százalék adókedvezmény

Az adókedvezmény mértéke minden nyugdíj-előtakarékossági lehetőségnél egyforma: az éves befizetések után 20 százalék. Az egyes termékeknél a kedvezmény érvényesíthetőségének összeghatárai eltérnek azonban az alábbiak szerint:

Az adókedvezmény érvényesítésének felső határai az egyes nyugdíj-előtakarékossági formáknál

| Nyugdíj-előtakarékossági forma | Adójóváírás mértéke | Adójóváírás éves maximuma (forint) | Mekkora megtakarítással érhető el a maximális éves adójóváírás, havi befizetés esetén (forint) | Mekkora megtakarítással érhető el a maximális éves adójóváírás, éves befizetés esetén (forint) |

| Önkéntes nyugdíjpénztár* | az éves megtakarítás 20 százaléka | 150 000 | 62 500 | 750 000 |

| Nyugdíj-előtakarékossági számla | az éves megtakarítás 20 százaléka | 100 000 | 41 667 | 500 000 |

| Nyugdíjbiztosítás | az éves megtakarítás 20 százaléka | 130 000 | 54 167 | 650 000 |

Forrás: Grantis saját gyűjtés

A táblázatból jól látszik, hogy a támogatásoknak van ugyan felső határa, de ezek elég tág teret adnak arra, hogy nagyobb összegeket is meg lehessen takarítani adójóváírással. Eddig a határig

az éves nyugdíj célra félretett pénzed 20 százalékának megfelelő összeget így pluszban vissza tudsz igényelni a befizetett személyi-jövedelemadódból. Magyarán minden 5 nyugdíjra félretett forintodat az állam 1 forinttal kiegészíti.

Egy havi 20 ezer forintos nyugdíj-előtakarékossági termékbe így valójában havi 24 ezer forint vándorol. Ebből a plusz 4 ezer forint a visszaigényelt személyi-jövedelemadód.

A különböző előtakarékossági formák révén igénybe vett adókedvezmény összege azonban nem haladhatja meg a 280 ezer forintot.

A nyugdíjcélú megtakarítás kiválasztásának legfontosabb szempontjai

- Mekkora összeget tudsz hosszú távon félretenni, anélkül, hogy váratlan helyzetekben hozzá kelljen nyúlnod?

- Milyen gyakran van lehetőséged jövedelmed egy részét a kiválasztott célra eltenni?

- Van-e már meglévő megtakarításod?

- Vannak-e egyéb céljaid, amire spórolni szeretnél?

- Mennyire vagy kockázattűrő?

- Mennyi időt, és energiát akarsz fordítani arra, hogy megtakarításaidat kezeld?

- És persze az is nagyon fontos kérdés, hogy milyen messze vagy a nyugdíjtól?

A kérdésekre úgy válaszolj, hogy ne csak az adott élethelyzeted vedd figyelembe. Gondold végig azt is, miként változhat az az évek során. Ha például akár 100 ezer forintot is meg tudnál takarítani havonta a nyugdíjas évekre, de még nincs lakásod, előtted áll a családalapítás, akkor semmiképp se ebből a teljes összegből indulj ki. Igyekezz megbecsülni, hogy mennyivel csökkenti majd a megtakarított összeget, ha a fentiekhez hasonló kiadások is megjelennek az életedben.

Az önkéntes nyugdíjpénztár

Az egyik legrégebbi nyugdíj-előtakarékossági forma az önkéntes nyugdíjpénztár (ÖNYP). A több mint 30 éves múlttal rendelkező megtakarítási típus kezdeti népszerűségét annak köszönhette, hogy a munkáltatók sokáig rendkívül kedvező feltételekkel adhattak önkéntes nyugdíjpénztári tagdíj-hozzájárulást béren kívüli juttatásként.

Később a kedvezmények rendszerét megváltoztatták, de még a mai napig hozzájárulhat a munkáltató a tagdíjhoz. A pénztáraknak 2023 év végén több mint egymillió tagja volt, az általuk kezelt vagyon piaci értéken meghaladta az 1960 milliárd forintot.

Az önkéntes nyugdíjpénztár egy portfóliós rendszerű nyugdíj-előtakarékossági forma. A pénztárak összegyűjtik a megtakarításokat a tagoktól (például tőled is, ha belépsz egy kasszába), és a befizetett összeget, a pénztártag által választott általában 3-4 féle portfólióba fektetik be.

Választható portfóliók

Az önkéntes nyugdíjkasszák portfóliói a kockázatvállalás szintjében térnek el:

- klasszikus, tehát alacsony kockázatú,

- kiegyensúlyozott, azaz mérsékelt kockázat mellett kicsit magasabb hozamú, illetve

- növekedési, azaz rizikósabb eszközöket is tartalmazó, és ezzel együtt vonzóbb hozammal kecsegtető portfóliók.

A független nyugdíj-előtakarékossági szakértő tippje: a portfólió kiválasztásánál hosszabb távon érdemes vizsgálni a hozamelvárásokat. A hozamteljesítmény követése elengedhetetlen a pénztártagság teljes ideje alatt. Indokolt esetben célszerű változtatni a portfólión, esetlegesen a pénztárváltáson is el lehet gondolkodni.

Kis összeggel is elkezdhető nyugdíj előtakarékosság

Az önkéntes nyugdíjpénztár egyedi elemei között fontos kiemelni, hogy már viszonylag alacsony havi összeggel is indítható. Ma már havi 4-5 ezer forint befizetése ugyanis maximum arra elég, hogy a lelkiismereted elaltasd vele, de használható összegű nyugdíjkiegészítés nem lesz belőle. Tény ugyanakkor, hogy a rendszeres havi utalások mellett eseti befizetésekre is van lehetőség.

Az önkéntes nyugdíjpénztár költsége

- A pénztárak a működésükre és

- a befektetési tevékenységhez kapcsolódóan számolhatnak el kiadásokat.

Az önkéntes nyugdíjpénztárak költségelvonása sávos. Jellemzően annál magasabb összeget különítenek el a tagok befizetéseiből a kiadásaik fedezésére, minél kevesebbet fizetsz be havonta. Nem ritka, ahol havi néhány ezer forint befizetése esetén ennek mértéke eléri az 5-6 százalékot. A legjobb költségarány – ami 1-4 százalék – pedig általában legalább havi 20-25 ezer forint befizetése esetén érhető el.

Összehasonlítást segítő mutatók

A TKM, azaz Teljes Költség Mutató – és az önkéntes pénztárakra vonatkozó TKMNY is – egy típuspéldán keresztül mutatja be, hogy az adott nyugdíj-előtakarékossági módozatnál évente hány százalék megy el a költségekre. A meghatározott példát minden pénztárra kiszámolják, így az összehasonlítás során ezeket a mutatókat lehet összevetni a költségesség megítéléséhez.

Ha kizárólag a költség szempontjából vizsgáljuk a különböző adókedvezménnyel támogatott nyugdíj célú előtakarékossági formákat, az önkéntes nyugdíjpénztár a nyugdíj-előtakarékossági számla és a nyugdíjbiztosítás között helyezkedik el.

Az önkéntes nyugdíjpénztár hozama

Az önkéntes nyugdíjpénztárak 2023-ban kiugróan magas, 21 százalékos nettó átlaghozamot értek el. 10 éves időtávon 5,6 százalékos, 15 év alatt pedig 7 százalékos átlaghozamot produkáltak. A lenti táblázatban készültünk összefoglalóval is.

Önkéntes nyugdíjpénztári hozamok 2024

| Önkéntes pénztári portfólió | Egyéves nettó hozam (2024) | 10 éves nettó átlaghozam (2015-2024) | 15 éves nettó átlaghozam (2010-2024) | 20 éves nettó átlaghozam (2005-2024) |

|---|---|---|---|---|

| Alfa Önkéntes Nyugdíjpénztár | ||||

| Klasszikus portfólió | 4,47 | 2,36 | 4,21 | 4,63 |

| Kiegyensúlyozott portfólió | 9,15 | 4,18 | 5,75 | 5,73 |

| Növekedési portfólió | 12,86 | 6,27 | 7,03 | 7,01 |

| Szakértői portfólió | 10,34 | 5,10 | 6,42 | 6,72 |

| Megatrend portfólió | 23,45 | 7,84 | 8,83 | 9,30 |

| Pénzpiaci portfólió | 6,85 | 10,67 | 10,67 | 10,67 |

| Allianz Hungária Önkéntes Nyugdíjpénztár | ||||

| Klasszikus portfólió | 5,73 | 1,41 | 2,50 | 3,36 |

| Kiegyensúlyozott portfólió | 10,85 | 4,52 | 5,92 | 5,91 |

| Növekedési portfólió | 16,19 | 7,51 | 7,89 | 7,41 |

| Kockázatvállaló portfólió | 24,85 | 11,40 | 10,47 | 9,33 |

| Aranykor Országos Önkéntes Nyugdíjpénztár | ||||

| Csendélet portfólió | 5,66 | 3,62 | 5,54 | 5,79 |

| Klasszikus portfólió | 11,05 | 5,26 | 6,12 | 6,17 |

| Egyensúly portfólió | 12,55 | 6,06 | 7,17 | 6,87 |

| Lendület portfólió | 17,96 | 8,05 | 8,56 | 7,82 |

| ESG Dinamikus portfólió | 21,78 | 10,75 | 10,75 | 10,75 |

| Bizalom Országos Önkéntes Kölcsönös Nyugdíjpénztár | ||||

| Hagyományos portfólió | 7,71 | 3,53 | 4,67 | 5,51 |

| Kiegyensúlyozott portfólió | 11,80 | 5,26 | 6,49 | 6,93 |

| Dinamikus portfólió | 16,14 | 6,49 | 7,28 | 7,73 |

| Budapest Országos Önkéntes Kölcsönös Nyugdíjpénztár | ||||

| Aktív portfólió | 22,30 | 8,43 | 9,00 | 7,91 |

| Bebiztosító portfólió | 6,27 | 3,93 | 4,98 | 5,50 |

| Erste Önkéntes Nyugdíjpénztár | ||||

| Kiszámítható portfólió | 6,95 | 3,20 | 4,81 | 5,17 |

| Bázis portfólió | 10,70 | 4,41 | 5,62 | 5,78 |

| Lendület portfólió | 14,16 | 6,40 | 6,96 | 6,78 |

| Trend portfólió | 12,39 | 9,93 | 9,93 | 9,93 |

| Életút Nyugdíjpénztár | ||||

| B-portfólió | 9,11 | 4,78 | 6,06 | 6,23 |

| D-portfólió | 11,16 | 6,01 | 7,01 | 7,14 |

| R-portfólió | 11,44 | 5,81 | 6,36 | 6,65 |

| H-portfólió | 10,02 | 5,71 | 6,66 | 6,48 |

| Generali Önkéntes Nyugdíjpénztár | ||||

| Eldorado Standard portfólió | 6,00 | 3,55 | 4,72 | 5,28 |

| Eldorado Medium portfólió | 13,84 | 6,32 | 6,89 | 6,70 |

| Eldorado Business portfólió | 19,99 | 8,78 | 7,91 | 7,36 |

| Eldorado Abszolút portfólió | 8,01 | 5,90 | 5,90 | 5,90 |

| Honvéd Közszolgálati Önkéntes Nyugdíjpénztár | ||||

| Klasszikus portfólió | 5,91 | 3,12 | 4,81 | 5,52 |

| Kiegyensúlyozott portfólió | 9,69 | 5,09 | 5,73 | 5,96 |

| Növekedési portfólió | 13,81 | 6,94 | 6,69 | 6,27 |

| Pénzpiaci portfólió | 6,45 | 2,95 | 3,81 | 4,58 |

| MBH Gondoskodás Nyugdíjpénztár – önkéntes nyugdíjpénztári ágazat | ||||

| Kiszámítható portfólió | 6,97 | 3,00 | 3,89 | 4,26 |

| Klasszikus portfólió | 5,66 | 3,23 | 4,23 | 4,52 |

| Kiegyensúlyozott portfólió | 15,29 | 6,31 | 7,14 | 6,70 |

| Növekedési portfólió | 14,92 | 6,66 | 7,15 | 6,70 |

| Lendületes portfólió | 16,23 | 16,23 | 16,23 | 16,23 |

| OTP Önkéntes Kiegészítő Nyugdíjpénztár | ||||

| Klasszikus portfólió | 8,25 | 3,47 | 4,80 | 5,36 |

| Kiegyensúlyozott portfólió | 11,46 | 6,25 | 7,09 | 6,79 |

| Növekedési portfólió | 16,07 | 8,29 | 7,87 | 6,76 |

| Kockázatkerülő portfólió | 7,68 | 3,38 | 3,91 | 3,91 |

| Dinamikus portfólió | 20,17 | 9,22 | 8,21 | 8,21 |

| Óvatos portfólió | 7,83 | 3,90 | 3,90 | 3,90 |

| Pannónia Nyugdíjpénztár | ||||

| Zafír portfólió | 9,55 | 3,29 | 4,49 | 5,12 |

| Smaragd portfólió | 23,21 | 7,06 | 6,88 | 6,77 |

| Rubin portfólió | 26,04 | 8,82 | 8,21 | 7,83 |

| Borostyán portfólió | 7,16 | 7,16 | 7,16 | 7,16 |

| Gyémánt portfólió | 30,78 | 13,36 | 13,36 | 13,36 |

| Postás Önkéntes Nyugdíjpénztár | ||||

| Alap portfólió | 9,29 | 4,90 | 5,65 | 5,95 |

| X.1 Generáció 2027 portfólió | 9,24 | 4,75 | 5,55 | 5,87 |

| X.2 Generáció 2037 portfólió | 10,58 | 5,09 | 5,77 | 6,04 |

| Y Generáció 2047 portfólió | 12,54 | 5,78 | 6,24 | 6,39 |

| Prémium Önkéntes Nyugdíjpénztár | ||||

| Klasszikus portfólió | 9,36 | 4,66 | 4,91 | 4,91 |

| Irány 2025 portfólió | 9,11 | 5,10 | 6,13 | 6,18 |

| Irány 2035 portfólió | 13,11 | 6,80 | 7,35 | 6,02 |

| Irány 2045 portfólió | 19,27 | 11,43 | 11,43 | 11,43 |

| Irány 2055+ portfólió | 22,53 | 20,00 | 20,00 | 20,00 |

A fentebb részletezett adatok a múltbeli hozamokról adnak információt, ezeken keresztül összemérhetőek a kasszák előző időszakokra vonatkozó teljesítménye, de semmilyen garanciát nem jelentenek a jövőre vonatkozóan.

Az önkéntes nyugdíjpénztári számla hozzáférhetősége

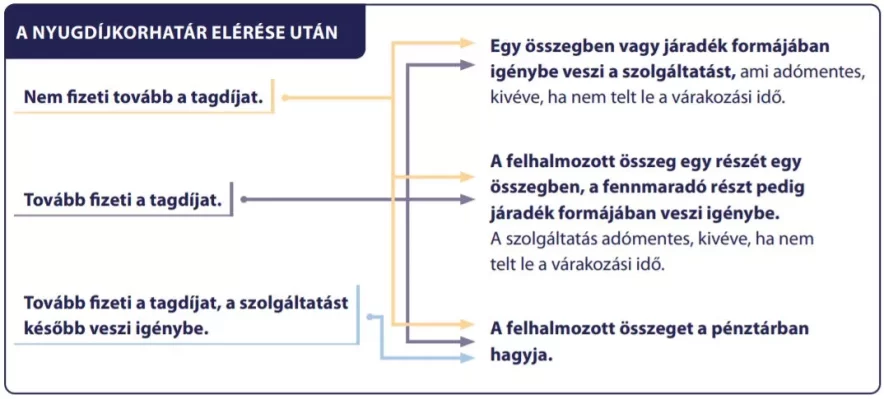

Az önkéntes nyugdíjpénztári megtakarítás lejárata a nyugdíjazáshoz kapcsolódik, ha eléred a nyugdíj korhatárt és nyugdíjba vonulsz, hozzáférsz az összegyűjtött pénzhez. Erre azonban csak akkor van adó- és járulékmentesen lehetőséged, ha a számla megnyitása után eltelt már 10 év. Azt, hogy ebben az esetben milyen lehetőségek közül választhatsz az alábbi ábrán látod.

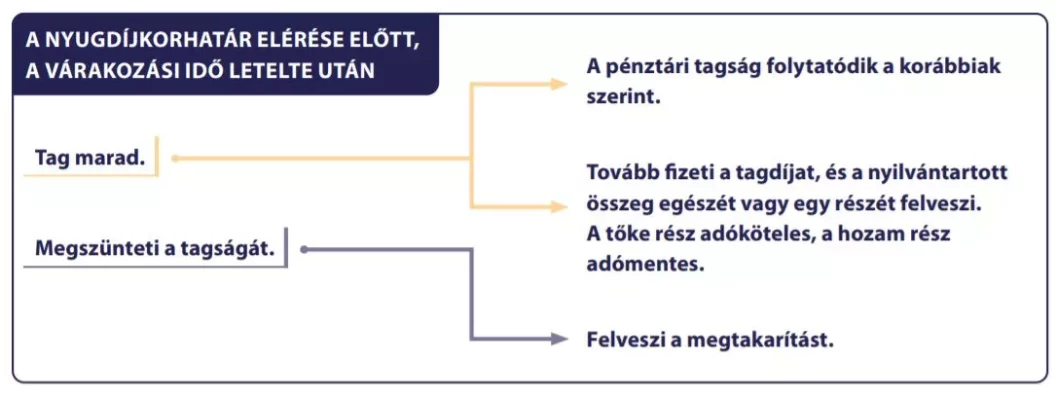

Ha nyugdíjazás előtt szeretnél pénzt kivenni az önkéntes nyugdíjpénztárból és a tagságod kezdetétől eltelt már 10 év, az alábbiak közül választhatsz:

Fontos azonban tudnod, hogy ez utóbbi esetben adó- és járulékfizetési kötelezettségekkel kell számolnod az alábbiak szerint:

- 10 év eltelte után a teljes hozam adómentesen felvehető

- 10-20 évig a tőke egyre csökkenő mértékben adóköteles (minden évben 10 százalékkal kevesebb része adózik). A fizetendő adó 15 személyi jövedelemadó (SZJA) és 13 százalék szociális hozzájárulási adó (Szocho).

Ha még nem telt el 10 év az önkéntes nyugdíjpénztári tagság kezdetétől, akkor nem vehetsz fel pénzt a számláról.

Az önkéntes nyugdíjpénztári megtakarítás öröklése

Az önkéntes nyugdíjpénztárnál lehetőség van kedvezményezett megjelölésére. A kedvezményezett halál esetén, illetékmentesen és örökösödési eljáráson kívül megkapja az összegyűjtött tőkét, kamatokat és a visszaigényelt összes adójóváírást is.

Nem kell tehát attól tartanod, hogy a tragédia után a nyugdíjra gyűjtött pénzed megadóztatják, vagy kijelölt örökösödnek illetéket kell utána fizetnie. (Az örökösödési illeték jelenleg 18 százalék.)

Szabályok rokkantság esetén

- A 70 százalékos rokkantsági fok elérésekor életbe lép a rokkantnyugdíj-jogosultság. Ha a pénztárnyitás óta eltelt tehát már 10 év, akkor adómentesen veheted fel az összegyűjtött összeget. Ha nem telt még el 10 év, akkor adót kell befizetned a tőke után.

- Ha a rokkantsági fok nem éri el a 70 százalékot, csak akkor nyúlhatsz hozzá a megtakarításhoz, ha a tagság kezdetétől eltelt már 10 év. Ebben az esetben meg kell fizetned az előzőekben már említetteket, csak a hozam 10 év után adómentesen kivehető.

Kinek ajánlható nyugdíj-előtakarékossági forma az önkéntes nyugdíjpénztár?

A független nyugdíj-előtakarékossági szakértő tippje: Az önkéntes nyugdíjpénztárat elsősorban azoknak ajánljuk, akiknek legfeljebb 10-12 évük van hátra a nyugdíjkorhatár eléréséig. Meglévő megtakarításaik értékének megőrzése a fontosabb, elsősorban alacsony kockázatú eszközökbe fektetnék a nyugdíjra félretett pénzüket.

Kevésbé ajánlott az önkéntes nyugdíjpénztár a 30-as 40-es korosztálynak, akik még 20-30 év távlatában gyűjthetnek a nyugdíjukra. Számukra kedvezőbbek a nagyobb befektetési szabadságot kínáló nyugdíj-előtakarékossági formák, amelyekkel hosszú távon jobban járhatnak.

Ha többet szeretnél tudni az önkéntes nyugdíjpénztárak működéséről, érdemes elolvasnod az önkéntes nyugdíjpénztári útmutatónkat is.

A nyugdíj-előtakarékossági számla (NYESZ)

A nyugdíj-előtakarékossági számla (NYESZ) egy számlacsomag. Te adhatsz és vehetsz értékpapírokat, amelyből hozam származhat adásvételeid eredményessége alapján.

A NYESZ számlán keresztül vehetsz befektetési alapokat, ETF-eket, állampapírt, kötvényeket vagy részvényeket is, de csak azokat, amelyek az Európai Gazdasági Térség (EGT) tagállamaiban kibocsátott papírok. Ezek közül is sok esetben csak azokat, amelyeket az adott bank vagy befektetési szolgáltató kínálata tartalmaz.

A NYESZ tulajdonosok általában pénzügyileg képzettebb, tapasztaltabb megtakarítók, akik saját kézükbe veszik a nyugdíj-előtakarékossági megtakarításuk kezelését. Értenek hozzá és szeretnek is foglalkozni vele. A NYESZ-en nincs rendszeres befizetési kötelezettség. Így ez a fajta nyugdíj-előtakarékosság valóban csak a nagy pénzügyi fegyelemmel rendelkező ügyfeleknek javasolt.

A nyugdíj-előtakarékossági számla költsége

A nyugdíj-előtakarékossági számla ötezer forinttal nyitható. Az alap költség a számlavezetési díj, ez jellemzően évi 2-3 ezer forint között mozog. A kiadások nagy része nem a számla tartásával, hanem annak a használatával függ össze. Ez utóbbiak a tranzakciós költségek, azaz az egyes értékpapírok vételi-eladási díjai.

A NYESZ számlákat összehasonlító cikkünkből pontosan kiderülnek az egyes szolgáltatók által levont költségek.

A NYESZ a legolcsóbb nyugdíj előtakarékosság

Ha a nyugdíj-előtakarékossági számlát arra használod, amire kitalálták, azaz kereskedsz rajta, de befektetéseid során hosszú távra tervezel, akkor azt lehet mondani, hogy az egyenlegre vetítve 1 százalék körüli éves költséggel meg lehet úszni az ügyleteket. Emiatt a NYESZ kétségtelenül a legolcsóbb nyugdíj-előtakarékossági forma.

A nyugdíj-előtakarékossági számla hozama

A NYESZ-en akkor keletkezik hozam, ha olyan értékpapírt veszel, amely kamatot, vagy osztalékot fizet, vagy árfolyamnyereséged keletkezik a kereskedés során. (Az itt elhelyezett pénz után nem jár kamat.) Az elérhető hozam tehát teljes egészében attól függ, hogy milyen ügyesen fekteted be a pénzed.

A NYESZ tulajdonosok között az egyik legnépszerűbb értékpapír az állampapír. Sokan vannak továbbá, akik a nyugdíj-előtakarékossági számlán keresztül befektetési alapokat vásárolnak. A befektetési alapok múltbéli hozamait a Befektetési Alapkezelők és Vagyonkezelők Magyarországi Szövettsége (Bamosz) honlapján tekintheted meg.

A felsoroltakon kívül elérhetők még vállalati kötvények, részvények, ETF-ek és még sok más típusú értékpapír, amelyek alkalmasak arra, hogy a nyugdíj-előtakarékossági számlán keresztül hozamokat érj el. Hangsúlyozzuk azonban, hogy a NYESZ-t akkor válaszd, ha biztosan tudod, hogyan fogsz hozamot termelni rajta.

A nyugdíj-előtakarékossági számla hozzáférhetősége

- A NYESZ-en lévő megtakarításhoz adómentesen hozzá lehet férni, ha eléred a nyugdíjjogosultságot (és azt igazoltad is a pénzintézet felé). Feltétel továbbá, hogy legalább 10 év elteljen a számlanyitást követően.

- Ha már nyugdíjas vagy, de a számlanyitás óta még nem telt el a 10 év, a hozam után kell megfizetned a 15 százalék SZJA-t és 13 százalék szocho-t.

- Ha nyugdíjba vonulás előtt szeretnél pénzt kivenni a megtakarításból, a teljes hozamot ugyanúgy adó terheli. Ezen felül a teljes visszaigényelt adójóváírás 120 százalékát vissza kell fizetni.

- Ha rokkanttá nyilvánítanak, 3 év után nyúlhatsz a megtakarításodhoz.

Fontos még tudni, hogy

a nyugdíjba vonulás előtt nem lehet részösszeget felvenni a nyugdíj-előtakarékossági számláról. Ha hozzá szeretnél nyúlni az itt felhalmozott megtakarításodhoz, a NYESZ automatikusan megszűnik.

A nyugdíj-előtakarékossági számla örökölhetősége

A nyugdíj-előtakarékossági számlánál – az önkéntes nyugdíjpénztárral ellentétben – nincs lehetőség kedvezményezett megjelölésére. Ez azt jelenti, hogy elhalálozás esetén a NYESZ-egyenlege az örökösödési eljárás részét képezi és örökösödési illeték köteles lesz. Kivétel ez alól, ha

- egyenesági rokon, vagy házastárs örököl,

- EGT-állam által kibocsátott, hitelviszonyt megtestesítő értékpapírok (például kötvények) vannak a számlán, illetve

- ha az egy örökösre jutó ingó örökség nem haladja meg 300 ezer forintot.

Öröklés esetén a nyugdíj célból igényelt adókedvezmény nem illeti meg az örököst. Az értékpapírokat általában névértéken veszik figyelembe az eljárás során. Az elért hozamokat pedig adó terheli.

Rokkantság esetén így férhetsz hozzá

Rokkantság esetén hasonló a helyzet, mint az önkéntes nyugdíjpénztárnál. Ha a rokkantsági fok eléri a 70 százalékot, akkor a nyugdíjazás igazolása után, amennyiben a számla indítása óta eltelt 10 év, a teljes megtakarítás adómentesen felvehető. Ha nem telt el 10 év, akkor az elért hozam adózik.

Ha a rokkantság nem éri el a 70 százalékos megállapított szintet, akkor a nyugdíj-előtakarékossági számlára az alap hozzáférési szabályok vonatkoznak. Emellett az összes visszaigényelt SZJA-jóváírást 20 százalékos büntetőkamattal kell visszafizetni, ha a megtakarításhoz a számlatulajdonos a nyugdíj korhatár elérése előtt hozzá szeretne férni.

Kinek ajánlható a nyugdíj-előtakarékossági számla?

A nyugdíj-előtakarékossági számla azok számára lehet kedvező forma, akik rendszeresen kereskednek értékpapírokkal, figyelik a piacokat, értenek a tőzsdéhez és szeretnek is azzal foglalkozni.

A nyugdíj-előtakarékossági számla előnyei és hátrányai

| Előnyök | Hátrányok |

|---|---|

| Alacsony számlavezetési költségek | További díjakkal kell számolni attól függően, hogy mennyire használod a számlád |

| Az árfolyamnyereség és a befektetések hozama után nincs forrásadó (kivéve az osztalék) | Szakértelmet és odafigyelést igényel |

| Egyszerű szerződési feltételek | Nyugdíjkorhatárhoz kötött, idő előtti pénzkivétel esetén megszűnik a számla |

A nyugdíjbiztosítás

Az idén 10 éves nyugdíjbiztosítás mellett már közel 500 ezren tették le a voksukat. Az átlagos havi megtakarítás itt 20-30 ezer forint körül van. Az átlagos számlaegyenleg így már 4 év alatt eléri legalább a 800 ezer forintot!

A nyugdíjbiztosítás népszerűségének okai

A nyugdíjbiztosítás mint a neve is mutatja alapvetően egy biztosítás alapú nyugdíj-előtakarékossági forma. Az ÖNYP-hez és a NYESZ-hez képest többletszolgáltatásokat is nyújt:

- A nyugdíjbiztosítás alapja megtakarítással kombinált életbiztosítás, amely nem képezi a magánvagyon részét. Ezért nem perelhető, nem végrehajtható, nem inkasszálható, és minden esetben hagyatéki eljáráson kívül örökölhető, adó- és illetékmentesen.

- Mivel biztosítás, ezért halál esetén is fizet (akár az egyenlegnél többet is, ha kérsz hozzá plusz biztosítási összeget) és már 40 százalékos rokkantság esetén is adómentesen térít.

- A nyugdíjbiztosítás lejárata rögzített a szerződésben. Ez azért nagyon lényeges, mert ha kitolják valamikor a jövőben a hivatalos nyugdíjkorhatárt 70, 75 vagy 80 évre, akkor csak a nyugdíjbiztosítás jár le a most szerződők 65. születésnapján (jelenleg ez a nyugdíjkorhatár).

A nyugdíjbiztosítás költségei

A független nyugdíj megtakarítási szakértő tippje: a 2017-ben életbe lépett etikus életbiztosítási koncepció a korábbiaknál jóval olcsóbbá tette a nyugdíjbiztosításokat.

A független nyugdíj-előtakarékossági szakértő tippje: A nyugdíjcélú megtakarítási formák közüli választás során a nyugdíjbiztosítás igényli leginkább független szakértő bevonását. Ebből a típusból van a legtöbb fajta ajánlat. Ha csak az ismertebb biztosítók termékeit nézzük meg, akkor is elmondható, hogy ugyanolyan feltételezett hozamszint mellett is több millió múlhat egy jó vagy rossz választáson!

A nyugdíjbiztosítások hozama

A nyugdíjbiztosításoknál a hozamot a kiválasztott eszközalap, vagy eszközalapok termelik. Az eszközalapok értékpapírkosarakat jelentenek, egy-egy alapban akár több ezer papír is lehet. Ez egyrészt a diverzifikáció (a befektetések kockázatának megosztása, és ezzel a teljes portfólió rizikójának mérséklése) miatt fontos. Az alapokat szakemberek, vagyonkezelők menedzselik.

A biztosító társaságtól függ az, hogy milyen alapok közül lehet választani. A kiválasztás során értelemszerűen érdemes megnézni, hogy melyik alap hogyan teljesített a múltban. Majd ezt érdemes összehasonlítani más biztosítók ugyanolyan kategóriájú alapjainak teljesítményével.

A nyugdíjbiztosítás hozzáférhetősége

A nyugdíj-előtakarékossági formáknál óva intünk mindenkit attól, hogy a lejárat előtt hozzányúljon a pénzhez. Ez nem csak a nyugdíjcélt veszélyezteti, de mint a fentiekben bemutattuk általában komoly büntetéssel is jár.

Az élet hozhat ugyanakkor olyan helyzeteket, amikor valami miatt megszorulsz. Érdemes tisztában lenned a lehetőségeiddel, például díjcsökkentés, díjszüneteltetés, díjmentesítés.

Eseti számla

A nyugdíjbiztosításhoz tartozik egy úgynevezett eseti számla. Ez egy, a rendszeres befizetésektől elkülönített számla, amelyre bármikor befizethetsz, és amiről bármikor ki is vehetsz pénzt. A pénzt ugyanolyan feltételekkel fektetheted be, mint a rendszeres díjat. Ez egyrészt azért előnyös, mert a banki kamatok többszörösét érheted el az eseti számlán. Másrészt, ha beütne a baj, akkor jó pár nyugdíjbiztosítás esetén lehetőséged van a rendszeres díjat az eseti számláról automatikusan levonatni. Így a nyugdíjcélod sem kerül veszélybe. Nem kell tehát félned attól, hogy 20-25-30 évre belevágj egy nyugdíj-előtakarékossági megtakarításba.

A nyugdíjbiztosítás öröklése

A nyugdíjbiztosításban összegyűjtött pénzedet egészét, öröködési adó- és illetékmentesen, bárkire ráhagyhatod, akire szeretnéd. A szerződésben megnevezett haláleseti kedvezményezett elhalálozás esetén két héten belül kézhez kapja a pénzt, vagy eldöntheti, hogy folytatja a szerződést.

A nyugdíjbiztosítás, tehát nem csak a privát nyugdíjad felépítésének egy eszköze, de gondoskodást is jelent szeretteidről. Ráadásul, ha egy baleset vagy egy betegség miatt lerokkannál, de a rokkantsági fokod alapján nem állapítanak meg számodra rokkantnyugdíj-jogosultságot, akkor is van mihez nyúlnod. Ha ugyanis a rokkantság mértéke eléri a 40 százalékot, a nyugdíjbiztosításból azonnal, teljes egészében adómentesen felveheted az addig megtakarított pénzt. Ezzel pedig pótolni tudod a kieső jövedelmedet, és ilyenkor az adókedvezményt sem kell visszafizetned.

Rokkantság vagy halál esetén nem csak az összegyűjtött tőke, hanem annak többszöröse is felvehető. Erre akkor van mód, ha a nyugdíjbiztosításba választasz kockázati kiegészítőket is. Ezek jellemzően néhány ezer forinttal emelik meg a havi díjat. Rokkantság, vagy halál esetén ugyanakkor, többmilliós vagy több tízmilliós plusz térítést is jelentenek a nyugdíjbiztosításban összegyűlt összeg felett.

Mekkora támogatást jelent az adókedvezmény?

Mindenkinek érdemes rendelkeznie 25 és 54 éves kor között nyugdíjbiztosítással. Ha másért nem, azért, mert személyi-jövedelemadót sokan fizetnek. (Egy minimálbérre bejelentett alkalmazott is évi 480 ezer forint adót hagy az államnál. Egy átlagbérből (jelenleg 451 ezer forint) élő ember pedig több mint 1,18 millió forintot.)

Nézd:

| bértípus | bruttó bér havonta | nettó bér havonta | 15% szja az éves bruttó bér után | Kihasználható-e a nyugdíjbiztosítás 130 000 Ft-os adókedvezménye? |

|---|---|---|---|---|

| minimálbér | 290 800 Ft | 193 382 Ft | 523 440 Ft | igen |

| garantált bérminimum | 348 800 Ft | 231 952 Ft | 627 840 Ft | igen |

A nyugdíjbiztosítással eldöntheted, hogy ennek az adónak egy részéből a privát nyugdíjad gyarapítod.

A nyugdíjbiztosítás mindemellett képes hosszú távon mérvadó hozamot termelni. Függetlenül a banki kamatoktól, az inflációtól és az aktuális hazai gazdasági helyzettől. 20-25 év alatt egy komoly családi ház árát össze tudod gyűjteni. Ráadásul ebben az összegben a befizetéseid jelentik a kisebb részt. A nagyobb hányadot a halmozódó hozam és a visszaigényelt adó teszi ki.

Mindezt úgy, hogy nem kell értened a befektetésekhez. Nem kell nézegetned a tőzsdéken az árfolyammozgásokat. Sőt, még személyes tanácsadót is kapsz, aki segít a portfólió összeállításában és évente a segítségedre siet. Neked csak egy dolgod van: fizetni a díjat.

Ha a nyugdíjbiztosításokról többet szeretnél tudni, olvasd el összefoglalónkat erről a nyugdíj célú előtakarékosságról, amelyet itt érsz el. Ha kérdésed van, keresd bizalommal tanácsadóinkat:

Időben el kell kezdeni a megtakarítást a nyugdíjas évekre

Az állami nyugdíjrendszer problémái

Az állami nyugdíjakat ma Magyarországon a dolgozó emberek keresetéből levont járulékokból fizetik.

A nyugdíjrendszer fenntarthatósága tehát nagyrészt azon múlik, hogyan alakul a népesség összetétele:

- Kevesebb az aktív korú fiatal, de folyamatosan nő az idősek az aránya, azaz öregszik a társadalom. Az átlagéletkor az előrejelzések szerint 2060-ra 50 év lesz.

- A születéskor várható élettartam viszont emelkedik: 2022-ben a férfiaknál 72,55, a nőknél 79,05 év volt. Ez alapvetően jó hír, de azt is jelenti, hogy a nyugdíjakat egyre hosszabb ideig kell fizetni.

A nyugdíj akár a korábbi fizetés felére is csökkenhet

Az eszközök, amiket az állam a helyzet orvoslására alkalmazhat:

- jelentős összeget vonnak el az aktív korosztálytól,

- és időnként hozzányúlnak a nyugdíjkorhatárhoz, de mindezek ellenére,

- az állami nyugdíj az aktív korban elért jövedelem egyre kisebb hányadát fedezi.

Elemzők szerint 15-20 év múlva nyugdíjasként már csak kevesebb mint az átlagfizetés fele lesz az induló nyugdíj.

Tudatosan kell tervezni az időskori megélhetést

Kezdheted mindjárt azzal, hogy megnézed, mekkora állami nyugdíjra számíthatsz majd, amikor nyugdíjba mész. Ehhez ajánljuk nyugdíjkalkulátorunkat, amelyet itt érsz el.

A nyugdíjszámítás ma Magyarországon nagyon bonyolult:

- Ahhoz, hogy a nettó átlagkereseted 100 százalékát megkapd induló öregségi nyugdíjként, legalább 50 év jogosultsági idővel kell rendelkezned!

- Nagyon hosszú szolgálati idő esetén számíthatsz tehát csak arra, hogy a várható induló nyugdíjad közelítse a fizetésed. Ha már 20 évesen dolgozni kezdtél, akkor ehhez legalább 70 éves korodig dolgoznod kell.

- Ahhoz pedig, hogy minimális összegű nyugdíjat kaphass, legalább 15 ledolgozott évet kell igazolnod.

- A nyugdíjminimum jelenleg havi 28 500 forint. Ez napi 950 forintot jelent.

Melyik a legjobb nyugdíj előtakarékosság?

Talán úgy lehetne lefordítani ezt a kérdést: egy hosszú távon teljesíthető vágy/igény elérésében, melyik az az eszköz, ami a legnagyobb valószínűséggel elvezet majd a célodhoz?

A válasz sokkal egyszerűbb és kijózanítóbb, mint gondolnád: az, amelyiket tényleg használni fogod, azaz amelyik meg is valósul. Melyik tehát a legjobb nyugdíj-előtakarékosság? Az, amit végig fizetsz majd a lejáratig.

Segítünk választani a nyugdíj előtakarékossági formák közül!

Reméljük, hogy ebben a cikkben amennyire csak lehet, közel tudtunk hozni ahhoz, hogy legalább egy előzetes képed legyen erről a kérdéskörről és annak összetettségéről. Annak ellenére, hogy mindent őszintén eléd tártunk, és olyan részletességgel írtunk a nyugdíj-előtakarékossági formákról, amilyen részletes leírást máshol nem találsz, arra kérünk, ne aggódj!

Ha most tele vagy kérdéssel, kétellyel és válaszokat szeretnél, az teljesen normális. Azt jelenti ez, hogy jól végeztük a dolgunkat. És persze azt is, hogy egy következő szintre léptél a privát nyugdíjaddal kapcsolatban. Arra a szintre, ahol már tudunk valóban személyre szabottan a te igényeidről és te céljaidról beszélgetni.

A következő lépés egy személyes konzultáció. Ennek keretében teljes figyelmet kapsz tőlünk. Minden kérdésedre az eddig megszokott őszinte, de most már teljesen személyre szabott választ adunk neked. A konzultáció célja nem az eladás, hanem a teljes körű tájékoztatás.

Nekünk az a fontos, hogy mindent megérts, és felelősségteljes döntést tudj meghozni a nyugdíjaddal kapcsolatban. Mi nem is tudunk neked eladni semmit: nincs saját termékünk. Közvetítők vagyunk, akik a te megbízásodból dolgoznak. Házhoz visszük neked a bankok és biztosítók ajánlatait. Eegyütt darabokra szedhejük azokat. Te pedig sorban állás és marketing duma nélkül, a tényekre alapozva tudsz választani nyugdíj-előtakarékossági formát.

Kötelezettségmentes tanácsadás

Jelenleg több mint 50 magasan képzett tanácsadóink mindegyike él-hal azért amit csinál. Büszkén mondhatjuk, hogy a lelkiismeretünk szerint dolgozunk. Végre egy olyan pénzügyi tanácsadáson vehetsz részt, ami mentes a kellemetlen „nyomulás élménytől”. Erről már az első percben érezni fogod, hogy érted van. Ezért Sebestyén András és Deák Ferenc István, az alapítók, személyesen vállalunk felelősséget.

Nézd. Több mint 2000 ember ezt írja a személyes konzultációnkról: Mutasd!

A GRANTIS a nyugdíj előtakarékosság szakértője. Mielőtt erről személyesen is meggyőzödsz, olvasd el a velünk készült interjút a Forbes-ban, vagy fusd át azt, hogy mit is jelent az számunkra, hogy a GRANTIS a szolgáló pénzügyi tanácsadó?

Tanácsadóinkkal az ország bármely területén találkozhatsz. Legyen szó a munkahelyedről, a lakásodról. Szívesen látunk továbbá 550 négyzetméteres budapesti, az Oktogonhoz közeli irodánkban is egy őszinte beszélgetésre.

Végezetül pedig Itt tudod leadni a jelentkezésed egy ingyenes és kötelezettségmentes tanácsadásra. Az űrlap kitöltése után legkésőbb 1 munkanapon belül, szakértőink telefonon pontosítják az elképzeléseidet, és összekötnek egy GRANTIS tanácsadóval.

Gyakran ismételt kérdések

Milyen nyugdíj előtakarékosságok léteznek?

Három nyugdíj célú megtakarítás sorolható ide: az önkéntes nyugdíjpénztár, ami egy pénztári konstrukció, a nyugdíj-előtakarékossági számla, ami egy a bankok és befektetési szolgáltatók kínálatában megtalálható megoldás, és a nyugdíjbiztosítás, ami egy biztosítói nyugdíj-előtakarékossági módozat.

Mennyit kell félretennem a nyugdíjra?

Az állami nyugdíj kalkulátorunkkal ki tudod számolni, hogy adott nettó fizetés mellett, mennyit kell most félretenned, ha legalább a jelenlegi fizetéseddel megegyező nyugdíjat szeretnél. Általánosságban azt szoktuk mondani, hogy a havi bevételed 10 százalékát érdemes nyugdíj előtakarékosságra fordítani.

Mikor jár adókedvezmény a nyugdíj-előtakarékosság után?

Az adókedvezményt (szja-jóváírást) csak az veheti igénybe, aki fizet személyi jövedelemadót. Nyugdíjbiztosítás esetén azonban az is elég, ha van olyan megbízható családtagunk, aki fizet szja-t, és akit meg tudunk adni kedvezményezettként.

Miért nem érdemes halogatni a takarékoskodás elkezdését?

Minél később kezdesz el takarékoskodni, ugyanahhoz a célösszeghez annál többet kell félreraknod havonta, vagy ugyanabból a havi megtakarításból annál kevesebb pénzed gyűlik majd össze. Egy havi 20 ezer forinttal indított nyugdíjszámla esetében 10 év halogatás akár 10 millió forinttal kevesebb nyugdíjat eredményezhet.

Ebben a cikkben

Tartalomjegyzék

Itt kérhetsz teljes összehasonlítást!

Több mint 80 pénzintézeti ajánlatot versenyeztetünk neked! Csak annyi a dolgod, hogy visszahívást kérj tőlünk, tanácsadónk 1 munkanapon belül visszahív és személyre szabottan hasonlítja össze neked a pénzügyi megoldásokat.

Itt kérhetsz teljes összehasonlítást!

Több mint 80 pénzintézeti ajánlatot versenyeztetünk neked! Csak annyi a dolgod, hogy visszahívást kérj tőlünk, tanácsadónk 1 munkanapon belül visszahív és személyre szabottan hasonlítja össze neked a pénzügyi megoldásokat.