Nyugdíj-előtakarékosság adóbevallás 2026: így kell az adót visszaigényelni

- Írta: Veres Patrik

- publikálva: 2022. július 14.

- frissítve: 2026. január 06.

- Olvasási idő: 14 perc

Magyarországon három adóvisszatérítéssel támogatott nyugdíj-előtakarékosság létezik: az önkéntes nyugdíjpénztár után évi legfeljebb 150 ezer, a nyugdíjbiztosítás után 130 ezer, a nyugdíj-előtakarékossági számla (NYESZ) után 100 ezer forintot lehet visszaigényelni.

Egynél több megtakarítás megléte esetén az erre igénybe vehető szja-visszatérítés felső határa már évi 280 ezer forintra nő.

A családoknak járó szja-visszatérítéssel ellentétben ez úgy működik, hogy az évente a nyugdíj-megtakarításba fizetett összeg 20 százalékát lehet az szja-ból visszakapni, de ezt sem fizetik ki közvetlenül, azaz nem lehet elkölteni, hanem ez a pénz egyenesen mindenkinek az egyéni nyugdíj-megtakarítási számlájára kerül, ahol további kamatot, hozamot termel. A teljes nyugdíj-megtakarítási összeget adómentesen leghamarabb a nyugdíjjogosultság megszerzésekor lehet majd felvenni, ami a többségnél a 65 éves nyugdíjkorhatárt jelenti, de nőknél a Nők 40 miatt ez hamarabb is lehetséges.

Kinek jár a nyugdíjbiztosítás adókedvezménye? Miből számítják?

Az szja-ból az igényelhet vissza, aki fizet személyi jövedelemadót, azt pedig mindenki fizet, aki bejelentett munkahellyel rendelkezik. Az szja-t visszaigényelni az ún. összevont adóalapból lehet, aminek a részei:

- Bér: munkavállalói jövedelem,

- Megbízási díj: megbízási szerződés alapján végzett munka,

- Összes választott tisztségviselői díj: polgármester, önkormányzati képviselő, alapítványi és egyesületi tisztségviselők stb.,

- Ingatlan bérbeadás: 15% szja a lakáskiadás után,

- Külföldi munkajövedelmek: főként azoknál, akiknek kizárólag magyarországi állandó lakhelye van,

- Társas vállalkozói kivétek: 15% szja-t kell fizetni utána.

Mik a 2024-re vonatkozó szja adóbevallás legfontosabb határidői?

(Minden évben az előző évi adót kell bevallani, illetve visszaigényelni, vagyis 2025-ben a 2024-as adót.)

- Január 31. A munkáltató a magánszemélynek összesített igazolást ad.

- Február 15. Kedvezményre való jogosultságot tanúsító igazolás kiadása a magánszemélynek (a biztosító legkésőbb eddig küld igazolást a nyugdíj-előtakarékosságod befizetéseiről, lásd lejjebb).

- Február 25. KATA bevallási határideje,

- Március 15. A NAV elektronikus felületen teszi elérhetővé az általa készített személyijövedelemadó-bevallási tervezetet az ügyfélkapuval / KAÜ azonosítóval rendelkező magánszemélyek részére.

- Március 17. Az ügyfélkapuval / KAÜ azonosítóval nem rendelkező adózók (postán, elektronikusan, sms-ben, telefonon) kérhetik, hogy részükre a NAV postai úton megküldje a bevallási tervezetet. Ezt követően a tervezet már csak a NAV ügyfélszolgálatain kérhető.

- Május 2. A NAV eddig küld értesítést a befizetendő vagy visszaigényelhető adó összegéről azoknak az ügyfélkapuval rendelkező adózóknak, akik bevallási tervezetüket nem javították vagy nem egészítették ki.

- Május 20. Az szja-bevallási és befizetési határidő egységesen, valamennyi adózóra vonatkozóan. Az adóbevallási tervezetet az adózók eddig az időpontig javíthatják, egészíthetik ki ügyfélkapuval.

Vagyis március 16-tól már megteheted a szükséges lépéseket, hogy az adóvisszatérítést megkapd. Erre május 20-ig van időd.

Nyugdíjbiztosítás adóbevallás és adóvisszatérítés lépésről lépésre

1. Lépj be az eSZJA portálra!

A magánszemélyek adóbevallási tervezetét a NAV automatikusan elkészíti. Az egyéni vállalkozóknak (kivéve a tavaly mellékállásban katás vagy evás vállalkozókat), az őstermelőknek és az áfás magánszemélyeknek is készít adóbevallási tervezetet a NAV, de nekik továbbra is önállóan kell benyújtaniuk az szja-bevallást, és a beküldés előtt mindenképpen ki kell azt egészíteniük a jövedelmi adatokkal.

Ahogy azt a HVG-nek is elmondtuk, az adóbevallási tervezetet a NAV az eSZJA portálon teszi elérhetővé március 1-től, ahova Központi Azonosítási Ügynök (KAÜ) segítségével lehet belépni. A KAÜ az Ügyfélkaput, az elektronikus személyi igazolványt, a telefonos vagy arcképes azonosítást jelenti. Itt tudod majd visszaigényelni a nyugdíj-megtakarítások után járó szja-t is (erről később).

Az egyéni vállalkozók az általános nyomtatványkitöltő program (ÁNYK) helyett az egyszerűbb, letöltést nem igénylő, webes kitöltő felületen (WebNYK) készíthetik el az szja-bevallást: webnyk.nav.gov.hu.

KAÜ-vel nem rendelkező adózók 2025. március 17-ig kérhették az adóbevallási tervezet postázását a NAV-tól sms-ben, levélben, telefonon, személyesen vagy elektronikusan. Március 17. után már csak személyesen, a NAV ügyfélszolgálatain kérhető.

Az eSZJA portálon a Belépés gombra kell kattintani. Válaszd ki a kívánt azonosítási módot, például Ügyfélkapu. Ez esetben az ügyfélkapus felhasználónevet és jelszót kell megadni.

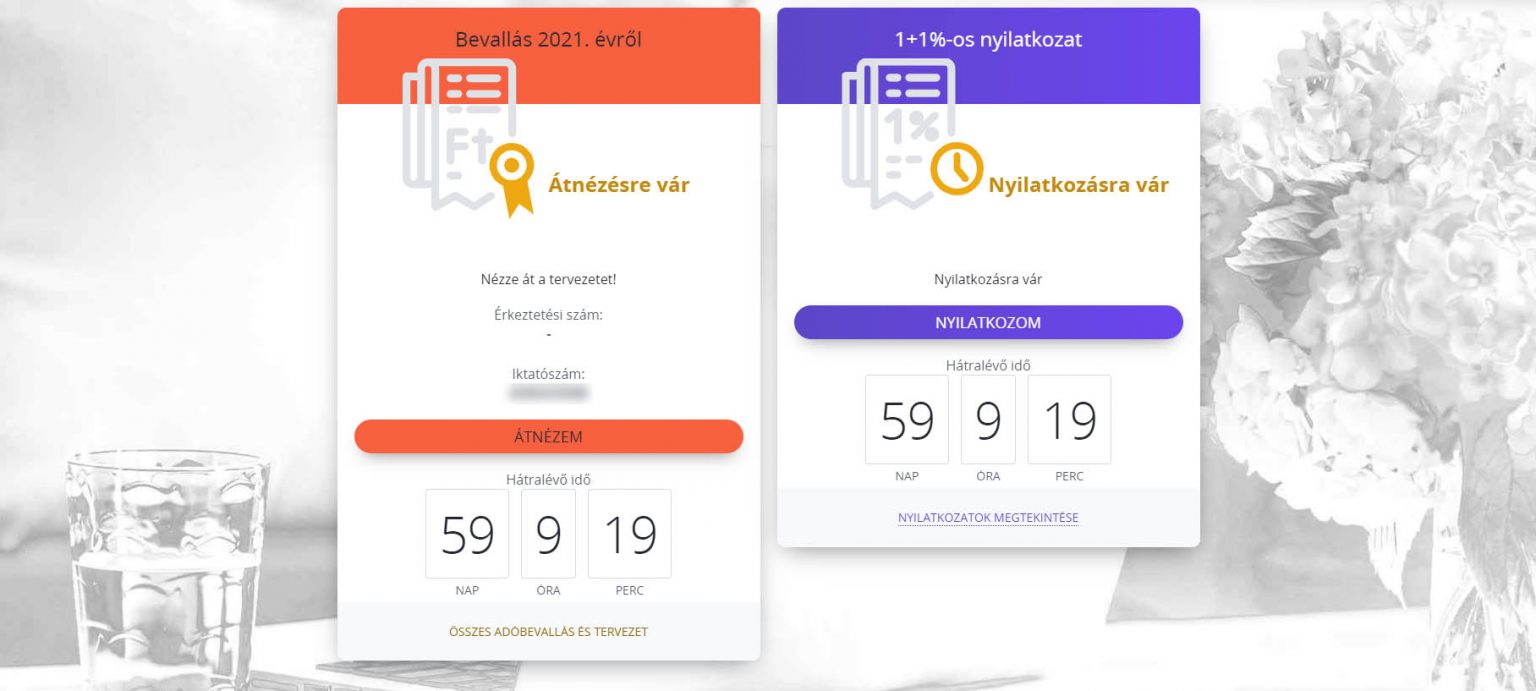

A belépés után a főoldalon két űrlap fogad: az egyik a Bevallás 2021. évről, a másik az 1+1%-os nyilatkozat. Számodra most csak az előbbi lesz a lényeges. Ha nem a 2021. évi bevallást látod, akkor a bal oldali menüben az Adóév választás menüpontnál állítsd át az adóévet 2021-re!

A Bevallás 2021. évről nyomtatványnál válasszuk az Átnézem gombot! A NAV figyelmeztető ablakát olvassuk el, majd kattintsunk a Tovább gombra!

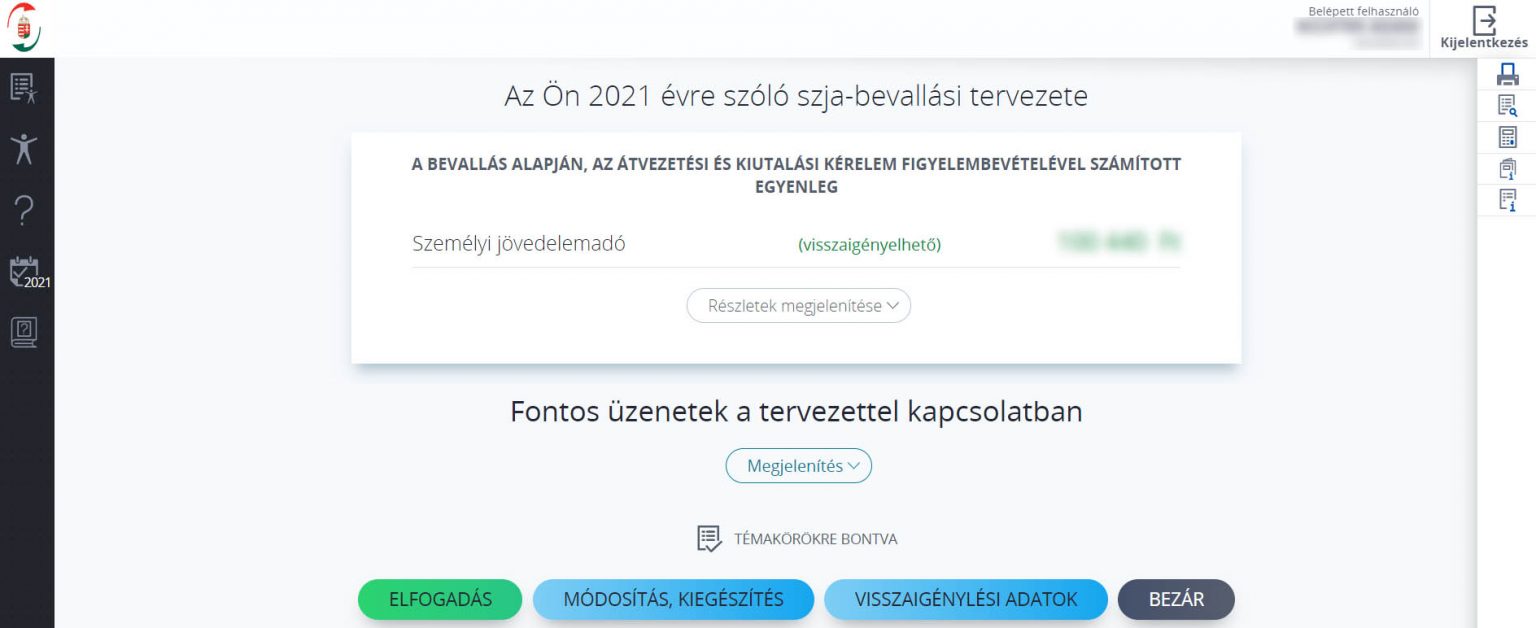

Ha szerencsénk van, már itt a főoldalon kiemelik a visszaigényelhető szja mértékét, ettől még nem árt ellenőrizni a továbbiakban leírt módon.

2. Készítsd elő a bank, biztosító vagy pénztár által küldött igazolást!

Az adóbevallás kitöltéséhez szükséges adatokat a szolgáltató minden esetben kiküldi postán vagy elérhetővé teszi az ügyfélportálon keresztül.

Ez arra is hasznos lehet, hogy ellenőrizni tudjuk, a NAV megfelelően töltötte-e ki az adóbevallás vonatkozó részét.

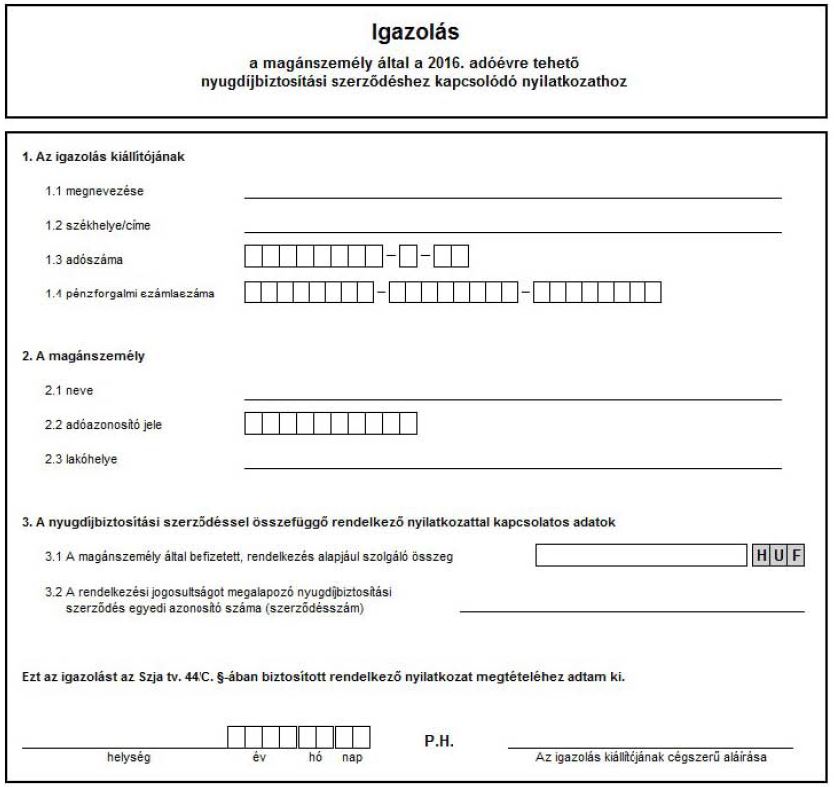

A biztosító például minden évben igazolást állít ki arról, hogy nyugdíjbiztosítási szerződéssel rendelkezel. Ez alapján kell kitöltened az adóbevallást. Az igazolás tartalmazni fogja:

- A biztosító nevét, székhelyét, adószámát és pénzforgalmi számlaszámát.

- A nevedet, adóazonosító jeledet és lakhelyedet.

- Az adóévben befizetett összeget.

- A nyugdíjbiztosítási szerződésed egyedi azonosító számát (szerződésszám).

- Az igazolás kiállítójának, vagyis a biztosító cégszerű aláírását.

3. Keresd meg a nyugdíjbiztosítást az eSZJA felületén!

Ha a 131–148. soroknál megtaláltad a megfelelő adójóváírási adatokat, és az adóbevallás többi része is helyesen van kitöltve (lásd lejjebb), akkor az Elfogadás gombra lehet kattintani. Sietni nem kell vele, ugyanis a határidő lejártakor automatikusan elfogadottá válik a bevallási tervezet.

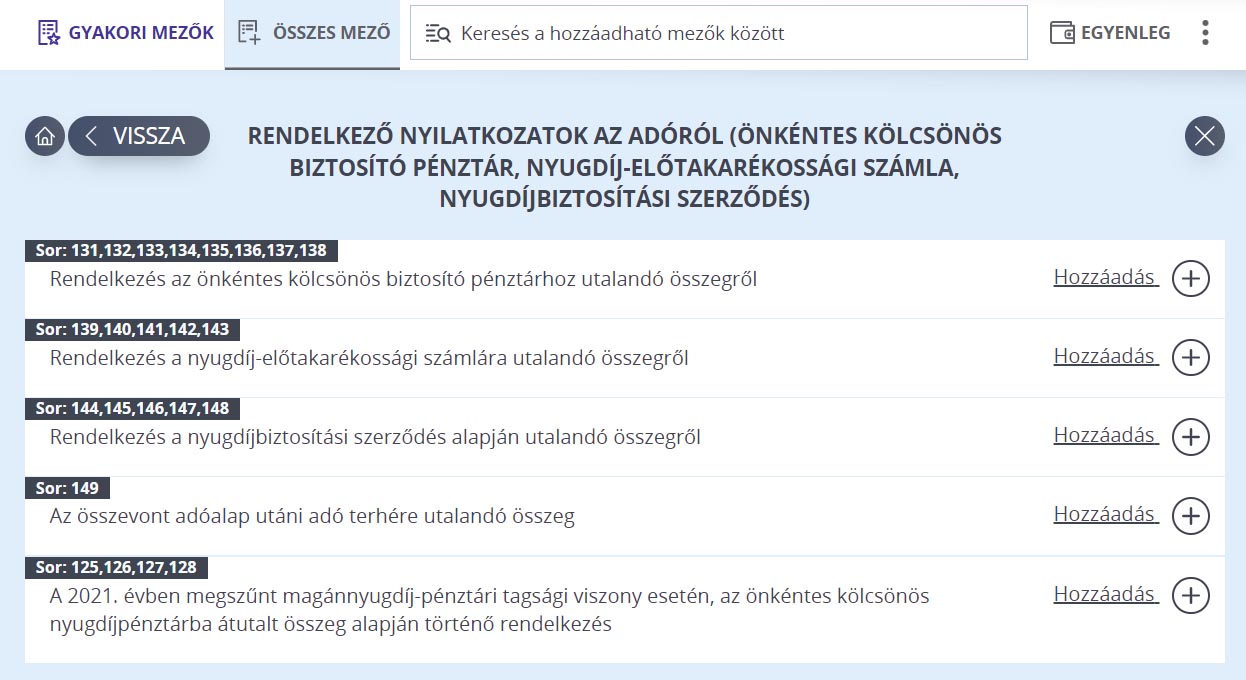

Ha sem a főoldalon, sem máshol nem találod az adójóváírás tényére vonatkozó adatokat, akkor a Módosítás, kiegészítés gombbal lehet módosítani a bevallást. Ezután az alábbi lépcsőkön kell végigmenned:

Összes mező → Személyi jövedelemadó (szja) → Rendelkező nyilatkozatok az adóról (önkéntes kölcsönös biztosító pénztár, nyugdíj-előtakarékossági számla, nyugdíjbiztosítási szerződés)

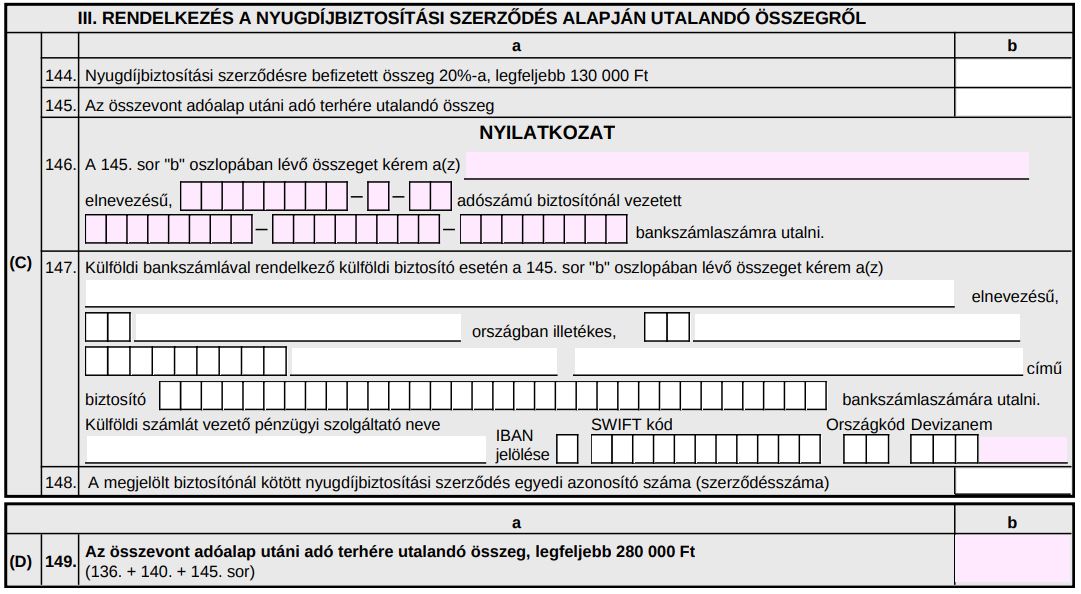

A nyugdíjbiztosítási szerződésre utalandó összegről a 144–148. sorokban lehet rendelkezni.

A 144. sorba kell beírni a 2021-es befizetések (biztosítói díjak) 20 százalékát, de maximum 130 000 forintot. A nem forintban fizetett díj meghatározása az MNB által közzétett devizaárfolyam alapján történik (az adóév utolsó napja szerint).

A 145. sorban kell feltüntetni a kiutalandó összeget. Ez akkor lehet kisebb összeg, mint a 144. sorban megadott, ha az összevont adóalap adókedvezmények levonása után fennmaradó része (47. sor) nem ad fedezetet a teljes összeg kiutalására.

A 146. sorban három mezőt kell kitölteni: a biztosító elnevezése, adószáma, bankszámlaszáma.

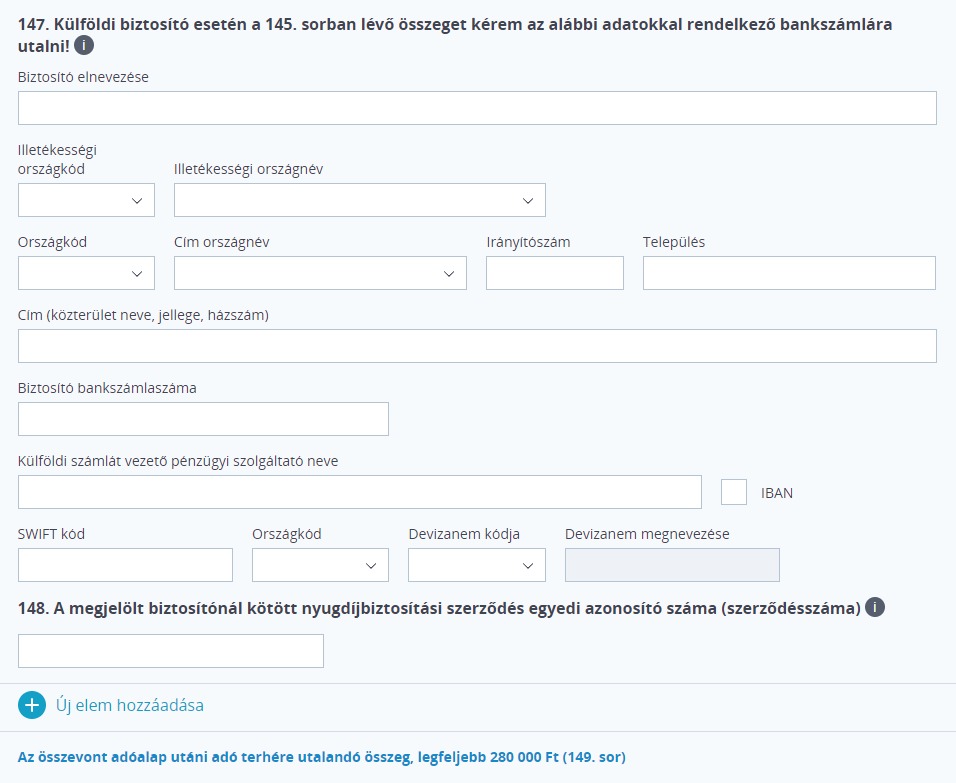

A 147. sort külföldi illetőségű biztosító esetén kell kitölteni. Itt kell feltüntetni a külföldi biztosító nevét, illetékességét, címét (székhelyét) és bankszámlaszámát. Illetékességként azt az államot kell feltüntetni, ahol a biztosító belföldi illetőségűnek minősül. Érvényes országkódok például: AT – Ausztria, GB – Nagy-Britannia, CH – Svájc, CZ – Csehország, DE – Németország, FR – Franciaország stb. Fel kell tüntetni továbbá a külföldi biztosító pénzforgalmi számláját vezető szolgáltató nevét.

Ha a külföldi számlaszám egy IBAN számlaszám, akkor a megfelelő mezőben ezt jelölni kell. Be kell írni továbbá a SWIFT kódot, illetve a pénzintézet illetőség szerinti országkódját is. Meg kell adni a devizanem három betűből álló, nemzetközileg használt kódját (EUR az eurónál, USD az USA dollárnál, GBP az angol fontnál, PLN a lengyel złotynál, stb.) a deviza pontos megnevezése mellett.

A 148. sorban a megjelölt biztosítónál kötött nyugdíjbiztosítási szerződés egyedi azonosító számát (szerződésszám) kell feltüntetni.

Önkéntes nyugdíjpénztár adóbevallás és adóvisszatérítés lépésről lépésre

Az önkéntes nyugdíjpénztár esetében az előzőekben a nyugdíjbiztosításnál leírt 1-2. lépést kell megismételni, majd a 3. lépésnél az alábbi eltérésekkel kell eljárnod:

Az önkéntes nyugdíjpénztár esetében az adójóváírást a 131–138. sorok kitöltésével lehet ellenőrizni vagy igényelni.

A 131. sorba kell beírni a 2021-es befizetések 20 százalékát, de maximum 150 000 forintot.

A 132–134. sorok az önsegélyező és egészségpénztárakra vonatkoznak, ha egyik sincs, üresen hagyható.

A 135. sorba a pénztárak együttes adókedvezményét kell beírni – ha van több is.

A 136. sorban kell feltüntetni a pénztárak után kiutalandó összeget. Ez akkor lehet kisebb összeg, mint a 131. sorban megadott, ha az összevont adóalap adókedvezmények levonása után fennmaradó része (47. sor) nem ad fedezetet a teljes összeg kiutalására.

A 137. sorban három mezőt kell kitölteni: az önkéntes pénztár elnevezése, adószáma, bankszámlaszáma.

A 138. sorban jelölni kell, ha a nyilatkozat megtételekor nyugdíjszolgáltatás miatt valaki már nem tagja az önkéntes kölcsönös biztosító pénztárnak.

Nyugdíj-előtakarékossági számla (NYESZ) adóbevallás és adóvisszatérítés lépésről lépésre

A nyugdíj-előtakarékossági számla (NYESZ) esetében a nyugdíjbiztosításnál leírt 1-2. lépést kell megismételni, majd a 3. lépésnél az alábbi eltérésekkel kell eljárnod:

A nyugdíj-előtakarékossági számlára (NYESZ) utalandó összegről a 139–143. sorokban lehet rendelkezni.

A 139. sorba kell beírni a 2021-es befizetések 20 százalékát, de maximum 100 000 forintot.

A 140. sorban kell feltüntetni a kiutalandó összeget. Ez akkor lehet kisebb összeg, mint a 139. sorban megadott, ha az összevont adóalap adókedvezmények levonása után fennmaradó része (47. sor) nem ad fedezetet a teljes összeg kiutalására.

A 141. sorban három mezőt kell kitölteni: a számlavezető, befektetési szolgáltató megnevezése, adószáma, bankszámlaszáma.

A 142. sorban jelölni kell, ha valaki 2020. január 1-je előtt elérte az öregségi nyugdíjkorhatárt.

A 143. sorban jelölni kell, ha valaki a nyilatkozat megtétele előtt, nyugdíjszolgáltatásra való jogosultság miatt 2021. december 31-e után szüntette meg a nyugdíj-előtakarékossági számláját.

Adóvisszatérítés több nyugdíj-megtakarítás esetén lépésről lépésre

Több nyugdíj-megtakarítás megléte esetén az előzőekben leírtak szerint kell eljárni, plusz a 149. sort is ki kell tölteni, ahova a 136. + 140. + 145. sorok összegét kell beírni, de legfeljebb 280 000 forintot, ugyanis ennyi az éves limit több nyugdíj-megtakarítás esetén.

Nyugdíj-megtakarítás adóbevallás ügyfélkapu nélkül: hogyan kell?

Papír alapon is ugyanazokat a mezőket kell kitölteni, mint ahogy azt az eSZJA portálnál bemutattuk.

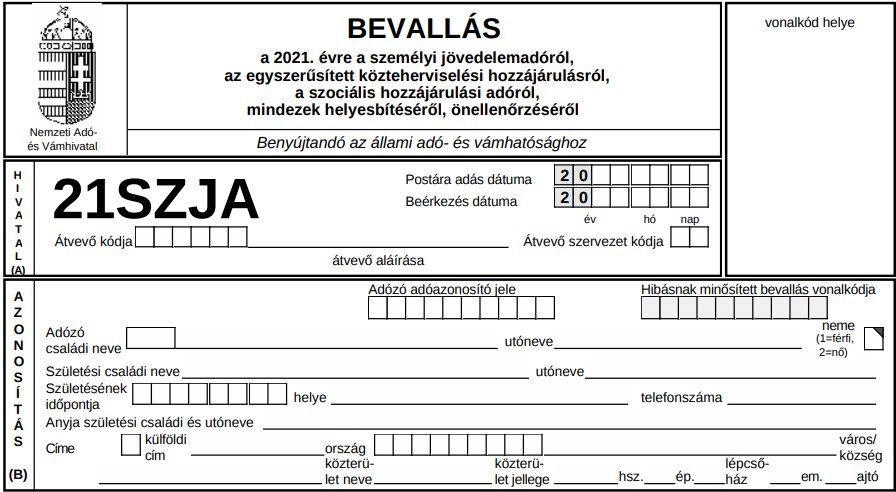

Ha nincs ügyfélkapud, javasoljuk, hogy regisztrálj magadnak egyet a NAV ügyfélszolgálatain és a kormányhivatalokban. Ha nincs, és nem is tervezel ügyfélkaput nyitni, akkor a 21SZJA kódszámú adóbevallási dokumentumot kell kitöltened (a NAV ajánlása szerint az ÁNYK programmal) az adóbevallás kitöltéséhez.

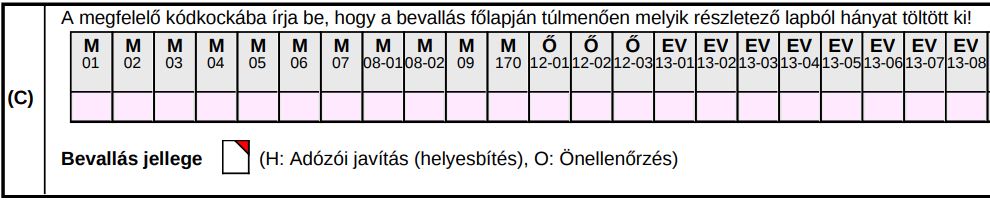

A bevallás főlapján (első oldal) a (C) jelű szekcióban ikszeld be, hogy az M03 jelzésű részletező lapot kitöltötted (ezen nyilatkozol az adóvisszaigényléséről).

Ezután lapozz a 21SZJA-03 jelzésű részletező lapra, ennek a címe: RENDELKEZŐ NYILATKOZATOK AZ ADÓRÓL II.

Az önkéntes nyugdíjpénztár az I. szekcióban, a NYESZ II. szekcióban, a nyugdíjbiztosítás a III. szekcióban található. Ezeket az eSZJA portálnál korábban leírtak szerint kell kitölteni.

Kettő vagy több nyugdíj-megtakarítás esetén a 149. sort is ki kell tölteni.

A jóváírt nyugdíjbiztosítás adóbevallás összeg várhatóan 2022 nyarán jelenik meg az egyéni megtakarítási számlán (azaz nem a bankszámlára küldik).

Ha kérdésed van, fordulj hozzánk a lenti űrlapon!

Ebben a cikkben

Tartalomjegyzék

Itt kérhetsz teljes összehasonlítást!

Több mint 80 pénzintézeti ajánlatot versenyeztetünk neked! Csak annyi a dolgod, hogy visszahívást kérj tőlünk, tanácsadónk 1 munkanapon belül visszahív és személyre szabottan hasonlítja össze neked a pénzügyi megoldásokat.

Itt kérhetsz teljes összehasonlítást!

Több mint 80 pénzintézeti ajánlatot versenyeztetünk neked! Csak annyi a dolgod, hogy visszahívást kérj tőlünk, tanácsadónk 1 munkanapon belül visszahív és személyre szabottan hasonlítja össze neked a pénzügyi megoldásokat.