Százezreket buksz minden évben, amíg nem teszel félre magadnak!

- Írta: Végh Nóra

- publikálva: 2023. október 29.

- frissítve: 2024. augusztus 14.

- Olvasási idő: 11 perc

Minél előbb kezded el a megtakarítást, annál kevesebbet buksz

Már többször is hallottad, hogy a nyugdíj megtakarítást érdemes minél hamarabb elindítani, azonban nem érted, hogy miért is kellene Neked most ezzel foglalkozni, amikor lehet, hogy még több mint 30-40 éved van a nyugdíjig? Ez valóban nagyon sok idő, ezért utánajártam, hogy mennyire számítanak az évek abban, hogy mikor kezdesz el takarékoskodni.

Számításaim során most a 20 és 40 év közöttiekre fókuszálok, mert ez a korosztály van a legjobb korban ahhoz, hogy sokat profitáljon a nyugdíj előtakarékosságból, hiszen még 25-45 éve van rá, és ez idő alatt a kamatos kamat is dolgozik. Valójában már 18 éves kortól is köthető nyugdíj megtakarítás, azonban ez nagyon ritka, hiszen az évvesztesek például még az érettségit sem tették le ilyenkor, sokan még tanulnak ebben a korban, vagy az első munkahelyükön bontogatják a szárnyaikat.

40-50 között is lehet még nyugdíj megtakarítást indítani, igaz, szerényebb eredményekkel, vagy magasabb költségekkel. 50 felett már a legtöbb pénzintézetnél jelentősen beszűkülnek a lehetőségek, vagy technikailag nem is lehetséges belevágni.

Ugyanazért a privát nyugdíjcélért, mondjuk 50 millió forintért a következőképpen oszlik meg a havonta megtakarítandó összeg:

| 20 évesen | 30 évesen | 40 évesen | 50 évesen |

|---|---|---|---|

| 15 000 Ft | 29 000 Ft | 63 000 Ft | 168 000 Ft |

A táblázatban láthatod, hogy 10 évenkénti halogatással gyakorlatilag mindig a dupláját kellene megtakarítanod a célösszegért. És ez egy bizonyos idő után anyagilag kivitelezhetetlen is lenne, például ha az átlagkeresetből élsz, akkor valószínűleg nem fogod a fizetésed felét a nyugdíjadra félretenni.

Milyen nyugdíj megtakarítási formák közül választhatsz?

A nyugdíj megtakarításoknak háromféle államilag is támogatott formája van: az önkéntes nyugdíjpénztár, a nyugdíj előtakarékossági számla és a nyugdíjbiztosítás. Ezek az opciók közül választhatsz, amikor a privát nyugdíjadra gyűjtesz.

Az állam elismerte, hogy az öregedő társadalom miatt a mostani fiatal generációnak már nem fog tudni tisztességes nyugdíjat adni, ezért a privát megtakarításokat adókedvezménnyel ösztönzi.

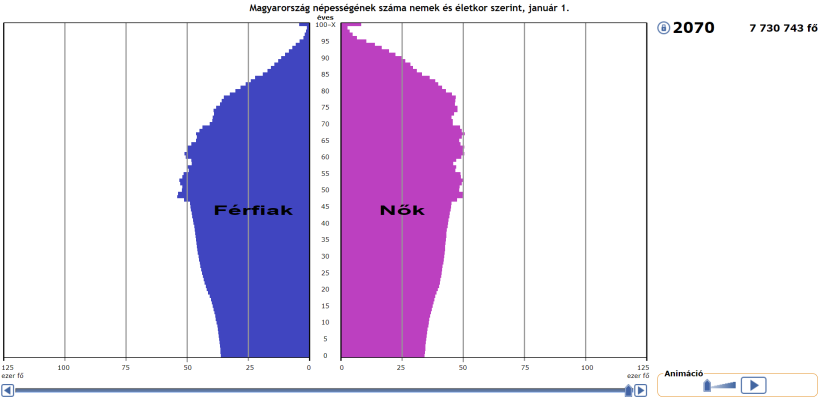

A KSH interaktív korfáján már a 2070-re becsült adatok is megtekinthetők a népességszám alakulásáról, és láthatod, hogy a fa egyre csak csúcsosodik, kevesebb lesz a fiatal és egyre több az idős ember, míg összességében a népesség is csökkenni fog a maihoz viszonyítva. Ez azért jelent problémát, mert sajnos nem lesz elég munkavállaló ahhoz, akik ki tudnák termelni a sok idős ember nyugdíját. A nyugdíjellátás színvonala egész biztosan esni fog a mostanihoz képest, pedig az átlagnyugdíj most is csak 210 ezer forint körül van.

Az állami támogatásnak az egyik formája, hogy évente 20 százalékos adójóváírást igényelhetsz vissza a személyi jövedelemadódból, amely a privát nyugdíjszámládon fog évről évre gyűlni. Mekkora összegekről is van szó?

Az önkéntes nyugdíjpénztárnál max. 150 ezer forint, a nyugdíj előtakarékossági számlánál 100 ezer forint, a nyugdíjbiztosításnál pedig 130 ezer forint adójóváírás járhat évente, amely az évek alatt milliókra gyarapodik.

A következő táblázatban összesítve megnézheted, hogy mekkora havi, illetve éves megtakarítással maxolhatod ki az adójóváírást. Ebből láthatod azt is, hogy bár havonta érdemes félrerakni, de ha év közben történt valami, például munkahelyet váltottál vagy volt egy nagyobb kiadásod, húzós volt a nyaralásod ára stb., akkor sincs semmi veszve, mert év végéig még bepótolhatod azt, akár a karácsonyi bónuszodból is.

Az adókedvezmény érvényesítésének felső határai az egyes nyugdíj-előtakarékossági formáknál

| Nyugdíj-előtakarékossági forma | Adójóváírás mértéke | Adójóváírás éves maximuma (forint) | Mekkora megtakarítással érhető el a maximális éves adójóváírás, havi befizetés esetén (forint) | Mekkora megtakarítással érhető el a maximális éves adójóváírás, éves befizetés esetén (forint) |

| Önkéntes nyugdíjpénztár* | az éves megtakarítás 20 százaléka | 150 000 | 62 500 | 750 000 |

| Nyugdíj-előtakarékossági számla | az éves megtakarítás 20 százaléka | 100 000 | 41 667 | 500 000 |

| Nyugdíjbiztosítás | az éves megtakarítás 20 százaléka | 130 000 | 54 167 | 650 000 |

Forrás: Grantis saját gyűjtés

Minden egyes év halogatásával több százezer forinttal rövidítheted meg az éves privát nyugdíjadat

Nézzük meg együtt évről évre, hogy ugyanakkora összeg félrerakásával mennyit bukhatsz vagy nyerhetsz azzal, hogy mikor lépsz.

Ügyfeleink gyakran kérdezik tőlünk, hogy mennyit érdemes félrerakni, nos ez mindenkinek az egyéni élethelyzetétől függ. Ilyenkor általában visszakérdezünk, amiket most magadnak is feltehetsz: mi a célod a megtakarítással, havonta mennyi pénzből éreznéd magadat kényelmesen, mit engednek meg a mostani lehetőségeid, mennyi az az összeg, amit lemondás nélkül félre tudsz rakni?

A GRANTIS ügyfelek egyébként átlagosan 29 ezer forintot szánnak havonta nyugdíj célú megtakarításra, ezt a CRM-rendszerünk adatai alapján tudjuk, és most a példa kedvéért ezzel az összeggel is fogok számolni.

Először is azt néztem meg, hogy 20 és 30 éves korod között indítva a megtakarítást, mekkora nyugdíjtőkét és havi privát nyugdíj kiegészítést érhetsz el, valamint mennyit buksz minden év halogatásával.

Számításaim során figyelembe vettem az évi várható 3 százalékos átlagos inflációt és évi 6 százalékos átlaghozamokkal kalkuláltam, amelyet az amerikai részvénypiac teljesítményére alapozok, az elmúlt 200 évben átlagosan 6,9 százalék volt a reálhozam.

Konkrét termékkel, nyugdíjbiztosítással számoltam.

| Életkor | Futamidő | Lejárati összeg (ennyi pénzed lesz a végén) | Havi privát nyugdíj kiegészítés | Bukás mértéke (privát nyugdíj egy évben) |

|---|---|---|---|---|

| 20 | 45 | 99 305 576 Ft | 673 017 Ft | 508 788 Ft |

| 21 | 44 | 93 376 031 Ft | 632 831 Ft | 482 232 Ft |

| 22 | 43 | 87 756 758 Ft | 594 748 Ft | 456 996 Ft |

| 23 | 42 | 82 432 289 Ft | 558 663 Ft | 433 020 Ft |

| 24 | 41 | 77 387 905 Ft | 524 476 Ft | 410244 Ft |

| 25 | 40 | 72 609 602 Ft | 492 093 Ft | 388596 Ft |

| 26 | 39 | 68 084 062 Ft | 461 422 Ft | 368052 Ft |

| 27 | 38 | 63 798 610 Ft | 432 378 Ft | 348528 Ft |

| 28 | 37 | 59 741 194 Ft | 404 880 Ft | 329976 Ft |

| 29 | 36 | 55 900 345 Ft | 378 850 Ft | 312360 Ft |

| 30 | 35 | 52 265 159 Ft | 354 214 Ft | 295632 Ft |

A táblázatban 20 és 30 között minden évre találsz kalkulációt, és ha ebbe a korosztályba tartozol, akkor az életkorod szerint megkeresheted, hogy milyen összegek várhatók. Most néhány érdekességet fogok kiemelni.

A húszas éveidben járva még az a tét, hogy minél magasabb privát nyugdíjad legyen. 20 évesen havi 29 ezer forint megtakarításával 45 év futamidővel tervezhetsz (a jelenlegi nyugdíjkorhatár 65 év), aminek a végén 99 millió forint várhat rád, ez akár tökéletes 65. szülinapi ajándék lehetne magadnak. Ezt felveheted egy összegben is, vagy havonta privát nyugdíj kiegészítés formájában is, amely 15 éves járadéki idővel (80 éves korig) számolva 673 ezer forintra jön ki. Sajnos azonban azt is meg kell említenem, hogy 19 éves korodhoz képest éves szinten összesen 508 ezer forinttal lehet kevesebb a privát nyugdíjad.

25 évesen, 5 év halogatásával ugyanakkora összeg félrerakásával már csak 27 millió forinttal kevesebb tőkéd lehet. 30 évesen pedig 20 éves korodhoz képest majdnem lefeleződik a nyugdíjalap 52 millió forintra. A bukás amiatt történik, mert a kihagyott évek alatt elesel a kamatoktól és az adójóváírástól is.

Ha tudod, hogy csak amiatt, mert mindig jövőre halasztod a nyugdíj megtakarításodat, a privát nyugdíjadban éves szinten százezrektől, a teljes járadéki idő alatt pedig súlyos millióktól eshetsz el, akkor lehet, hogy megfontolod, hogy még idén belevágj a megtakarításba.

Évente havi 29 ezer forint félrerakása mindössze 348 ezer forint, ez majdnem feleakkora összeg, mint amekkora a havi privát nyugdíjad lehet, huszonévesen kezdve, de még harmincévesen is több a havi 354 ezer forintos járadék ennél az éves díjnál.

A nyugdíjtőkédben 21 és 24 éves korod között évente 5 millió forint feletti a bukás, 25 és 28 között 4 millió forint feletti és még 29-30 évesen is 3 millió forintnál több a veszteség.

A privát nyugdíjad esetében éves szinten 20 évesen félmillió forint felett buksz, 21 és 24 között 400 ezer forintnál magasabbat, 25 és 29 között 300 ezer forintnál többet, míg 30 évesen is majdnem hogy 300 ezret veszíthetsz évente. Ám nézheted optimista fejjel is a számokat, visszafelé haladva a sorban azt láthatod, hogy minden egyes év előregondolkodással mennyivel több pénzed lehet.

Segítünk eligazodni! Érdeklődj szakértőinknél a nyugdíj megtakarítási lehetőségeidről.

30 és 40 között már a bukás elkerülése a tét

Amíg a húszas éveidben az lehet az elsődleges motiváció, hogy minél több pénzt halmozz fel, 30 és 40 között ez már átfordul arra, hogy megfékezd a bukást és kihozd a lehetőségeidből a lehető legtöbbet. Ha ezt most a harmincas éveidben olvasod, akkor fölösleges azon aggódnod, hogy mi lett volna huszonévesen, érdemes inkább arra tekinteni, hogy mennyit nyerhetsz, ha még 40 előtt belevágsz. Ez egyébként mindennel így van, ha amiatt nem vágsz bele mondjuk az álomszakmád elvégzésébe, mert 2 évig tart a képzés, akkor gondolj arra, hogy ez a 2 év ígyis, úgyis el fog telni, és mennyire hálás lesz majd azért a 2 évvel későbbi önmagad, hogy még ma elkezdted. Vannak dolgok, amiket csak csinálni kell, és jönnek majd az eredmények, ilyen a nyugdíj megtakarítás is.

| Életkor | Futamidő | Lejárati összeg (ennyi pénzed lesz a végén) | Havi privát nyugdíj kiegészítés | Bukás mértéke (privát nyugdíj egy évben) |

|---|---|---|---|---|

| 31 | 34 | 48 825 260 Ft | 330 901 Ft | 279756 Ft |

| 32 | 33 | 45 570 784 Ft | 308 844 Ft | 264684 Ft |

| 33 | 32 | 42 492 346 Ft | 287 981 Ft | 250356 Ft |

| 34 | 31 | 39 581 023 Ft | 268 250 Ft | 236772 Ft |

| 35 | 30 | 36 828 329 Ft | 249 595 Ft | 223860 Ft |

| 36 | 29 | 34 226 193 Ft | 231 959 Ft | 211632 Ft |

| 37 | 28 | 31 765 775 Ft | 215 285 Ft | 200088 Ft |

| 38 | 27 | 29 438 351 Ft | 199 511 Ft | 189288 Ft |

| 39 | 26 | 27 239 691 Ft | 184 610 Ft | 178812 Ft |

| 40 | 25 | 25 163 195 Ft | 170 537 Ft | 168876 Ft |

31 évesen indítva is még van esélyed a 48 millió forintos nyugdíjtőke felépítéséhez és havonta 330 ezer forintos privát nyugdíj kiegészítésre számíthatsz. 30 éves korodhoz képest a bukás mértéke 3,4 millió forint a nyugdíjtőkédben, az éves privát nyugdíjadban pedig 279 ezer forint.

Érdekes megfigyelni azt is a táblázatban, hogy a havonta elérhető privát nyugdíj kiegészítések összegéhez az idő előrehaladtával egyre közelebb állnak az éves szinten bukott értékek is, például 37 évesen 215 ezer forintos havi nyugdíj kiegészítés érhető el, az éves bukás mértéke pedig az előző évhez képest 200 ezer forint.

Aggodalomra nincs ok, mire eljutunk a 40 éves korig, még akkor is 25 millió forintos nyugdíjtőke és havi 170 ezer forintos privát nyugdíj kiegészítés hozható össze, azonban ez már csak a fele annak, amit 30 évesen és a negyede annak, amit 20 éves korodtól elérhettél volna.

Ha ennél nagyobb céljaid vannak, akkor az időt magasabb összeg befektetésével tudod kiváltani, viszont azt már nem úszod meg 29 ezer forintból. Amennyiben a negyvenes éveidben jársz, számodra is vannak kész terveink arra, hogyan lehet szép privát nyugdíjad, a GRANTIS tanácsadói örömmel segítenek a stratégia megtervezésében.

Összefoglalva

Nyugdíj megtakarításhoz 20 és 40 éves korod között pont a legjobb időszakban vagy, azonban nagyon számítanak az évek. Ugyanakkora összeg félrerakásával 30 évesen már csak a felét, 40 évesen a negyedét érheted el annak, amit 20 évesen. A privát nyugdíj kiegészítésed éves szinten százezrekkel is megcsappanhat. Az éves bukások mértéke pedig megközelítheti egy teljes havi privát nyugdíj értékét. Ez kb. olyan, mintha visszautasítanád a 13. havi fizetést.

Ha a pohár félig tele hozzáállást választod, akkor már nem érdemes azon bánkódnod, hogy mit veszítettél, amíg előtted áll az idő, használd ki jól, hogy nyerhess. Ha az elhatározás megvan benned, a többit bízd ránk. A jövő a kezedben van!

Nálunk egy díjmentes tanácsadás alkalmával minden kérdésedre választ kaphatsz, és megnézheted azt is, hogy dolgozunk saját fejlesztésű nyugdíj megtakarítás kalkulátorunkkal. Mi elmondjuk Neked minden termékről és ajánlatról a tudnivalókat, de nem titkoljuk el az apróbetűs részeket sem. A rólunk írt több mint 2000 véleményben is gyakran visszaköszön az, hogy ügyfeleinkre semmit nem akartunk rábeszélni és végig szabadon választhattak. Minket az motivál a mindennapokban, amikor látjuk, hogy ügyfeleink jó pénzügyi döntéseket hoznak. Havonta 1200 ügyféllel találkozunk személyesen vagy online. Bátran keress fel minket, ha Te is szeretnél egy tanácsadáson részt venni és megismerni a lehetőségeidet.

Ebben a cikkben

Tartalomjegyzék

Itt kérhetsz teljes összehasonlítást!

Több mint 80 pénzintézeti ajánlatot versenyeztetünk neked! Csak annyi a dolgod, hogy visszahívást kérj tőlünk, tanácsadónk 1 munkanapon belül visszahív és személyre szabottan hasonlítja össze neked a pénzügyi megoldásokat.

Itt kérhetsz teljes összehasonlítást!

Több mint 80 pénzintézeti ajánlatot versenyeztetünk neked! Csak annyi a dolgod, hogy visszahívást kérj tőlünk, tanácsadónk 1 munkanapon belül visszahív és személyre szabottan hasonlítja össze neked a pénzügyi megoldásokat.