Megéri hitelközvetítőként dolgozni, csak nem mindegy, hol

- Írta: Veres Patrik

- publikálva: 2025. május 23.

- frissítve: 2025. augusztus 28.

- Olvasási idő: 10 perc

Ezt kell tudnod

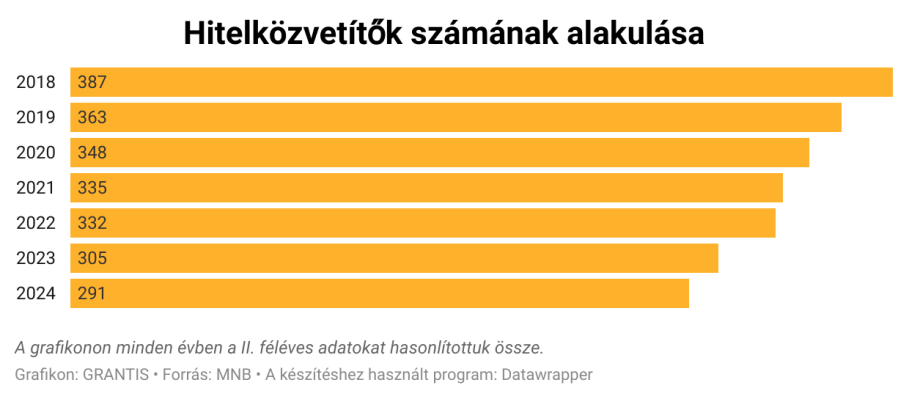

- A hitelközvetítők száma 25 százalékkal csökkent az elmúlt 7 év során.

- Tavalyhoz képest 60 százalékkal nőtt a közvetítők jutalékbevétele.

- Hosszú távon az innovatív, digitálisan is aktív szereplők rúghatnak labdába.

Csökken a hitelközvetítők száma, a bevételük nő

Tavaly nem volt okuk a panaszra a hitelközvetítőknek. 2024 nagyon erős év volt jelzáloghitelezésben és ez meglátszik a befolyó jutalékokon is. Tavaly 27 milliárd forint rekord szintű jutalékon osztoztak. Ebből 13,3 milliárd forint volt lakáscélú hitelből származó jutalék. Ehhez képest 2023-ban 17 milliárddal kellett beérniük, amiből 7,2 milliárd volt jelzáloghitelhez köthető.

Ugyanakkor a jelentős jutaléktömeg egyre kevesebb közvetítő között oszlik meg:

A Magyar Nemzeti Bank (MNB) friss statisztikája szerint 291 hitelközvetítő tevékenykedett az országban 2024. második félévében. A számuk szinte folyamatosan csökken, Nagyjából 400-ról 7 év alatt 25 százalékkal fogyatkoztak meg. Ma kevesebb mint 6 000 ember maradt ezeknél a cégeknél, akik aktívak a hitelezésben is.

Nem mindegy, mit tudsz adni az ügyfélnek

A folyamatos fogyatkozásnak több oka is van: ha eredményes hitelközvetítő akartál lenni, akkor nagyot változott körülötted a világ az elmúlt években.

2016 óta törvény szabályozza, hogy a hitelközvetítők legfeljebb a hiteltőkére vetített 2 százalék jutalékot kaphatnak (ez korábban volt 3-4 százalék is).

Viszont a piac nagyon kompetitív lett:

- A hiteltermékek egyre komplexebbek. Elég, ha csak arra gondolsz, hogy hányféle otthonteremtési elemet lehet összekombinálni piaci hitelekkel, lakástakarékkal, stb. hogy a legkedvezőbb konstrukciót kapja az ügyfeled.

- Az ügyféligények kifinomultabbak,

- Elvárják tőled az online termékösszehasonlítást

- hogy a teljes piacot versenyeztesd meg és hozd el a legjobb kamatokat.

- De akarnak olyan finomságokat is, mint az azonnali online előbírálat, amit a bank is elfogad, vagy egyenesen hozzá fut be.

- Mindezt a lehető leggyorsabban

- és amit lehet, online.

A fenti fejlesztéseket egyre kevesebben tudják kigazdálkodni, és akkor még nem beszéltünk arról, hogy a szabályozó felé komoly megfelelési kötelezettségek vannak, a megfelelés pedig jelentős adminisztrációs és jogi költséget von maga után.

A biztosításközvetítők is fogyatkoznak

Hasonló tendencia figyelhető meg a biztosításközvetítői piacon is, ahol az elmúlt 7 év folyamán, szintén negyedével csökkent a közvetítők száma. Még ennél is beszédesebb adat, hogy 15 év alatt a közvetítők 40 százaléka adta vissza az engedélyét vagy csatlakozott nagyobb társaságokhoz.

Persze a kiszáradt hitelpiac is jelentős hatással volt az elmúlt években a hitelközvetítők létszámára.

Ez tett be nagyon a közvetítőknek

Ha az emberek nem akarnak hitelt felvenni, akkor a hitelközvetítők között sem tud mindenki megélni. 2022 második felére pedig nagyjából pont ez lett a helyzet. A 2021-től tartó kamatemelési ciklus nagyon megdrágította a hiteleket, (akkor az irányadó egyhetes betéti kamat év végére 18% volt), de az inflációt nem sikerült letörni. Kitört a szomszédban a háború, és a gazdasági bizonytalanságban, amikor a reálbérek sem emelkednek már olyan acélosan, a lakosság inkább elhalasztott mindenféle beruházást, így a dráguló ingatlanpiacon történő vásárlásait is.

És, ahogy korábbi podcastünkben a Grantis Bankselect hitelszakértői fogalmaztak, a következő években gyakorlatilag a fű sem nőtt a magyar hitelpiacon. 2023-ban mindössze 595 milliárd forint lakáscélú kölcsönt vettek fel a magyarok, és ez meg is látszik a hitelközvetítők számán is. 2022 végén még 332 közvetítő koccintott az újévre, 2023 végén már csak 305, de 2024-ben is megszűnt további 14. Több hitelszakértő is úgy jellemezte az akkori piacot, hogy komolyan el kellett gondolkodniuk azon, hogy a szakmában tudnak-e maradni.

Éppen ezért nem csak arról van szó, hogy a hitelközvetítők visszaadják az engedélyeket, hanem arról is, hogy a kevésbé hatékonyak beolvadnak a versenyképes szereplőkhöz, vagy csatlakoznak olyan más alkuszokhoz, mint amilyen a Grantis is: akikkel kiléphetnek más piacokra, szélesítik a termékspektrumot és a hitelezésen kívül másban is segítenek az ügyfélnek, például megtakarításban, vagyonépítésben és biztosításban.

Kell az embereknek a hitelközvetítő

A közvetített állomány nagyságán is meglátszik, hogy akik megmaradnak a piacon, azok komoly hatással vannak a jelzáloghitel-piacra: 771,2 milliárd forintnyi lakáshitelt közvetítettek a hitelszakértők a bankok felé 2024-ben, ami a teljes tavaly kihelyezett 1351 milliárdnyi lakáshitel-állomány 57 százaléka.

Ugyanakkor ez a 771,2 milliárdos állomány 34 ezer szerződésen oszlik meg, ami azt jelzi, hogy szerződésszámban még lehetne hová növekedni. Viszont az egy szerződésre jutó igényelt hitelösszeg az átlagos 20 millió forintot bőven meghaladja a közvetítőknél, 22 millió forintra rúg.

Sistemas de Pago Rápido en Casinos Según Betzoid Argentina

La industria del juego en línea ha experimentado una transformación significativa en los últimos años, especialmente en Argentina, donde los sistemas de pago rápido han revolucionado la experiencia de los jugadores. La velocidad en las transacciones financieras se ha convertido en un factor determinante para la satisfacción del usuario, estableciendo nuevos estándares en el sector del entretenimiento digital.

Evolución Histórica de los Sistemas de Pago en Casinos Digitales

Los métodos de pago en casinos en línea han evolucionado dramáticamente desde los primeros días de la industria digital. En la década de 1990, las transferencias bancarias tradicionales dominaban el panorama, requiriendo entre 3 a 7 días hábiles para procesar depósitos y retiros. Esta lentitud generaba frustración entre los jugadores, quienes esperaban acceso inmediato a sus fondos.

El surgimiento de las billeteras electrónicas a principios de los años 2000 marcó un punto de inflexión. Servicios como PayPal, Skrill y Neteller introdujeron transacciones que se completaban en cuestión de horas en lugar de días. Sin embargo, fue la llegada de las criptomonedas y la tecnología blockchain lo que verdaderamente aceleró el proceso, permitiendo transacciones casi instantáneas las 24 horas del día.

En Argentina, esta evolución se vio influenciada por factores económicos únicos, incluyendo las regulaciones cambiarias y la necesidad de alternativas financieras eficientes. Los operadores locales comenzaron a adoptar tecnologías que permitían transacciones más rápidas y seguras, adaptándose a las necesidades específicas del mercado argentino.

Tecnologías Actuales y Métodos de Pago Instantáneo

Los sistemas de pago rápido contemporáneos se basan en múltiples tecnologías avanzadas que garantizan velocidad y seguridad. Las transferencias instantáneas utilizan protocolos de comunicación directa entre bancos, eliminando intermediarios y reduciendo los tiempos de procesamiento a segundos. Estas tecnologías incluyen sistemas de liquidación bruta en tiempo real (RTGS) y redes de pago de bajo valor y alto volumen.

Las billeteras digitales han perfeccionado sus algoritmos de procesamiento, implementando sistemas de pre-autorización que permiten transacciones inmediatas. Mercado Pago, una solución ampliamente adoptada en Argentina, ejemplifica esta evolución al ofrecer transferencias instantáneas entre usuarios y comercios. La plataforma https://betzoid.com/ar/pago-rapido/ analiza detalladamente cómo estos métodos han transformado la experiencia del usuario en el contexto argentino.

Los pagos con criptomonedas representan la vanguardia tecnológica en este sector. Bitcoin, Ethereum y otras monedas digitales permiten transacciones que se confirman en minutos, independientemente de horarios bancarios o días festivos. La implementación de la Lightning Network para Bitcoin ha reducido aún más los tiempos de confirmación, haciendo posibles micropagos instantáneos.

Los códigos QR han emergido como una solución práctica para pagos móviles rápidos. Esta tecnología permite a los usuarios completar transacciones simplemente escaneando un código con su dispositivo móvil, conectando directamente con sus métodos de pago preferidos y ejecutando la transacción en segundos.

Impacto en la Experiencia del Usuario y Tendencias del Mercado

La implementación de sistemas de pago rápido ha transformado fundamentalmente las expectativas de los usuarios argentinos. Los estudios de comportamiento del consumidor indican que el 78% de los jugadores consideran la velocidad de pago como un factor crucial al elegir una plataforma de juego. Esta preferencia ha obligado a los operadores a priorizar la eficiencia transaccional como ventaja competitiva.

La psicología del juego revela que los retrasos en los pagos pueden generar ansiedad y desconfianza en los usuarios. Los sistemas de pago instantáneo eliminan esta fricción, creando una experiencia más fluida que mantiene el engagement del jugador. Betzoid Argentina ha documentado cómo la reducción en los tiempos de procesamiento correlaciona directamente con mayores índices de satisfacción del cliente.

Las tendencias actuales muestran una migración hacia métodos de pago híbridos que combinan múltiples tecnologías. Los operadores están implementando sistemas que permiten a los usuarios elegir entre diferentes opciones de velocidad y coste, desde transferencias instantáneas premium hasta opciones estándar más económicas.

El mercado argentino presenta características únicas debido a las regulaciones financieras locales. Los operadores han desarrollado soluciones específicas que cumplen con las normativas del Banco Central de la República Argentina mientras mantienen la velocidad de procesamiento. Esto incluye sistemas de verificación automatizada y protocolos de cumplimiento que operan en tiempo real.

Seguridad y Regulación en los Pagos Rápidos

La velocidad en los pagos no debe comprometer la seguridad, un principio fundamental en el diseño de sistemas de pago modernos. Los protocolos de autenticación multifactor han evolucionado para operar en tiempo real, utilizando biometría, tokens de seguridad y verificación por SMS simultáneamente sin ralentizar el proceso.

La tecnología de machine learning juega un papel crucial en la detección de fraudes en tiempo real. Los algoritmos analizan patrones de transacción instantáneamente, identificando comportamientos sospechosos y bloqueando transacciones potencialmente fraudulentas en milisegundos. Esta capacidad de procesamiento permite mantener tanto la velocidad como la seguridad.

En Argentina, la Comisión Nacional de Valores y la Unidad de Información Financiera han establecido marcos regulatorios específicos para pagos digitales rápidos. Estas regulaciones requieren que los operadores mantengan registros detallados de todas las transacciones y implementen sistemas de monitoreo continuo para prevenir el lavado de dinero.

Los estándares internacionales como PCI DSS (Payment Card Industry Data Security Standard) han sido adaptados para acomodar transacciones de alta velocidad. Esto incluye el cifrado de datos en tránsito y en reposo, así como la implementación de arquitecturas de seguridad que pueden escalar con el volumen de transacciones sin comprometer la velocidad.

Los sistemas de pago rápido en casinos han establecido un nuevo paradigma en la industria del entretenimiento digital argentino. La convergencia de tecnologías avanzadas, regulaciones adaptativas y expectativas del usuario ha creado un ecosistema donde la velocidad y la seguridad coexisten armoniosamente. Esta evolución continúa definiendo el futuro de las transacciones financieras en el sector del juego, estableciendo estándares que trascienden las fronteras tradicionales del entretenimiento digital.

Ebben a cikkben

Tartalomjegyzék

Itt kérhetsz teljes összehasonlítást!

Független hitelszakértőnk hasonlítja össze számodra a legjobb ajánlatokat. Csak annyi a dolgod, hogy visszahívást kérj tőlünk, tanácsadónk 1 munkanapon belül visszahív és személyre szabottan hasonlítja össze neked a pénzügyi megoldásokat.