Számold ki, mekkora nyugdíj-kiegészítést gyűjthetnél össze!

Kiszámolhatod, mennyi pénzzel tudnád

kiegészíteni a jövőbeni állami nyugdíjadat,

ha még ma elindítanál

egy nyugdíjcélú megtakarítást.

Hasonlíts össze több mint 100 ajánlatot - egyszerűen, gyorsan, ingyenesen!

Számíthatsz ránk a pénzügyekben, legyen szó nyugdíjmegtakarításról, egészségbiztosításról, vagy akár hitelezésről. Mi segítünk megtalálni a számodra ideális megoldást!

Az ő ajánlataikat mind összehasonlítottuk

A nyugdíjad 30-50%-kal lesz kevesebb a fizetésednél,

de ha nyugdíj-előtakarékosságot indítasz, a privát vagyonodból kiegészítheted ezt a hiányt, és még állami adókedvezményt is kapsz mellé.

Ezért éri meg nyugdíj-előtakarékosságot indítani

Bankszámla: havi 20.000 Ft-ot tettünk félre, kamat értelemszerűen nincs, költséggel nem kalkuláltunk.

Nyugdíj-előtakarékosság: elméleti számításunkban havi 20.000 Ft-ot takarítottunk meg, az elméleti hozam évi 5%, az értékkövetés 3% évente.

A különbség: 10.250.000 Ft a nyugdíj-előtakarékosság javára.

Havi 20.000 Ft – már ennyi megtakarítás is óriási előrelépés lenne számodra

Biztosan megfogalmazódott benned a kérdés, hogy jó-jó, félre kell tenni, na de mégis mennyit?

A válasz: a havi bevételed 10%-át tedd félre egy nyugdíjmegtakarításba. Ha ezt soknak ítéled meg, akkor már havi 20.000 Ft-tal is jóval előrébb lennél. Havonta ennek nagyjából a dupláját fogod visszakapni, ha nyugdíjba mész.

Mondanánk, hogy 5-6000 Ft is valami, a kicsi megtakarításnak is örülni kell. De az az igazság, hogy ennyiből nehéz értelmezhető összegű megtakarítást gyűjteni, ezen nincs mit szépíteni. Főleg ha ahhoz viszonyítunk, hogy jelenleg feltehetően nem keresel rosszul, és megszoktál egyfajta életszínvonalat.

Kíváncsi vagyok, mire mennék havi 20.000 Ft-ból!

Ha többet nem is, de legalább 20.000 Ft-ot kezdj el félretenni a mai naptól kezdve, és lényegesen javulni fognak az időskori kilátásaid.

Fordulj hozzánk, és pénzintézettől függetlenül összehasonlítjuk neked a legjobb megtakarításokat!

Akár évi 6-8% hozamod is lehet

A következő kérdésed talán az, hogy megéri-e egyáltalán a vesződés a megtakarításokkal, mikor bankszámlán is gyűjthetsz pénzt.

A válasz az, hogy megéri, mert 0% közeli kamatokhoz képest 6-8% éves hozamot is kereshetsz.

Valaki 12%-os hozamot is beígér, és kétségtelen, hogy lesznek olyan évek, mikor ez igaz lesz. Nekünk viszont az a tapasztalatunk, hogy hosszú távon, átlagban a 6-8% hozam az, ami teljesíthető. Mi nem ígérünk felelőtlenül, inkább alábecsüljük a várható hasznodat, mintsem hogy negatív meglepetések érjenek.

Mi van, ha nem tudom fizetni a megtakarítást?

1. Egy-két hónap nemfizetés

Ha egy-két hónapnyi befizetéssel elmaradsz, akkor jóformán semmiféle szankció nem ér, bár ez sem egy optimális eset – megtakarítani rendszeresen érdemes.

2. Díjszüneteltetés

A legtöbb pénzintézetnél 1 vagy akár 2 évig is kérheted a szerződésed szüneteltetését. Bár a költségeket ugyanúgy levonják, más büntetést nem kapsz. Egy hosszabb álláskeresési időszakot jól át tudsz így vészelni.

3. Díjcsökkentés

Ha tartósan visszaesik a jövedelmed, kérheted a havi befizetés csökkentését. Ilyenkor romlanak a nyugdíjkilátásaid is, de ez kevésbé lesz ilyenkor prioritás. Amint javul az anyagi helyzeted, újra megemelheted a befizetéseidet.

4. Díjmentesítés

Ha minden kötél szakad, kérhetsz díjmentesítést. Ebben az esetben véglegesen zárolják a nyugdíjszámlád, ahova több pénzt nem fizethetsz be, viszont a hozam ugyanúgy termelődik. A fennálló egyenleget 65 éves korodban veheted fel, mikor nyugdíjba mész.

3-féle nyugdíj-előtakarékosság közül választhatsz:

1. Nyugdíjbiztosítás

-

Nem kell aktívan foglalkozni a megtakarítással.

-

Magas hozampotenciál a profi alapkezelőknek köszönhetően.

-

A pénz hozzáférhetősége független a nyugdíjkorhatár emelésétől.

-

Akár 100-féle megtakarítási portfólió, így mindenki megtalálja a hozzá illőt.

-

Személyes pénzügyi tanácsadó jár mellé.

-

10 évnél rövidebb időre nem éri meg elindítani.

-

A szerződés lejárata előtt csak büntetőkamat árán hozzáférhető a megtakarítás.

-

Rengeteg konstrukció létezik, nehéz jól választani segítség nélkül.

2. Önkéntes nyugdíjpénztár (ÖNYP)

-

Alacsony költségek.

-

Nem kell vele aktívan foglalkozni.

-

Régóta létező megtakarítási forma.

-

Nyugdíjkorhatárhoz kötött, hogy mikor férhetsz hozzá a pénzhez.

-

Nem kötelesek kimutatni minden levont költséget.

-

Jórészt állampapírba fektetnek, így a hozamteljesítmény túlzottan is a magyar gazdaságra támaszkodik.

-

Mindössze 3-5 megtakarítási portfólió közül lehet választani.

-

Nincs személyes tanácsadó.

-

10 évig semmi esetre sem hozzáférhető a pénz.

3. Nyugdíj-előtakarékossági számla (NYESZ)

-

A legnagyobb befektetői szabadságot nyújtja.

-

Látszólag a legalacsonyabb költségek.

-

Több száz befektetési alap közül lehet választani.

-

Hozzáértőként magas hozamokat lehet vele elérni.

-

Nyugdíjkorhatárhoz kötött, mikor férhetsz hozzá a pénzhez.

-

Magas befektetői szakértelmet igényel.

-

Semmiféle külső segítség nem jár hozzá.

-

Neked kell adni-venni a részvényeket, kötvényeket stb.

-

Neked kell adni-venni a részvényeket, kötvényeket stb.

-

Nem adható meg haláleseti kedvezményezett.

Honnan tudjátok, hogy melyik ajánlat illik hozzám?

Több száz ajánlatot mi sem tudnánk átlátni, viszont van egy hatalmas előnyünk:

saját fejlesztésű kalkulátorokkal számolunk.

Sok tízezer cellás Excel-táblák és 20-30 lépéses algoritmusok segítségével szűkítjük le a több száz ajánlatot 3-5 opcióra az igényeid szerint.

(Tanácsadásunkon személyesen is láthatod a kalkulátorainkat.)

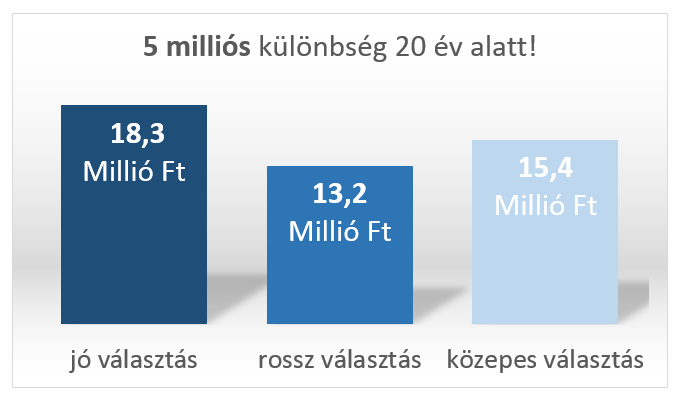

Egy új autó árát is elbukhatod, ha rosszul választasz

Több mint 100 nyugdíj-előtakarékosság érhető el itthon a 3 fő típuson belül.

Mindhárom hasonló, legalábbis ránézésre, de valójában olyan súlyos különbségek vannak, mint két autó vagy két mobiltelefon között.

Eltérés van a költségekben, az elérhető hozamokban, a szüneteltetésben és a bónuszokban.

Ha egy havi 25.000 Ft-os nyugdíjmegtakarítást nézel, akkor egy rossz választással 5 milliót bukhatsz, de egy közepessel is 3 millióval kevesebb pénzed gyűlik majd össze a nyugdíjadra.

Ezért csak olyan független szakértő tud segíteni a választásban, aki számszerűen össze tudja hasonlítani a pénzintézeti ajánlatokat!

Megéri ránk hallgatni, mert épp ugyanúgy elítéljük az etikátlan tanácsadást, mint ahogy te

2013-ban, mikor megalapítottuk a Grantist, az etikus és független tanácsadást tűztük ki célul, és azóta is ehhez tartjuk magunkat. Vagy így dolgozunk, vagy sehogy. Ha hozzánk fordulsz tanácsért (mint ahogy havonta több százan teszik már évek óta), akkor azzal fogsz szembesülni, hogy nálunk nincs kéretlen hívogatás telefonon, nincs nyomulás, sem erőszakos rábeszélés, és azt sem fogjuk kérni, hogy 10 ismerősöd elérhetőségét add meg.

Egy kicsit mesélnék is, mi fog történni, miután feliratkoztál.

A rendszerünk hozzárendel a jelentkezésedhez egy személyes pénzügyi tanácsadót, aki egy munkanapon belül felhív telefonon. A jelentkezésnél megadott információkból nagyjából már látja, hogy mik az elképzeléseid, de azért a hívás alkalmával is pontosít, és természetesen egy igen alapos személyes felmérésre is szükség van. Ha nem ismerjük az élethelyzetedet, nem tudunk megbízható tanácsot adni. Ez az, amit sok helyen kihagynak, mert úgyis mindenkire ugyanazt a konstrukciót fogják rásózni. Hogy te jól jársz-e vele, az kérdéses, de a függő ügynök biztosan hasznot húz majd belőle. Mi elmondjuk mindenkinek, hogy nincs univerzális megoldás, ami mindenkinek megfelelne. Minden a személyes élethelyzetedtől függ. Emiatt egy személyes (és díjmentes!) találkozóra is sort kell keríteni, hogy mindent pontosítani tudjatok (ez szintén törvényi előírás, hogy az ilyesmit nem lehet online intézni). Tanácsadóink szívesen találkoznak veled otthonodban, egy kávézóban vagy budapesti irodánkban.

3 előny, ha hozzánk fordulsz pénzügyi tanácsért:

✔ Nem drágább nálunk egy ajánlat, mint közvetlenül a pénzintézetnél.

✔ A te megbízásodból dolgozunk, nem a pénzintézeteket képviseljük.

✔ Tanácsadásunk ingyenes.

Mi a garancia a függetlenségre?

A legnagyobb hazai pénzintézetekkel állunk kapcsolatban, így az ő termékeiket össze tudjuk hasonlítani és tudjuk is közvetíteni (fontos, hogy a rajtunk keresztül megkötött konstrukció nem drágább, mintha a pénzintézetnél kötnéd). Ha az igen nagy választék még nem lenne garancia a függetlenségünkre, akkor mi elmondjuk azt is, hogy az összes biztosítótól nagyjából ugyanazt a jutalékot (“sikerdíjat”) kapjuk, amit az MNB törvényileg szabályoz. Miután nekünk ilyen szempontból mindegy, hogy melyiket közvetítjük, így az egyedüli szempont csak az lehet, hogy számodra melyik a legjobb. Ha te elégedett vagy, akkor nagyobb eséllyel ajánlasz minket ismerőseidnek, teljesen önszántadból. De már így is több száz pozitív ügyvisszajelzés tanúskodik arról, hogy mi valóban a hozzánk forduló emberek érdekeit nézzük, és valóban arra törekszünk, hogy a lehető legjobb konstrukciót találjuk meg nekik.

(Ezekből cenzúrázatlan válogatást olvashatsz kicsit lejjebb.)

Több száz ügyfelünk véleménye támasztja alá tanácsadásunk magas minőségét:

Ezeket mérjük fel egy nyugdíjtanácsadáson

Ha tőlünk kérsz tanácsot, hogy melyik nyugdíj-előtakarékosságot érdemes választanod, akkor mindenekelőtt felmérjük a személyes élethelyzetedet:

- Mekkora összeget tervezel félretenni nyugdíjra?

- Van-e lakáshiteled vagy egyéb hiteled?

- Van-e családod, akikről anyagilag gondoskodnod kell?

- Mennyi KATA-t fizetsz havonta?

- Aktív befektetőként vagy inkább passzív megtakarítóként gondolsz magadra?

Miután ezeket felmértük veled kapcsolatban, a több száz opciót 3-5 választási lehetőségre tudjuk szűkíteni, így személyre szabott, az igényeidhez maximálisan illő ajánlatok közül válogathatsz.

Mi alapján javaslunk nyugdíjcélú megtakarítást?

A tényezők, amik alapján szűrünk:

- A személyes élethelyzeted,

- költségek,

- hozamkilátások,

- szerződéses feltételek,

- a szolgáltató ügyfélközpontúsága,

- rugalmassági tényezők,

- öröklési szabályok.

Gyakori kérdések

Miért járok jobban, ha nem rögtön a bankba / biztosítóhoz megyek?

Egy bank vagy biztosító csak a saját termékét ismeri és ajánlja neked. Mi a teljes piacot függetlenül vizsgáljuk. Végeredményben így ugyanúgy egy pénzintézet ügyfele leszel, de az összes közül a legjobbé. Mindezt úgy, hogy akár ki sem kell mozdulnod otthonról.

Hogyan lehet ez számomra ingyenes?

Sikerdíjban részesülünk a Magyar Nemzeti Bank által meghatározott mértékben. Mivel a legtöbb nagy pénzintézetet közvetítjük, és mind közel azonos mértékben honorál minket, nem vagyunk rákényszerítve semmiféle részrehajlásra. A rajtunk keresztül megkötött megtakarítások nem kerülnek többe.

Mi történik a nyugdíj előtti elhalálozás esetén?

A nyugdíjbiztosítás és az önkéntes nyugdíjpénztár haláleseti kedvezményezettje az aktuális összeget kamatadótól és öröklési illetéktől MENTESEN, soron kívül, azonnal megkapja (ellentétben az állami nyugdíjjal, ami elveszik). A NYESZ sajnos hagyatéki eljárás keretében öröklődik, nem jelölhető meg kedvezményezett.

Mi történik, ha anyagi nehézségem támad?

Ha a futamidő alatt nehéz anyagi helyzetbe kerülnél, akkor nyugdíjbiztosításnál kérhetsz díjszüneteltetést, azaz akár néhány hónaptól több évig is terjedő időszakban megteheted, hogy szünetelteted a megtakarítást. Önkéntes nyugdíjpénztárnál a megtermelt hozamodból vonják le a kötelező tagdíjat. NYESZ-nél nincs szankció, ha nem fizeted.

Rólunk

A GRANTIS pénzügyi tanácsadó céget két, a tanácsadói szakmából kiábrándult fiatal alapította 2014-ben. Magyarországon először olyan szolgáltatást indítottak, ami valóban a magyar családok és az itthoni vállalkozások érdekeit tekinti elsődlegesnek, ahol a jutalék helyett fontosabb, hogy az ügyfél az ár-érték arányban legjobb ajánlatot kapja pénzintézettől függetlenül. A cégre az Eurorisk Kft. is felfigyelt: a független biztosítási piac ’93 óta megkerülhetetlen szereplője befektetőként szállt be a vállalkozásba.

Ebben a cikkben

Tartalomjegyzék

Hasonlíts össze több mint 100 ajánlatot - egyszerűen, gyorsan, ingyenesen!

Számíthatsz ránk a pénzügyekben, legyen szó nyugdíjmegtakarításról, egészségbiztosításról, vagy akár hitelezésről. Mi segítünk megtalálni a számodra ideális megoldást!

Hasonlíts össze több mint 100 ajánlatot - egyszerűen, gyorsan, ingyenesen!

Számíthatsz ránk a pénzügyekben, legyen szó nyugdíjmegtakarításról, egészségbiztosításról, vagy akár hitelezésről. Mi segítünk megtalálni a számodra ideális megoldást!